2008年「サブプライム・ショック」で何が起こったのか(後編)

ありえないほど膨れ上がったサブプライム・ローンの焦げ付きが本格化したことで、2008年の投資銀行業界は、大きな転換期を迎えました。

米国5位の投資銀行だったベア・スターンズはJPモルガンチェースに買収され、4位のリーマン・ブラザーズは破産し、3位のメリルリンチはバンク・オブ・アメリカが買収しました。

そして、投資銀行ではないものの、同じく危なかったのが保険会社のAIG(アメリカン・インターナショナル・グループ)です。

AIGは、子会社のAIGフィナンシャル・プロダクツを通じて莫大な金額のサブプライム・ローンを「保証」しており、これが吹き飛んだことで深刻な危機に陥っているのでした。

どうみても救済が必要なAIGでしたが、アメリカの財務長官ヘンリー・ポールソンは、リーマン・ブラザーズの時と同様「公的資金による救済を行わない」という姿勢を明確に打ち出していました。

「民間企業の支援で立て直してほしい」という方針のもと、ティモシー・ガイトナーがJPモルガンやゴールドマン・サックスに協力を求めました。

ガートナーがこの2社に頼んだ理由は、JPモルガンは過去半年、ゴールドマンはそれより前にAIGの顧問だったため、状況を熟知しているはずだと考えたからです。

関係者を集めた際にも「連銀の予算はあてにするな」と釘を刺し、ゴールドマンとJPモルガンで合わせて100名以上の人員がデューデリジェンスを行いました。

ところが、調べれば調べるほど状況は厳しく、交渉がまとまる見込みは薄いものでした。

何しろ、金額が大きすぎるのです。AIGの担保が500億ドルなのに対し、必要資金は800億から900億ドル。300億から400億ドルを埋める必要がありました。

このままでは破綻するほかありません。しかし、AIGが破綻してしまうと、リーマンが破綻したよりも多くの企業が危機にさらされます。実際、AIGが扱っていた「普通ではない」デリバティブ取引が2.7兆ドルあり、そのうち1兆ドルが主要金融機関との取引でした。つまり、AIGが破綻すれば、ウォール街全体にさらなるドミノ倒し現象が予想されたのです。

さらに、全世界で8,100万、総額1.9兆ドルの生命保険証券を発行している保険会社でもありますから、パニックを起こした顧客が現金化しようとすると、大変なことになります。

ガイトナーは、手のひらをクルっと返して「連銀による救済」を決定。AIGのCEO、ウィラムスタッドにも破産の準備を止めるように伝えます。

このようにして、土壇場で公的資金850億ドルを注入してのAIG救済が土壇場で決定されたのでした。

Fed’s $85 Billion Loan Rescues Insurer (Sep 16, 2008)

しかし、まだ危機が去ったわけではありません。

リーマン破綻による影響は大きく、生き残っている投資銀行トップ2社のゴールドマン・サックスとモルガン・スタンレーも無傷ではいられませんでした。

2社にお金を預けていた顧客が、一斉にお金を引き出し始めたのです。

週の始め、モルガン・スタンレーには1,780億ドルの資金がありましたが、わずか24時間でヘッジファンドなどが200億ドル以上を引き出し、中には口座を解約する顧客もいました。

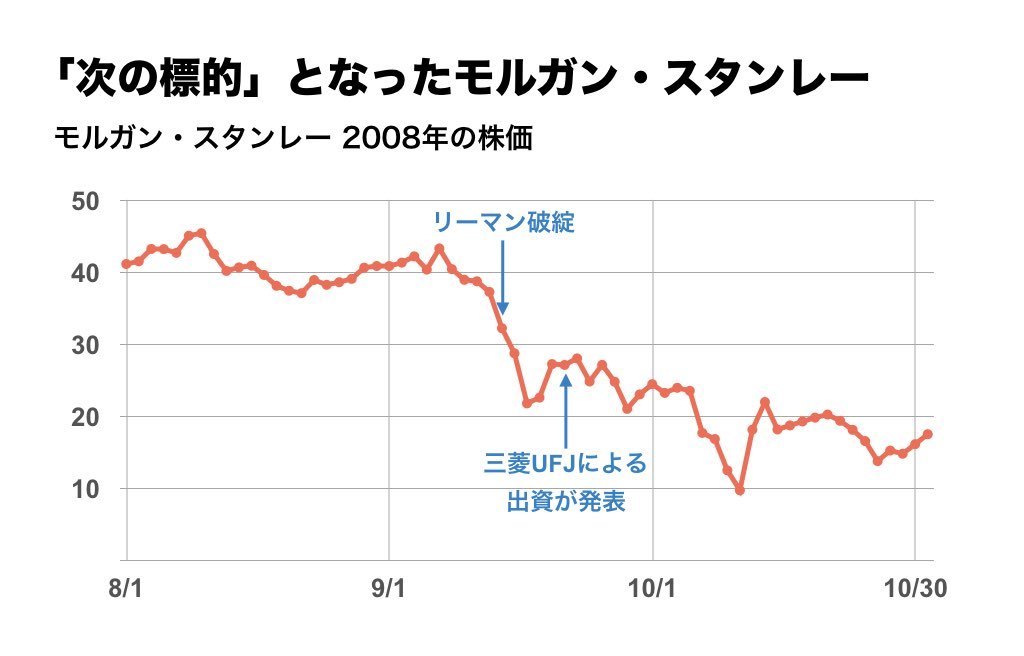

そんなところへ、出資に興味を示したのが、日本の三菱UFJフィナンシャルグループです。

実は、この一ヶ月前の8月半ばに、モルガン・スタンレーCEOのジョン・マックが自家用ジェットで密かに来日し、三菱UFJに資本参加を打診していたのです。

9月18日には、改めて「出資に加えて、1,000億ドルの融資枠を設定してほしい」という要請があり、おなじ依頼がみずほにも伝えられたと言います。

三菱UFJは19日に改めて検討しはじめましたが、当初は「1,000億ドルの融資枠」の危険性から、回答を保留していました。

そこに21日、転機が訪れます。FRBがモルガン・スタンレーが銀行持株会社になることを承認したのです。これによってFRBが後ろ盾になれば、万一の時にはFRBの融資を受けることができます。

これによってリスクが減ったという判断のもと、22日には三菱UFJグループによる出資が発表されました。内容は、モルガン・スタンレーの20%までを90億ドルで購入するというもの。

その後も市場は「三菱UFJが手を引くのでは?」という疑念は残り、しばらく株価は低迷しました。10月に入り、三菱UFJが正式に「モルガン・スタンレーと提携しないという噂があるが、事実無根だ」という宣言を行い、そこから株価は安定していきました。

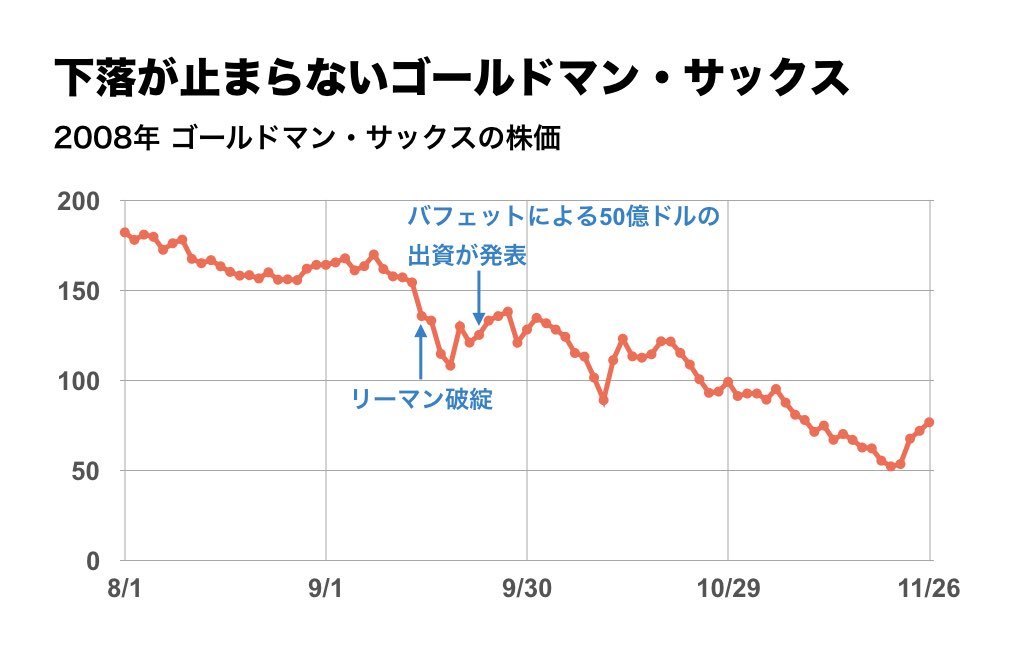

モルガン・スタンレーと同じく銀行持株会社になったゴールドマン・サックスの株価も、やがて不安定になりました。

この状況を食い止めるため、ゴールドマンの副会長だったバイロン・トロットは、ウォーレン・バフェットに打診します。

トロットは、バフェットが唯一敬愛する投資銀行家で、以前も電話で打診しましたが、一度は断られています。今度はもっと魅力的な提案を、ということで決まった条件が「50億ドル分の優先株をバフェットに売り、10%の配当を支払う」というもの。

つまり、ゴールドマンを救ってくれたら、毎年5億ドルの配当を出すというわけです。バフェットは即座に大筋で合意。投資家にとって、「バフェットが投資する」というのは市場に大きな活気を与える力があります。

実際には、バフェットによる出資が発表された後も、ゴールドマンの株価は半減していますが、11月末には持ち直し、その後は安定しています。

リーマン・ブラザーズが破綻してからの数ヶ月の間に、ウォール街は目まぐるしく変わりました。

アメリカの五大投資銀行は、1社が破産し、2社が身売りし、2社は銀行持株会社へと組織変更しました。住宅ローンのツートップと、世界最大の保険会社が政府の管理下に置かれ、金融危機による影響はその後も続きました。

買収したメリルリンチの損失が大きくなったことで、バンク・オブ・アメリカにも200億ドルの公的資金を注入。それにも関わらずメリルリンチの社員は700人近くが1億円ものボーナスを受け取っていたことが判明し、世の中の批判を集めます。

AIGへの公的資金の支援額は最終的に1,800億ドルまで膨らみ、AIG幹部にも何億円ものボーナスが出るということも発覚。AIGに新CEOとして就任したエドワード・リディは、着任から1年を待たずに退職することになりました。

2009年の世界経済は、戦後で初めてのマイナス成長を記録。

日本にもこの影響はおよび、円相場は一時期、1ドル=86円台という円高に。

輸出産業は大きな打撃を受け、2008年10月の輸出総額(通関ベース)は前年同月比7.7%減と、ITバブルが崩壊した2001年以来の減少となりました。

中でも自動車業界への悪影響は大きく、日本でもトヨタ自動車が創業以来初となる営業赤字となりました。

アメリカ経済では、2008年12月の雇用者数(非農業部門)が前月から52.4万人も減少。年間ベースでは258.9万人も減少し、第二次大戦が終わった1945年以来、最悪の数字となりました。失業率も7.2%に拡大。

名だたる大企業でも人員削減の流れが相次ぎ、そのことが民間消費を冷え込ませる結果となりました。

(おしまい)