今日は、国内ネット証券大手5社(SBI証券、楽天証券、マネックス証券、松井証券、カブドットコム証券)のいろんな数字を時系列で比べてみたい。

周知の事実として国内ではSBI証券が圧倒的一位である。一方で、楽天証券もかなりの勢いで成長しているのではないかという印象。そこらへんのKPIを時系列で追ってみたい。

この記事の全体の構成は次のような感じである。

1. 口座数の比較

2. 預り資産残高の比較(おまけ:日本の家計の資産残高とその内訳)

3. 売買代金シェアの比較

途中、かなり大きく脱線した部分もあるが、基本的には前述の通り大手ネット証券5社のKPIを3つ、時系列で比較していく。

情報ソースとして、今回は各証券会社のIRだけを利用している。

口座数の比較

まずは口座数から。この数字は「どれだけの人数がその証券会社を利用しているか」を表す数字である。

ぱっと見でSBI証券が圧倒的に大きいことが分かる。2005年3月期の時点で59万口座だったが、2011年3月期には220万口座と4倍近くに増え、2017年3月期には383万口座にまで達している。二位の楽天証券が225万口座なので、158万口座ほどの差があることになる。

楽天証券も成長が著しい。2005年には4位だったのが、2013年から2位を保ち、200万口座も突破している。

マネックス証券はかつては業界2位の口座数を誇っていたが、現在は3位となっている。2010年にはオリックス証券と合併しており、そのために数字がぴょんと跳ねている。

グラフを積み上げ型にして5社合計の口座数をみてみると、2017年3月期には1000万口座に迫ろうとしている。しかし逆にいうと、日本全体でオンライン証券口座を持っている人は1000万人もいないということでもある。同じ人が二社以上で証券口座を持っていることによる重複もかなりあるだろうし。

預り資産残高の比較

次に、「どれだけの資産がそのネット証券に預けられているか」を示す預り資産残高の推移。

SBI証券が10兆円を超えて、やはり圧倒的一位である。これまた2004年3月期の時点ではマネックス証券とほとんど変わらない規模であったが、2006年には二倍近い差がついている。その後、2012年くらいまで等間隔で推移しているが、そこから再び差を広げている。

続く楽天証券は、2004年までは5社中4位の預り資産規模であったが、2010年以降成長が加速し、2016年にはついにマネックス証券を抜いて2位に躍り出た。

その他の3社(マネックス、松井、カブドットコム)は市場の変化とともにだいたい等間隔で上下しているという印象。

グラフを操作して積み上げ式にすると、5社合計の預り資産残高は2014年3月期には20兆円を超えているということがわかった。日本の家庭の金融資産が1800兆円と言われていることを考えると、100兆円くらいあってもおかしくない気がするが。。まだまだ株式投資をするのは国内ではマイノリティということだと思う。

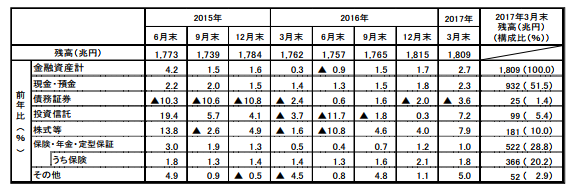

上の日経新聞の記事によれば、1800兆円のうち、投資信託が96兆円、株式が167兆円、現預金が937兆円とのこと。

日銀が発行するソースっぽいのも見つけた。

こっちの方が日経記事よりも新しいデータだ。2017年3月末時点の家計資産残高1809兆円のうち、現金・預金が932億円、保険・年金・定型保証が522億円となっており、この二つが最も大きい。株式は181兆円で、全体の10%か。まだまだネット証券以外の証券会社の方が預り資産残高としては大きいということなのかもしれない。特に年配の富裕層の人たちの場合。そこらへんの事情よく知らないけど。

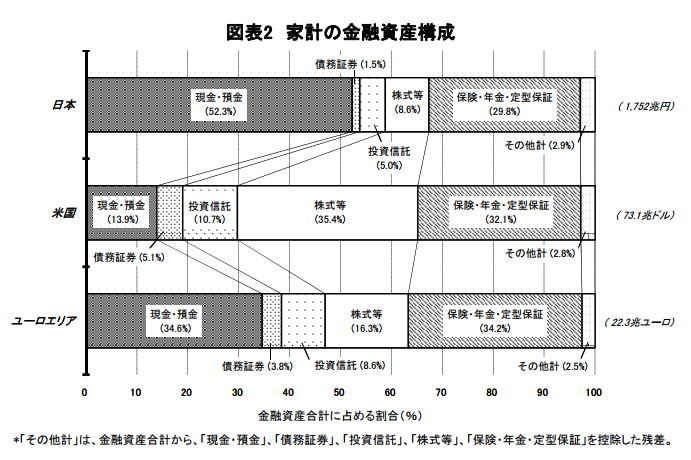

日米欧の比較もあって面白いのでついでに記載。

まず、家計の金融資産を比べると、日本がこの時点で1752兆円、米国が7300兆円くらい、ユーロエリアが2872兆円くらい。

株式などの割合をみると、日本が8.6%に対して米国は35.4%、ユーロエリアが16.3%となっている。債務証券も日本は1.5%に過ぎないのに対して米国は5.1%、ユーロエリアは3.8%となっている。

ここら辺、社会制度もあるのかもしれないが、一般家庭のリテラシーの違いが大きく出ているのではないかと思う。

かなり脱線した。

売買代金シェアの比較

次に、売買代金について調べたい。一部のネット証券について過去の売買代金が年によって具体的な数字として公開されていなかったので、ここでは市場シェア(%)の推移を棒グラフでまとめてみる。その上で、絶対数値を取ることのできたSBI証券の売買代金推移を記載することで感覚を掴みたい。

上のグラフで目についたのは、次の3点である。

・SBI証券は2003年から2009年にかけて10%台から40%前後にまで売買代金シェアを急激に拡大した

・2003年3月期の時点ではSBI証券、楽天証券、松井証券の3社は売買代金規模としてはあまり差がなかった

・2003年3月期の時点では5社合計のシェアは40%にも満たなかったが、2015年ごろから合計で80%ほどを占めるようになった

意外だったのは、楽天証券も売買代金シェアでは遅れをとっていたわけではなかったという点だ。口座数と預り資産残高では楽天は後から頑張って追いついた、という感じだったので、戦略的な違いがあったのかもしれない。

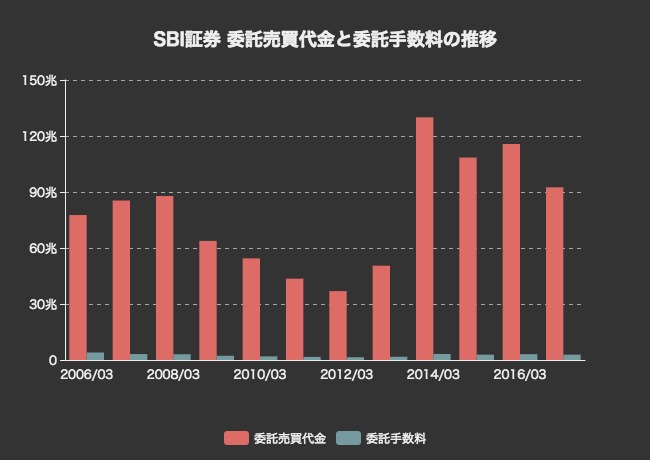

さて、5社の売買シェアの相対値については把握できたが、やはり絶対値も知っておきたいので、データを取得できたSBI証券について委託売買代金(と委託手数料)のデータをグラフにしてみる。2006年3月期までさかのぼることができた。

年間の売買代金をみるとなかなか圧巻である。2014年には年間129兆円に達している。信用取引の分があるとはいえかなりの規模である。世界最大のEコマースプラットフォームであるアリババの流通総額が年間60兆円ほどだといえば、どれだけ取引されているかが分かるはず。ちなみに楽天市場は年間3兆円。そう考えると金融ってすごい。

2012年あたりは国内株式マーケットの低迷により売買高が下がってしまったとのこと。2014年3月期に急増しているのは「アベノミクス」による市場活性化が要因らしい。マクロな影響をモロに受けるあたりが興味深い。

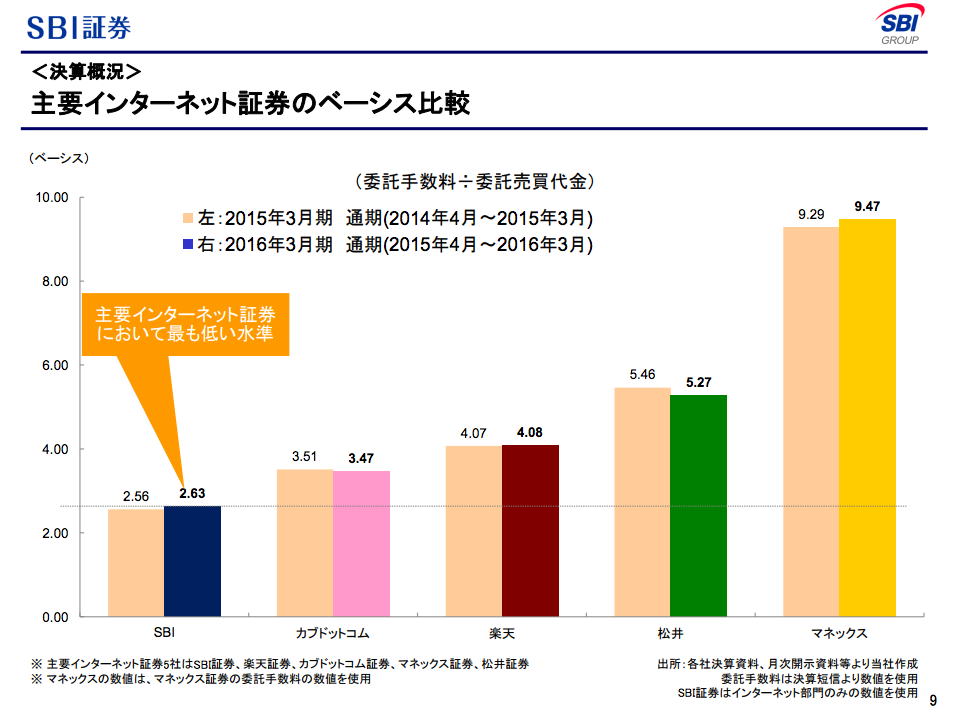

ちなみに、SBI証券は委託手数料を委託売買代金で割った値を「ベーシス」としてアピールしている。他の4つのネット証券よりも際立って低い水準にあるそうだ。スケールメリットを活かした手数料安めの戦略なのかもしれない。

ここまで、ネット証券大手5社の規模感と推移を3つの指標(口座数、預り資産残高、売買代金シェア)からみてきた。ここからは、直近の月次開示情報をもとに、より詳しい数字について比較して、各証券会社の特徴を捉えたい。

おまけ:非ネット系証券会社との比較

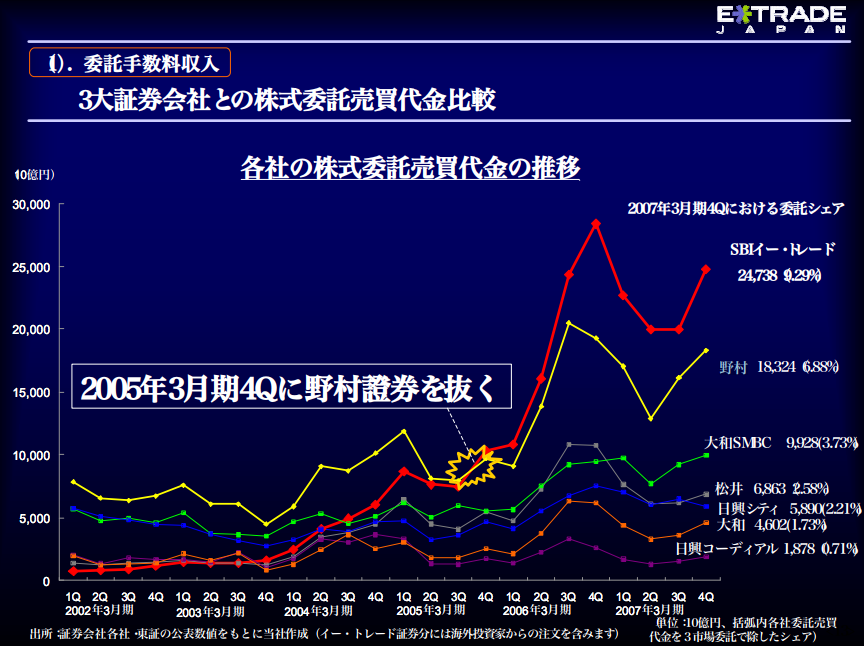

各社の決算説明会資料をさかのぼっていたら興味深いスライドがあった。

2007年3月期のSBIイートレード・ジャパン証券(現:SBI証券)の決算資料より、SBIイートレード証券と大手の非ネット系証券会社の株式委託売買代金の比較。2005年3月期第4四半期に野村證券を抜いて、国内一位になったようだ。栄光の歴史である。

売買代金の大きさでは、デイトレーダーなどがいるネット証券の方がはるかに大きいだろう。信用取引もあるし。しかし一方で、預り資産残高としてはまだまだ野村証券や大和証券の方が大きいのかもしれない。

次回はFXについても調べてみたい。