今回は、昨日発表された海外決算のうち、特に注目したいテクノロジー企業の決算5社についてまとめてみたいと思います。

Expedia:取扱高は880億ドル、売上100億ドル突破も株価暴落

まずは、大手OTA(オンライン旅行会社)のエクスペディアです。

売上高はついに100億ドルを超えています。

今期の全体像です。

2017年は880億ドルの総予約高(Gross bookings)で、世界最大となりました。

売上成長率は市場全体の成長よりも2倍以上早く、月の訪問数は6億7500を超えています。

OTA市場は1.6兆ドルにも達すると言われており、その中でExpediaは優位なポジションを占めています。

アメリカおよびカナダ市場でExpediaは27%のマーケットシェアを占め、その他の地域では5%から7%のシェアを握っています。

上半分の円の中にある数字は、各地域における旅行市場全体に占めるオンライン比率のようです。かなり高いんですね。。

ドヤりは続きます。

企業の出張で利用する旅行者が180人以上おり、15万ものオフラインの旅行業者と連携。

59万以上の宿泊所を利用できるだけでなく、150万ものバケーション・レンタル物件もカバーしています。

展開ブランドの一覧です。

メインのOTA事業では「Expedia」「Hotels.com」の二つをメインで展開。

コーポレートトラベルでは「Egencia」、バケーションレンタルでは「HomeAway」、そしてメタサーチの「trivago」などを抱えています。

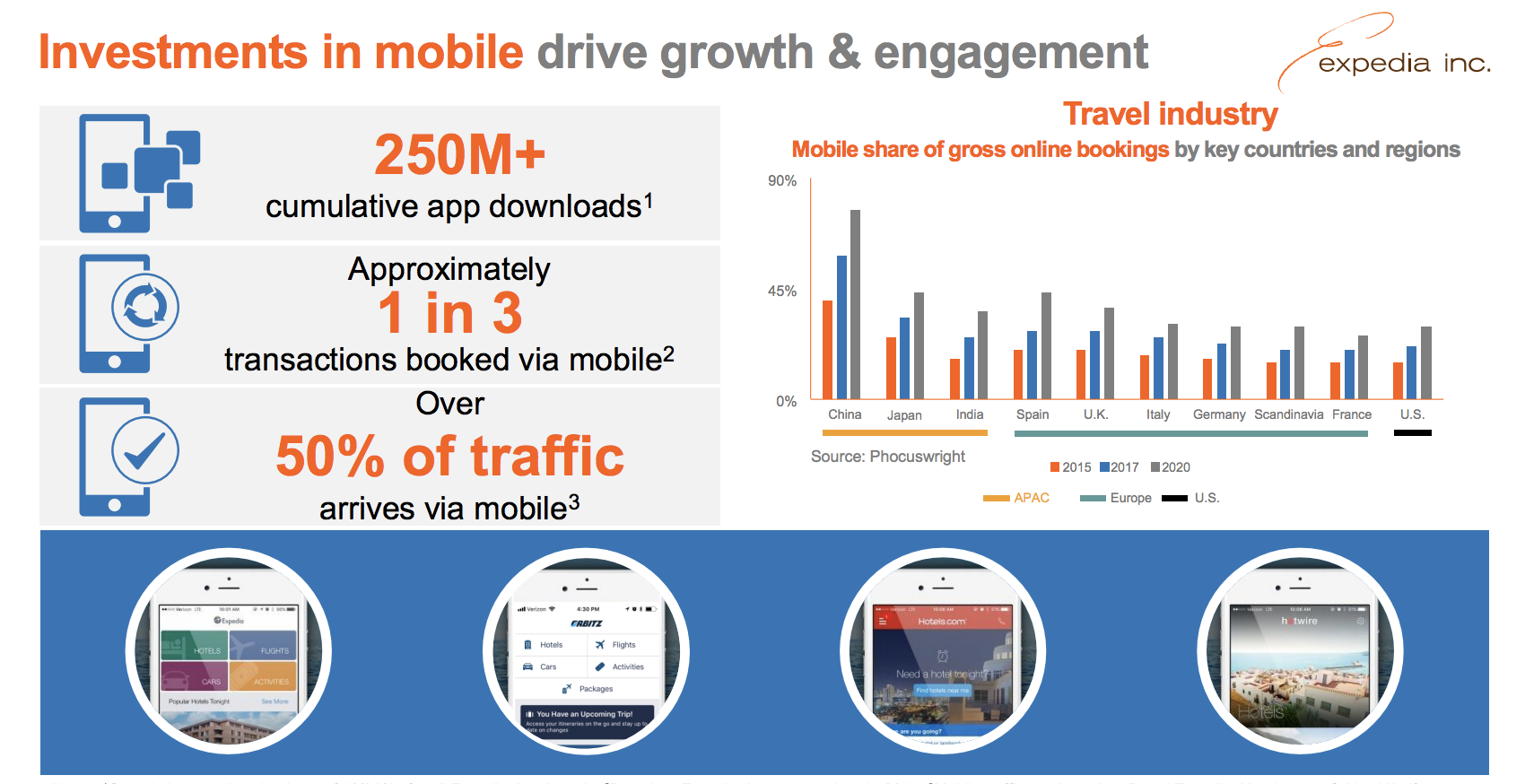

続いて、モバイル・シフトの状況です。

アプリは累計で250万回以上がダウンロードされており、予約の3回に1回、アクセスの半分以上はモバイル経由となっています。

右上のチャートは、旅行業界におけるモバイル比率ですが、中国が圧倒的に高く、2020年には80%くらいに達するようです。

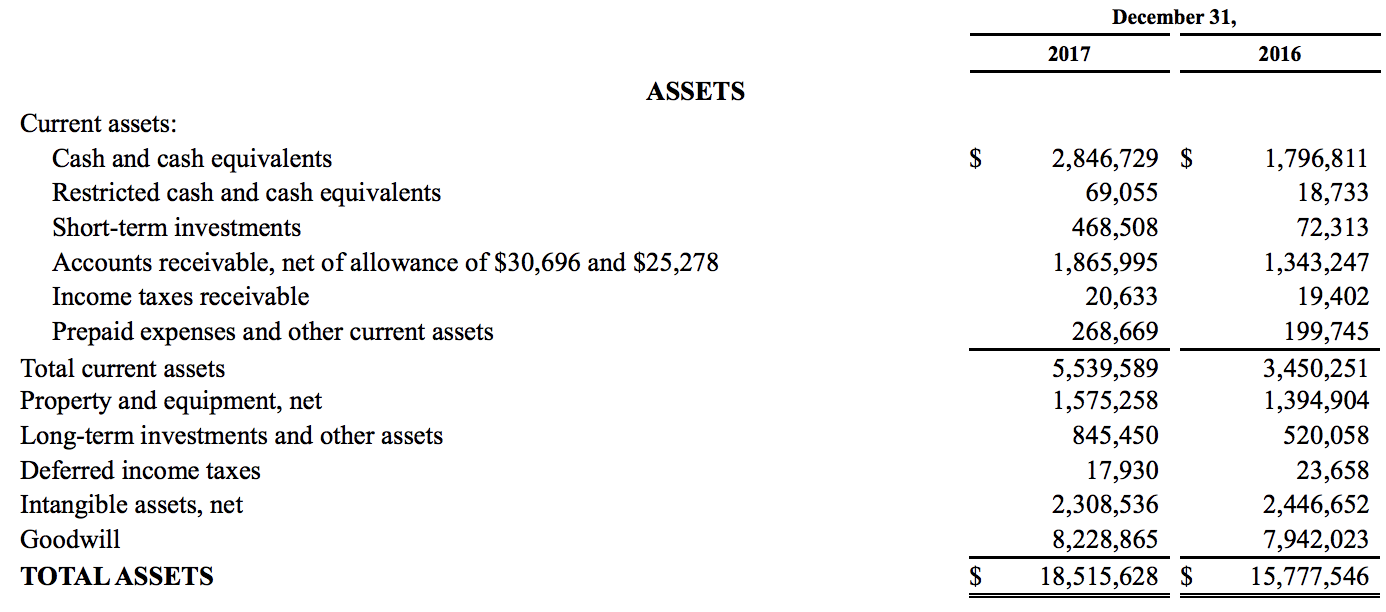

次に、Expediaの財政状況を見てみましょう。

総資産185億ドルに対して、現金同等物が28.5億ドル、短期投資などを合わせると33.8億ドルの流動資金があります。

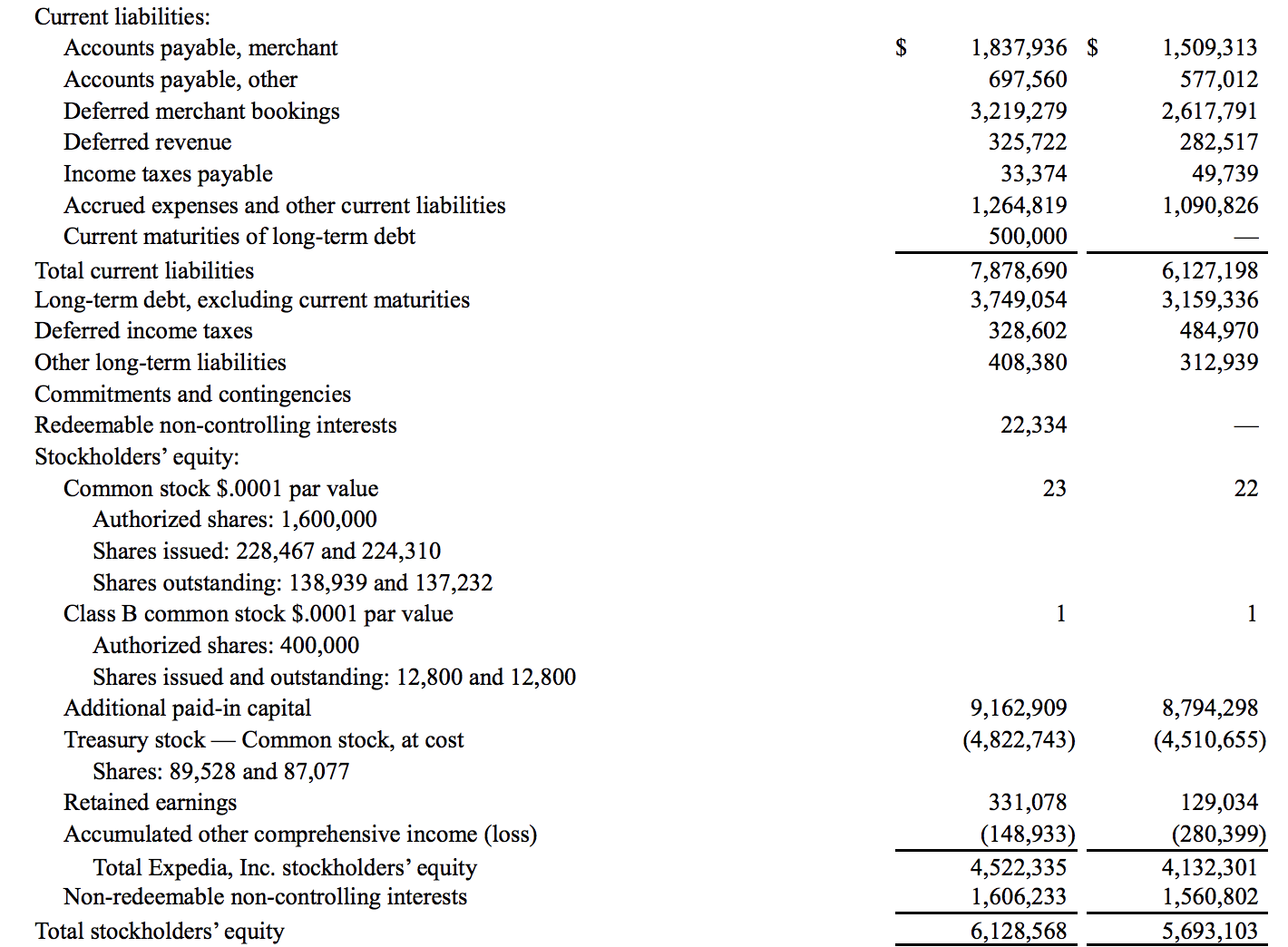

負債と自己資本です。

長期借入金(Long-term debt)は合計で42.5億ドル。以上から、ネット有利子負債は8.7億ドルに。

Expediaの時価総額は188億ドルなので、EV(企業価値)は197億ドルになります。

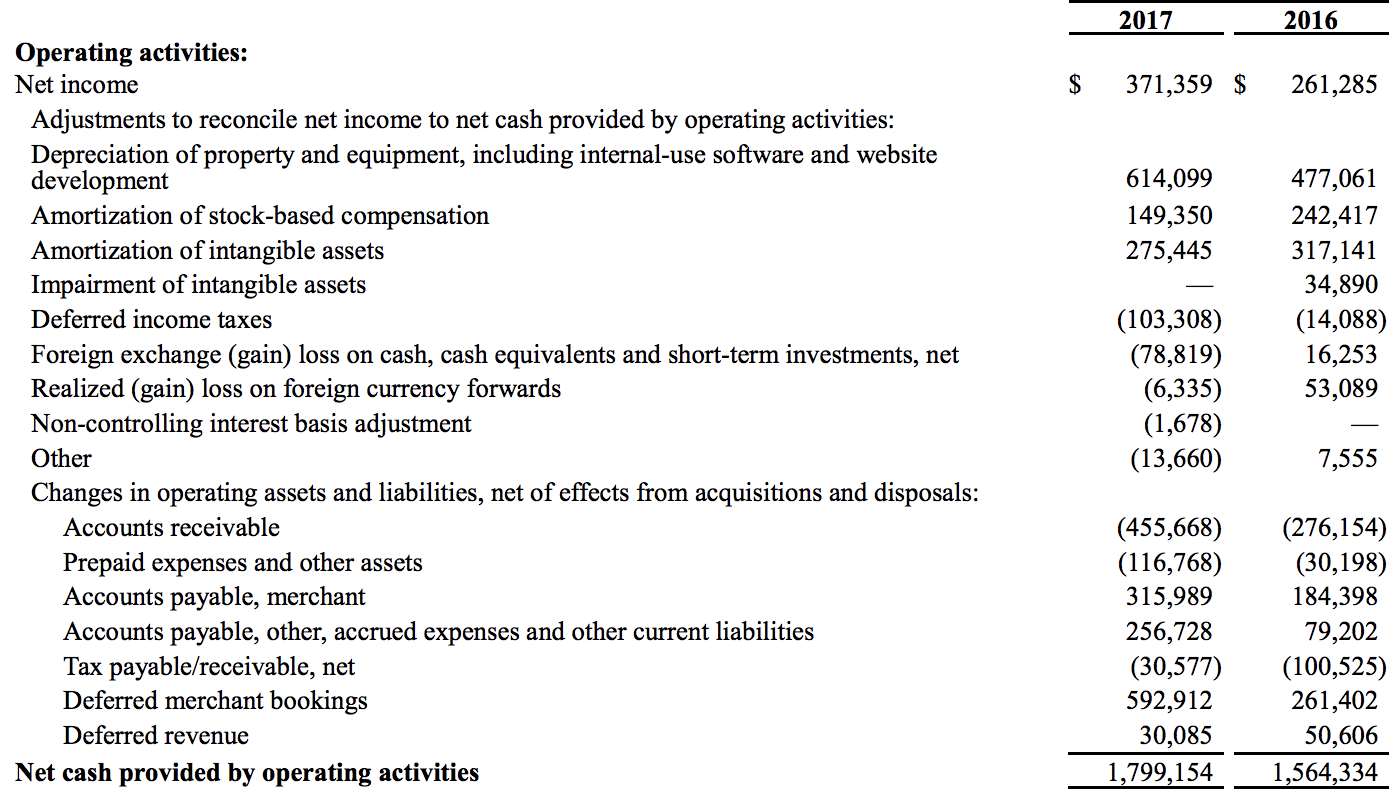

キャッシュフローの状況を見てみます。

営業キャッシュフローは18億ドル。それに対して、資本支出(Capital expenditures)が7.1億ドルなので、FCF(フリーキャッシュフロー)は10.9億ドルとなります。EVはFCFの18倍ほど。

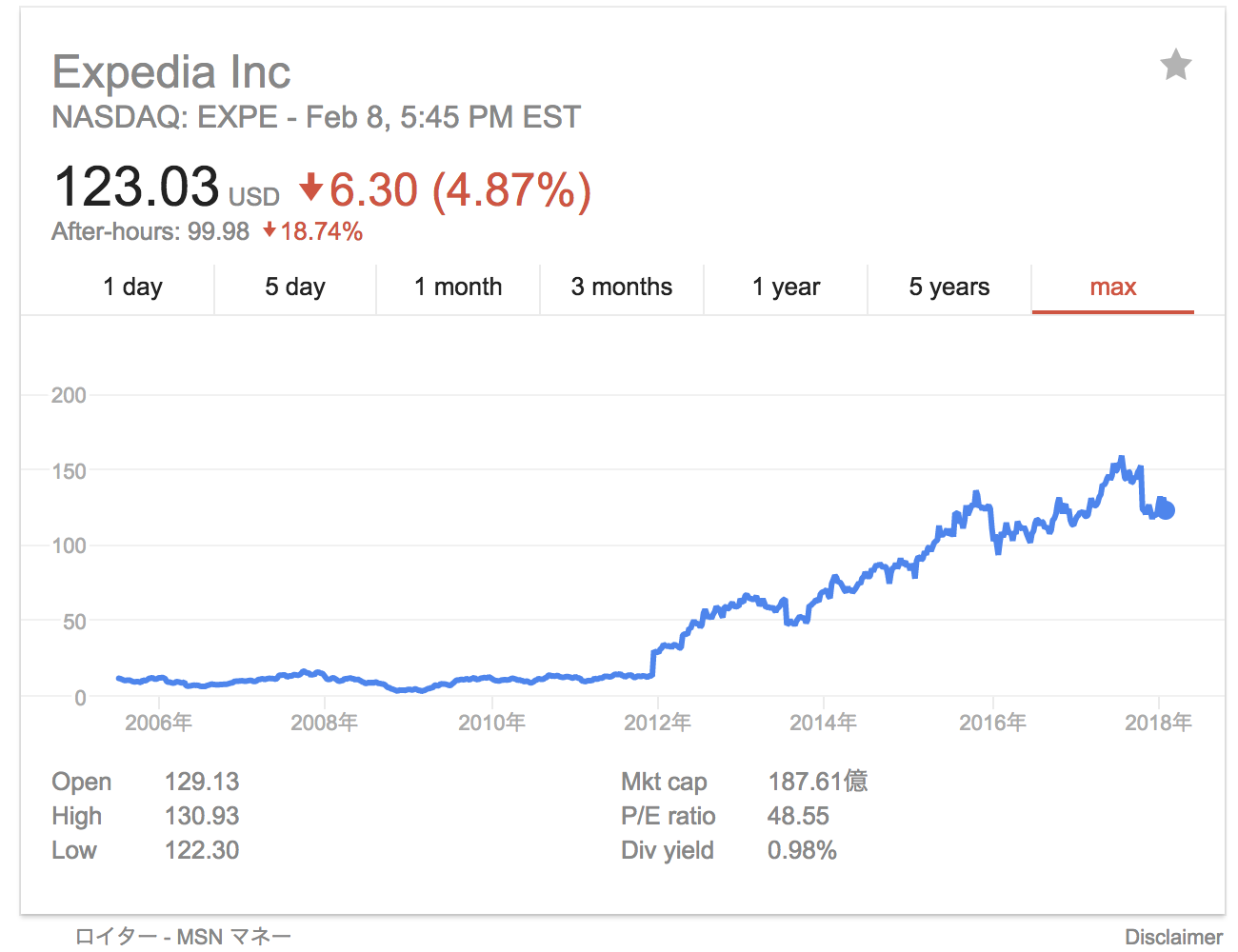

株価は大きく下げています。

GrubHub:利用者77%増、全てが最高の結果に

続いて、米国最大のフードデリバリー企業となったGrubHub。

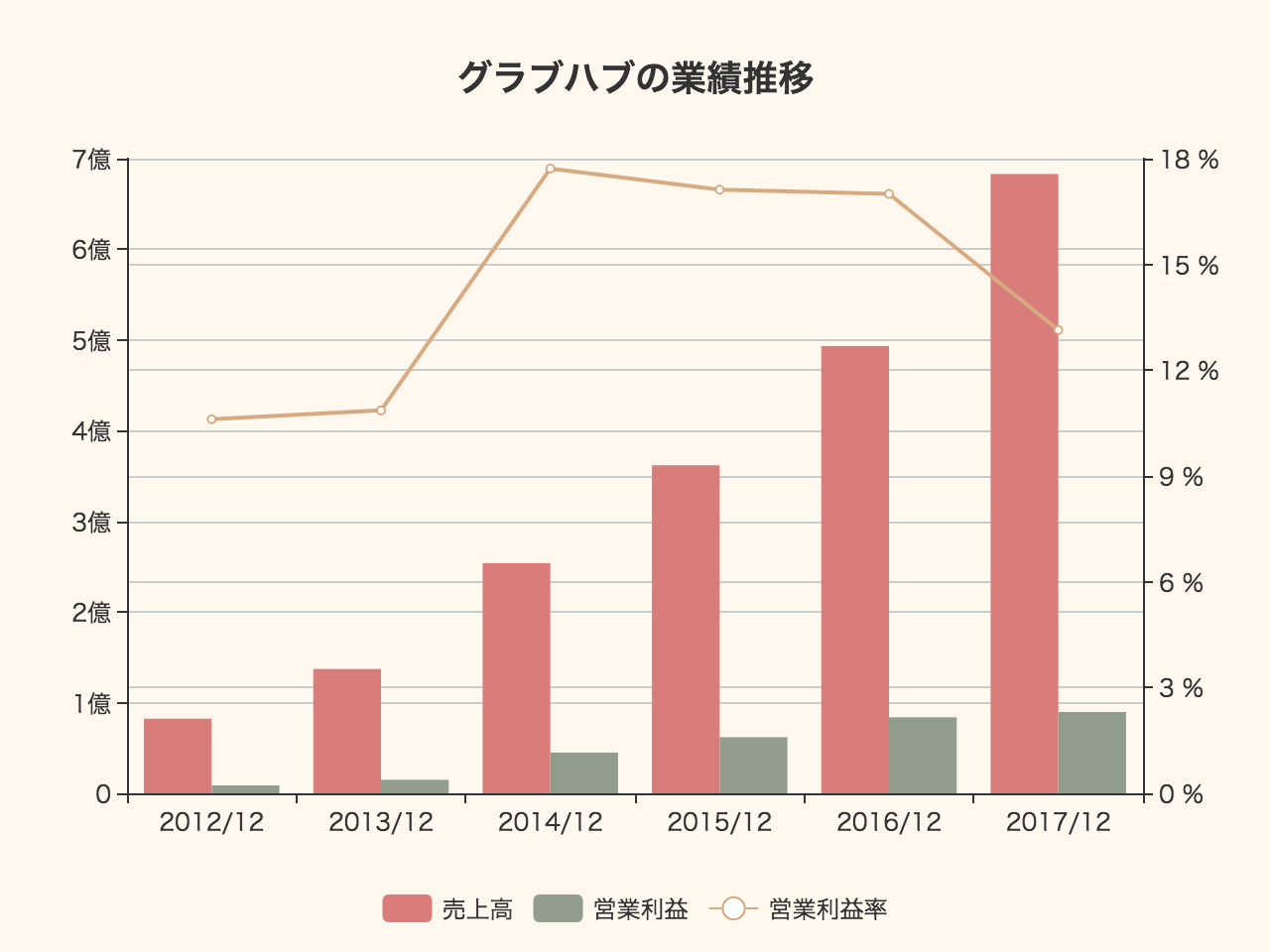

売上高は前年から38.4%成長し、6億8306万ドルに。営業利益は8975万ドルを稼いでいます。

特に四半期の売上成長は大きく、前年同期比で49%の成長となっています。

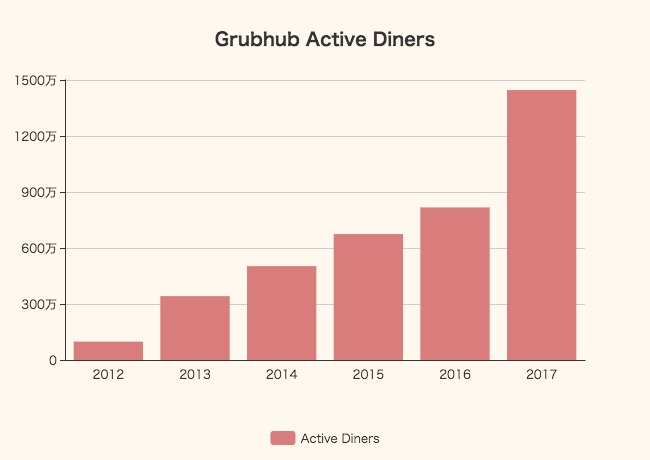

成長の大きな要因として、利用者数(Active Diners)の増加があります。

2017年には144万人に達し、2016年の82万人から77%も増えています。

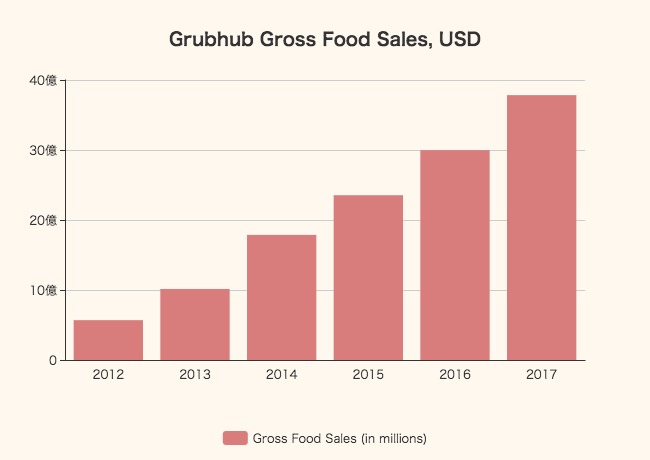

結果として、取扱総額(Gross Food Sales)も大きく増加。

2017年は38億ドル近くに達しています。前年から26%の増加。

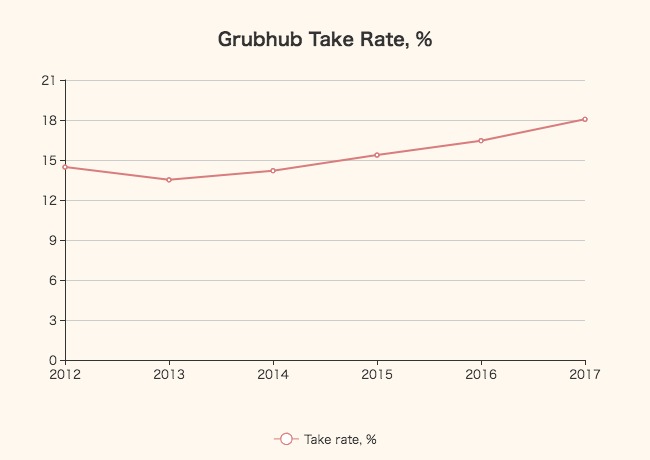

ユーザーが増えたことにより、テイクレート(取扱高のうちのGrubhubの売上)も増大しています。

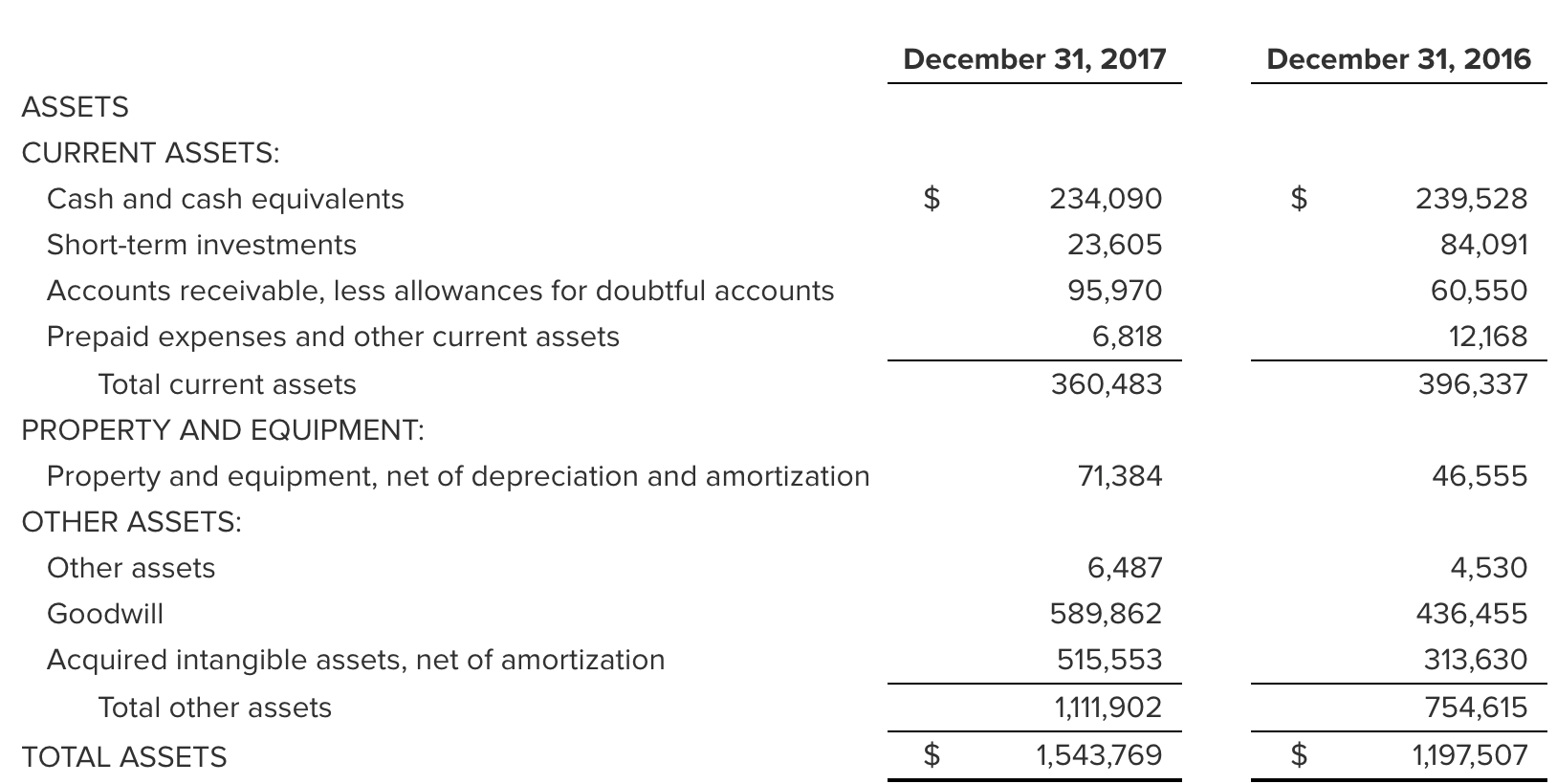

全てが良い結果となっているGrubHubですが、財政状態をチェックしてみましょう。

総資産は15.4億ドル、そのうち2.57億ドルほどが流動資金(現金同等物 + 短期投資)となっています。

借入金は、長期で1.7億ドル、短期で390万ドルほど。

Grubhubの時価総額は大幅アップで77億ドルに達しています。

EV(企業価値)を計算すると、ネット有利子負債が0.8億ドルほどになるので、まあ77億ドルくらいです。

2017年の営業キャッシュフローは1.5億ドル、設備投資は4000万ドルほどなので、フリーキャッシュフローは1億ドルちょい。

EV(企業価値)はフリーキャッシュフローの77倍ということで、市場からの期待値がかなり高まっていると言えます。

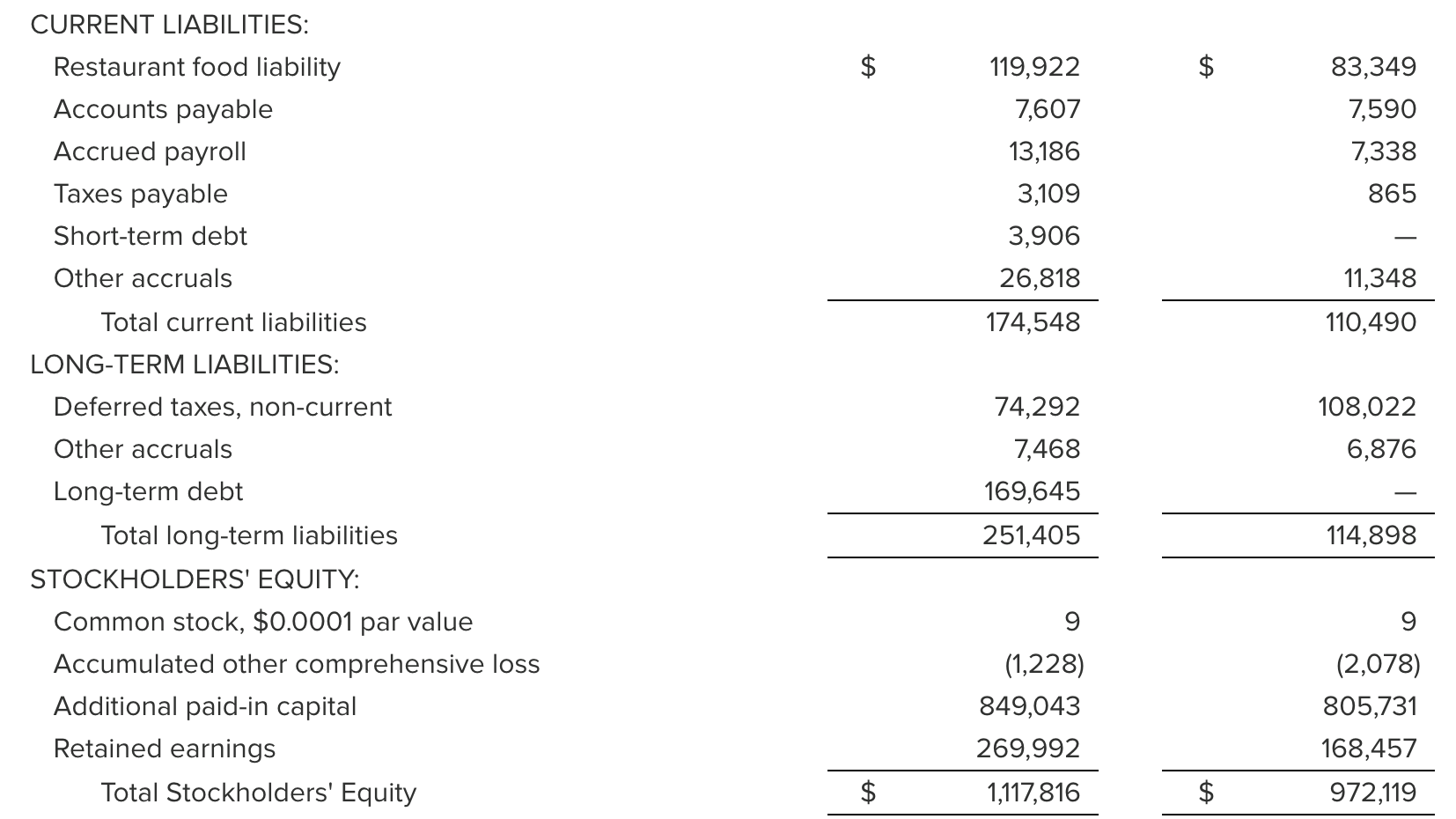

NVIDIA:営業利益65%増

ディープラーニング技術で欠かせないGPUメーカーとして圧倒的なNVIDIAです。

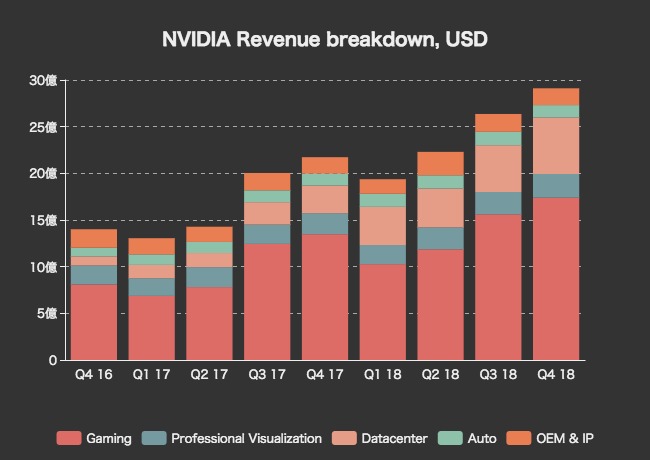

売上高は前年から40%成長の97億ドル、営業利益は同じく65%増の32億ドルに。

まさに非連続的な成長ですね。

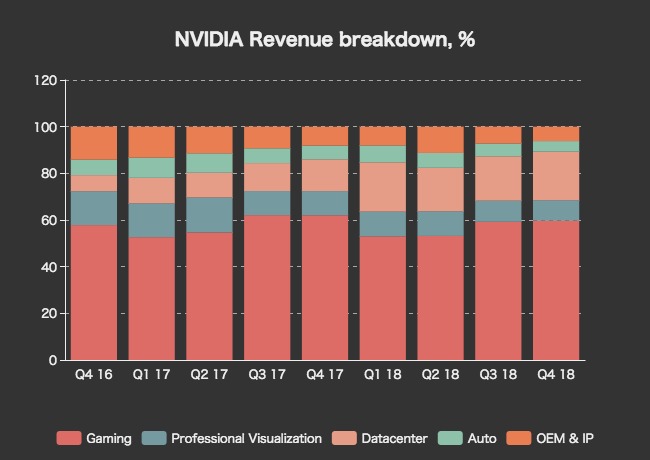

四半期売上高の比率の変化です。

相変わらずゲーム関連が成長を牽引しており、ぱっと見それほど大きな変化はありません。

しかし、よく見ると「データセンター」が20%に拡大しています。

前述のように、NVIDIAのGPUは機械学習の分野で大きな期待をかけられていますが、その多くはデータセンター上でクラウド経由で利用されるのではないか、と言われています。

それがどんどん現実のものになっているということではないでしょうか。

ゲーム関連の売上は四半期で17億ドル、データセンターは同じく6億ドルに達しています。

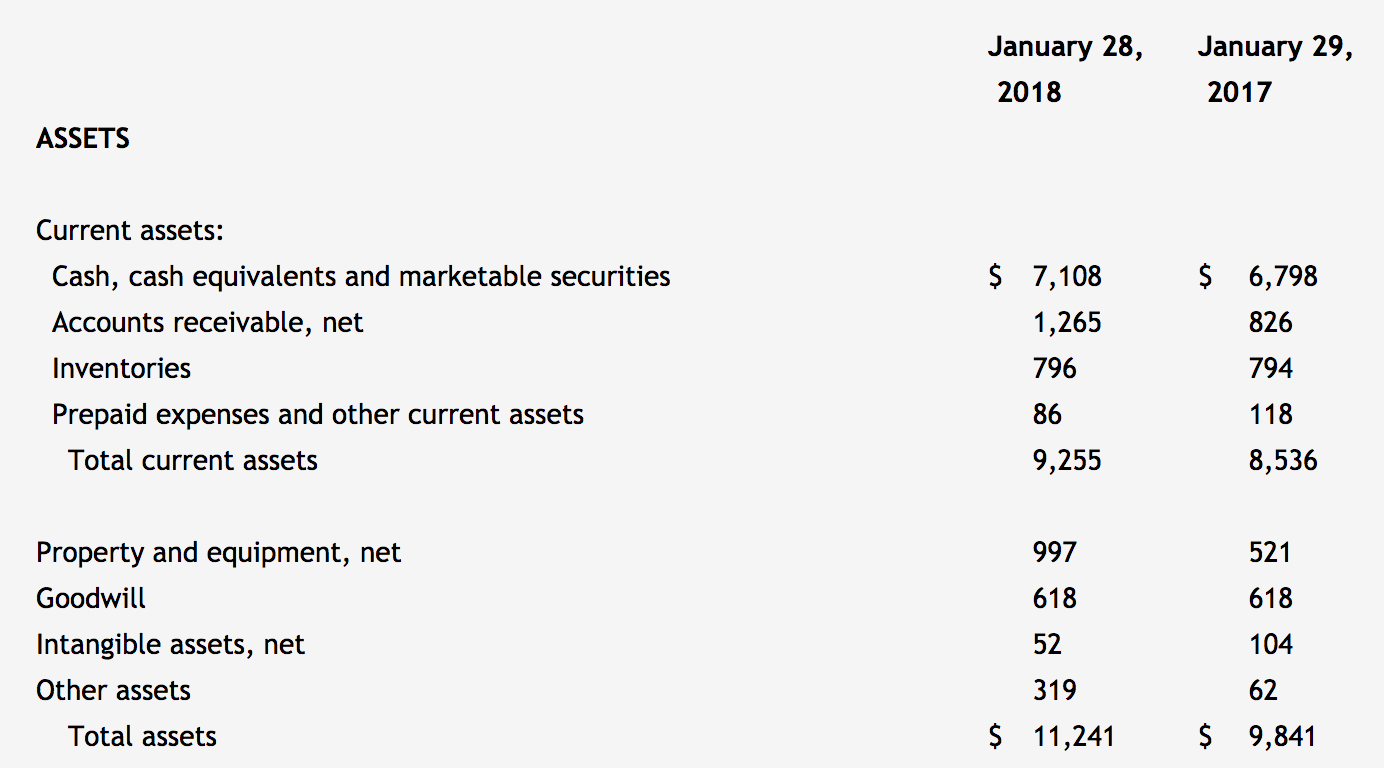

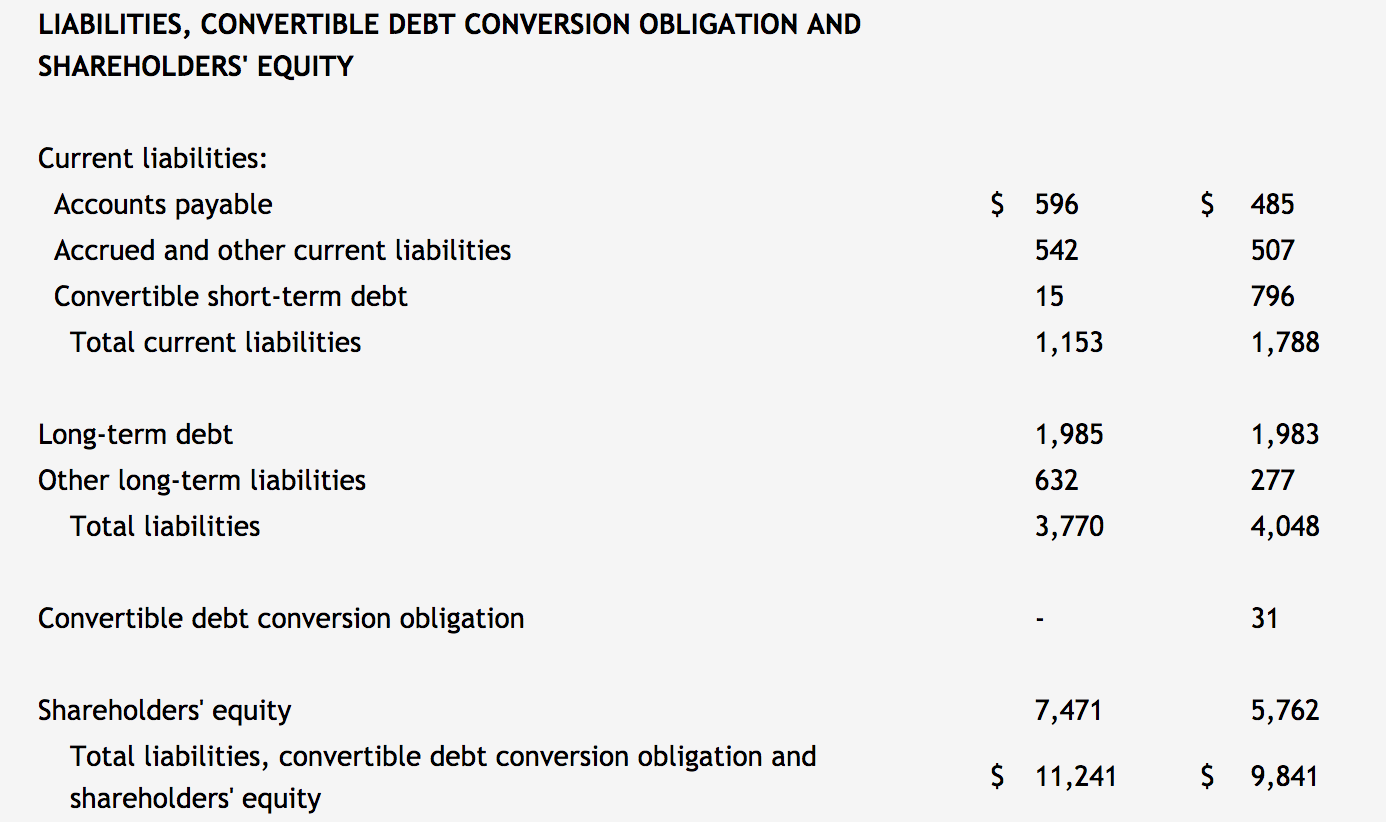

企業価値についてもチェックしておきましょう。

時価総額は1318億ドル。(時間外で10%増加していますが。。)

総資産は112億ドルあり、そのうち現金同等物は71億ドル。めちゃキャッシュリッチです。

長期借入金は20億ドルほど。以上から、EVは1267億ドルと計算できます(1318 - 71 + 20)。

2017年のフリーキャッシュフローは29億ドルに達しているので、EVはフリーキャッシュフロー44年分。

やはり市場からの期待は大きいようですが、今後の成長性を考えるとそんなにおかしいものではないように思います(株価推移のグラフはおかしいですが)。

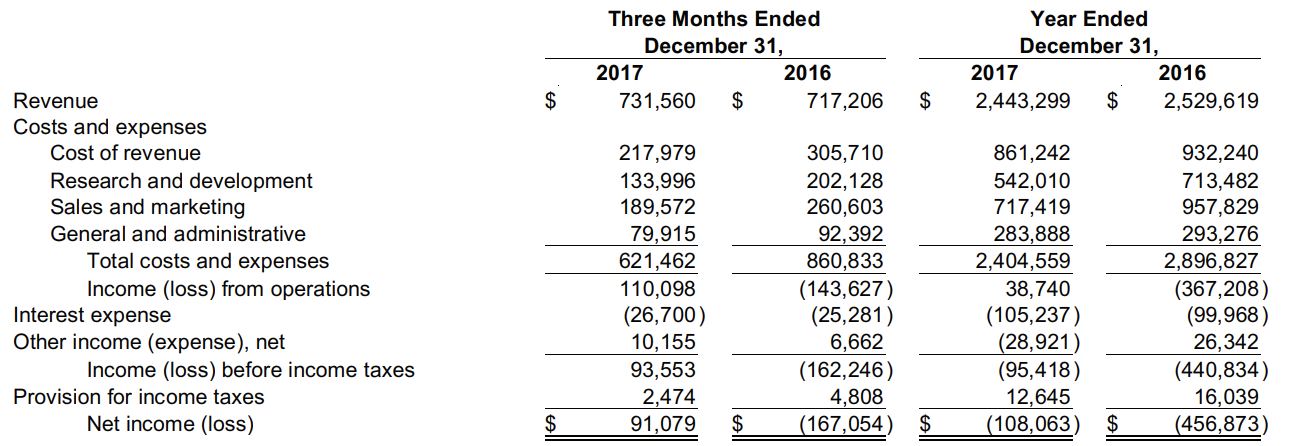

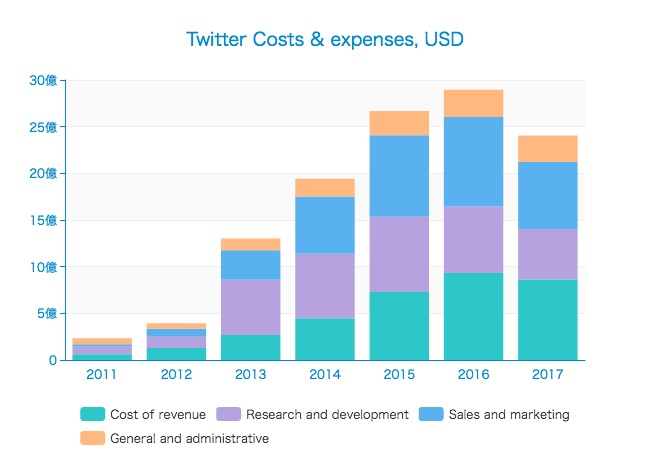

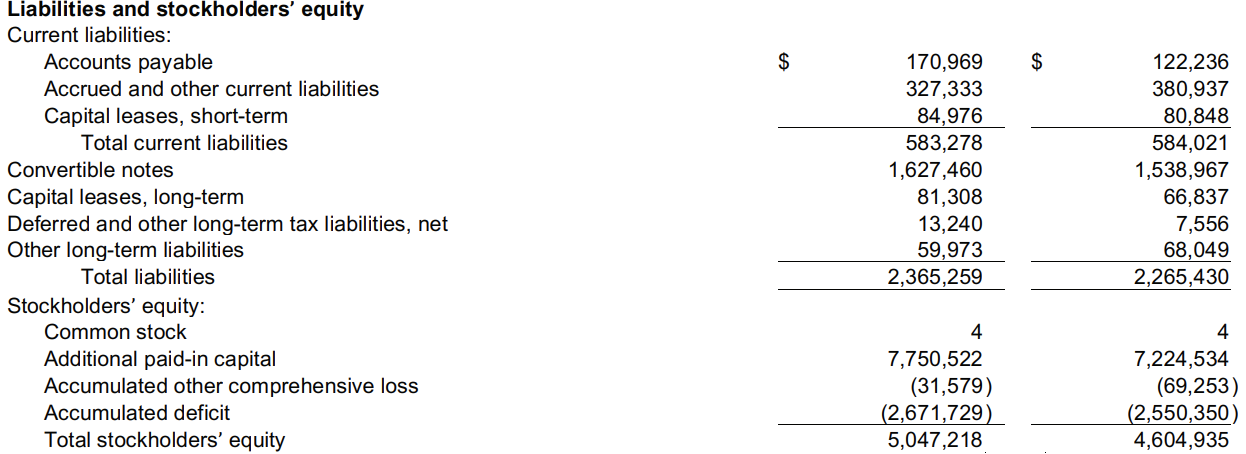

Twitter:株式報酬の削減により4Q最終黒字化

我らがTwitterもついに黒字化を果たした、と話題になっています。

しかし、4Qに最終黒字となっただけで、通期ではまだ1億円の純損失を出しています。

4Qの営業利益率は15%ということで、完全なる優良企業に変わろうとしています。

通期でも営業黒字化を果たしていますが、売上高は微減です。

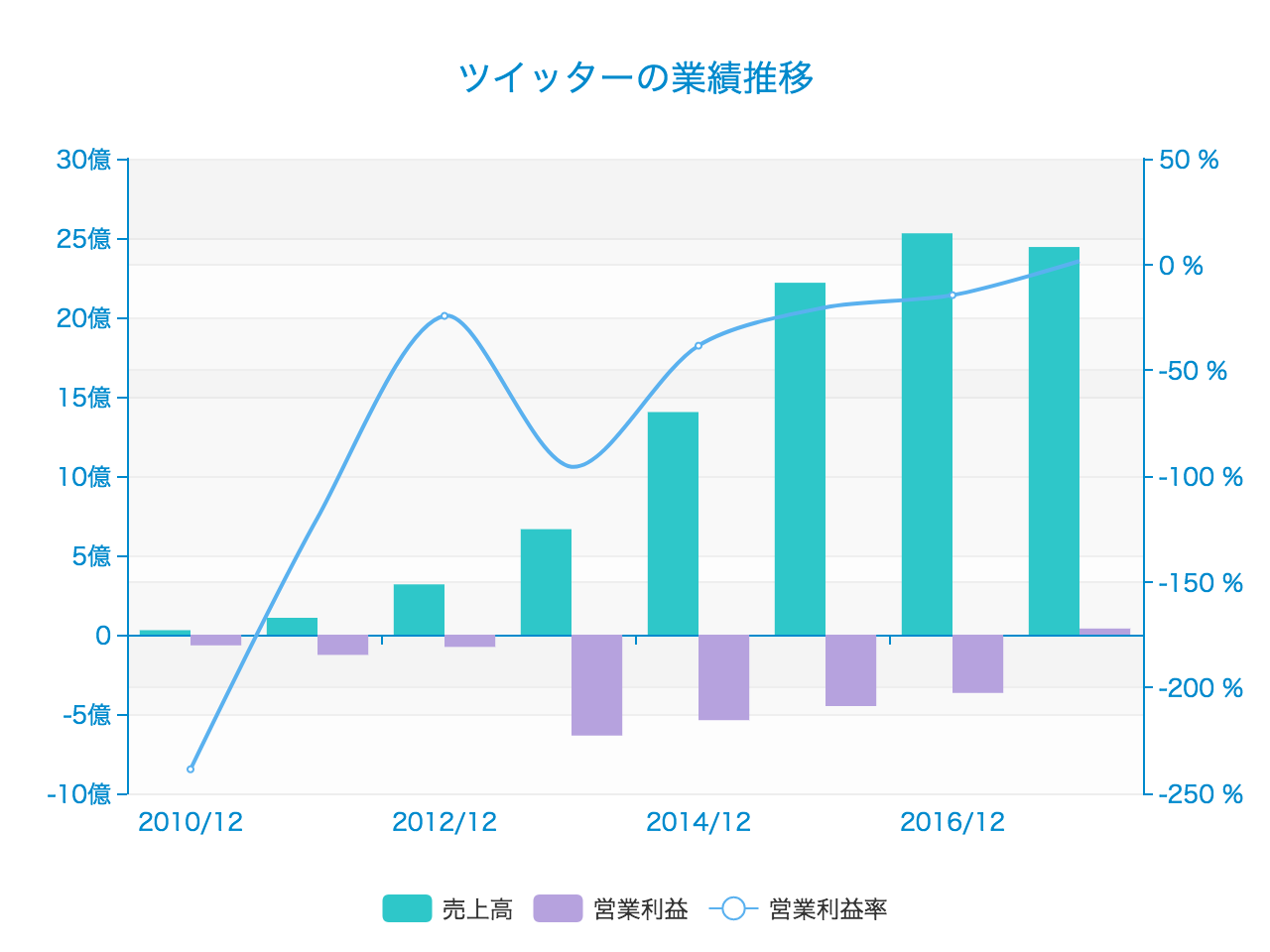

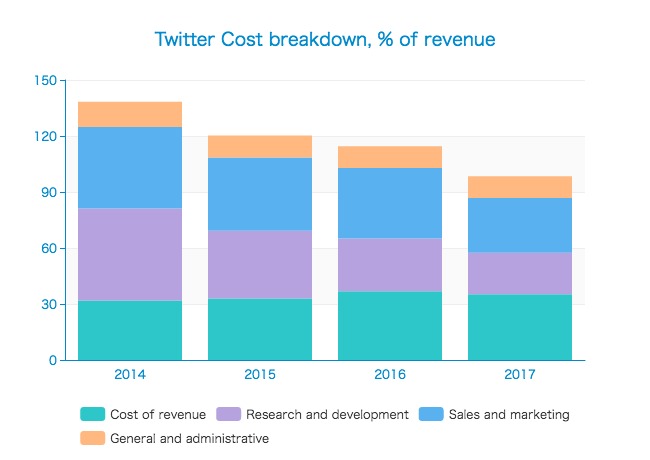

コスト構造の変化を見てみましょう。

売上原価率は35%前後のままであまり変わっていませんが、研究開発費が49%から22%、セールス・マーケ費用が44%から29%と売上高に対して大きく減っています。

売上は増えていないので、絶対額自体も減っていますね。

Twitterのタイムラインで、「株式報酬への依存から脱却した」という話がありましたが、実際のところはどうだったのでしょうか。

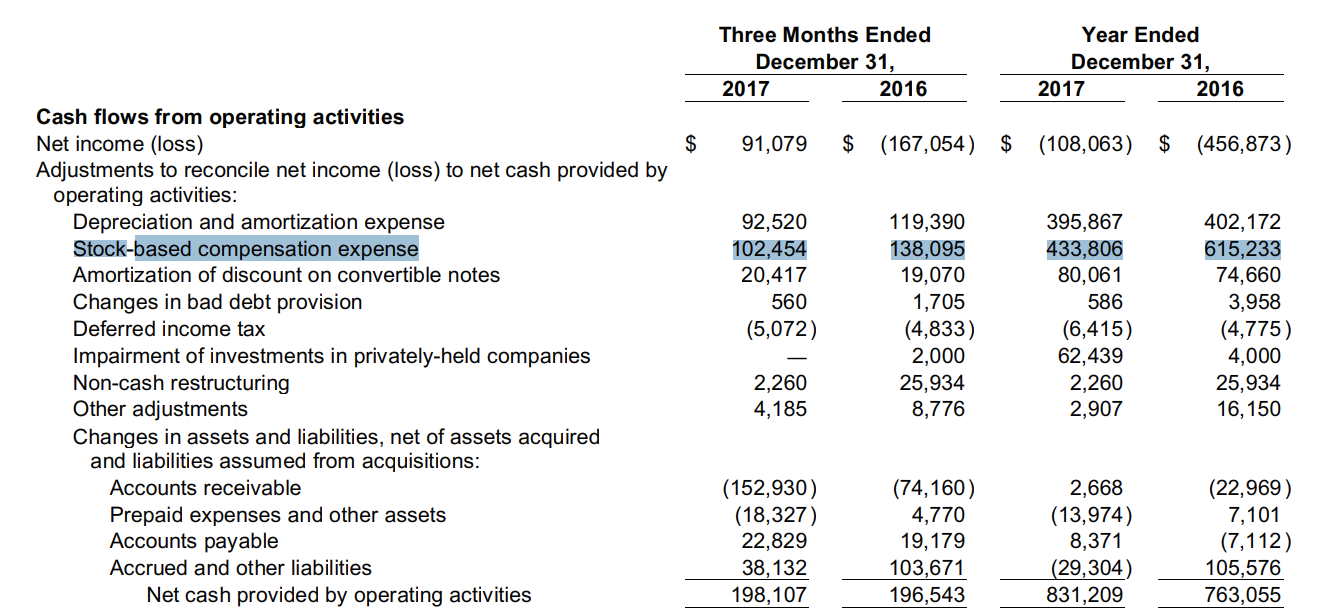

まだ営業費用の詳細な内訳は発表されていないので、キャッシュフロー計算書から紐解いてみます。

確かに、2016年は6億1523万ドルを支払っていたのが、4億3380万ドルへと1.8億ドルも減少しています。

その結果、営業キャッシュフロー全体としては6815万ドル増加し、8億3120万ドルに。

設備投資額は1億6000万ドルなので、フリーキャッシュフローとして6億7000万ドルを生み出したことになります。

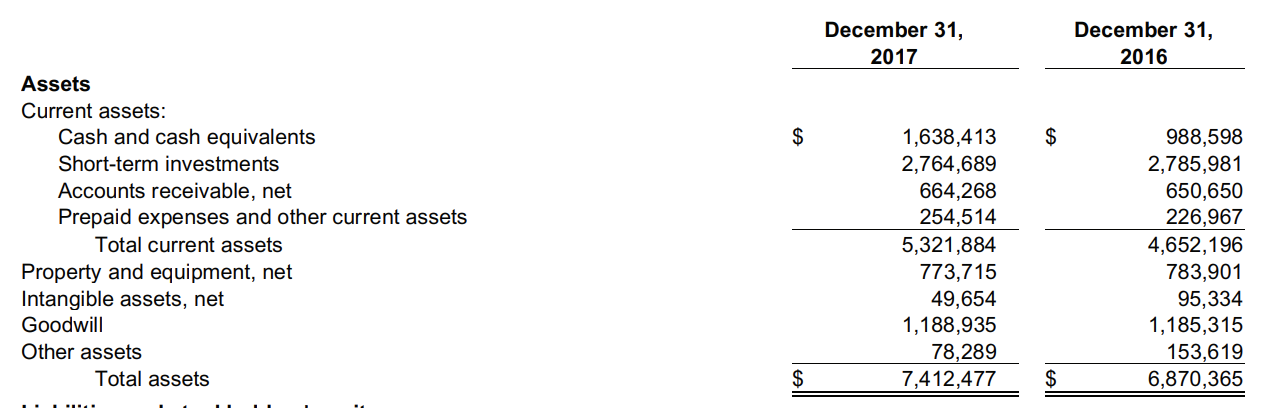

財政状態もチェックしておきます。

総資産は74億ドルあり、そのうち現金同等物と短期投資の合計は44億ドル。かなりキャッシュリッチと言えます。

負債と自己資本の状況です。

一方で、リース債務(Capital lease)は合計で1.66億ドル。

転換社債は16億ドルほどあります。この二つを有利子負債と考えると、ネット有利子負債は-26.3億ドル。

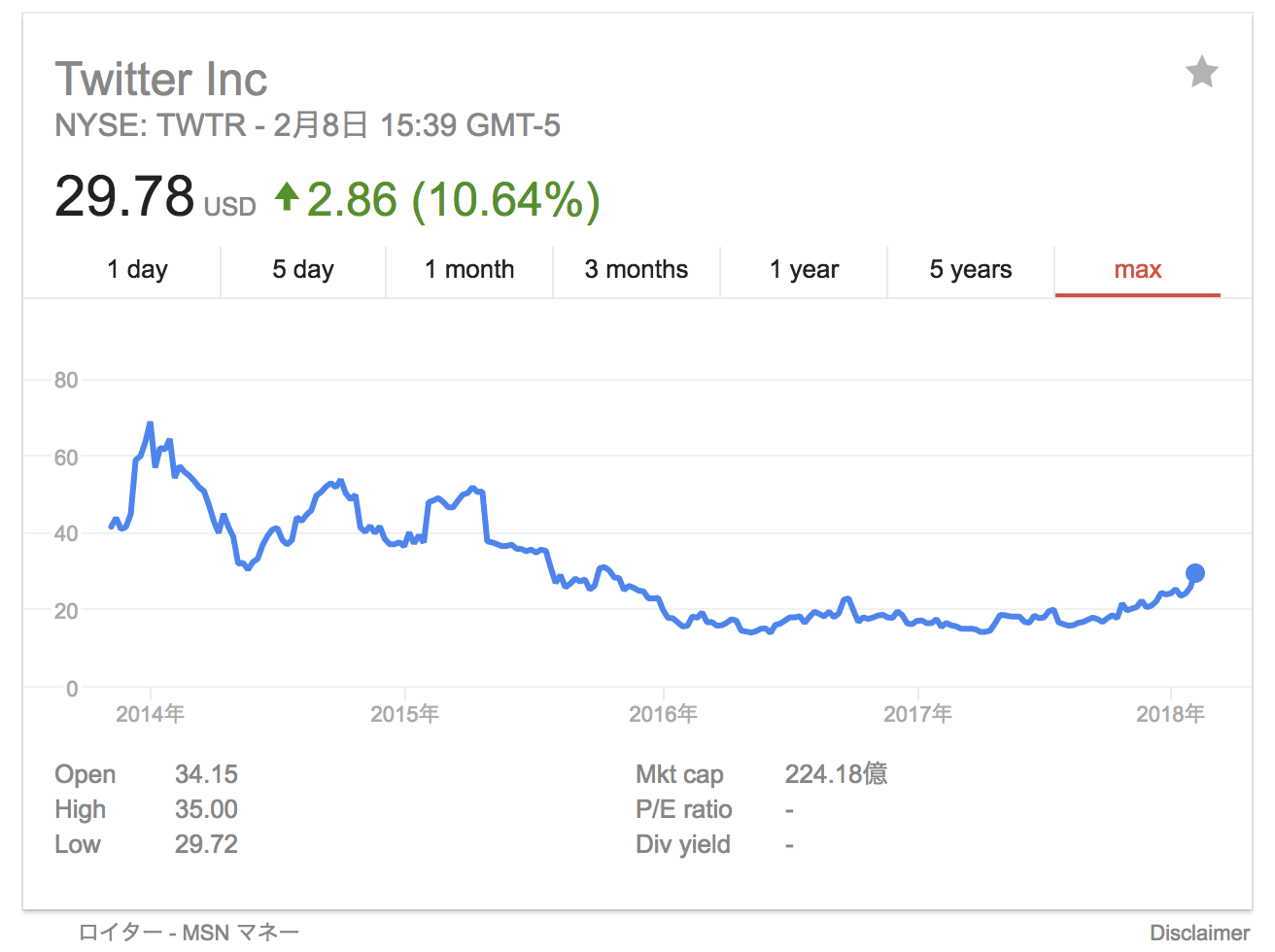

株式時価総額は224億ドルなので、EV(企業価値)は198億ドルと計算できます。

フリーキャッシュフローは6.7億ドルなので、EVはその30年分くらいですね。意外と投資家は見放していなかったということでしょうか。

個人的にはむしろSnap社の可能性を感じるような..

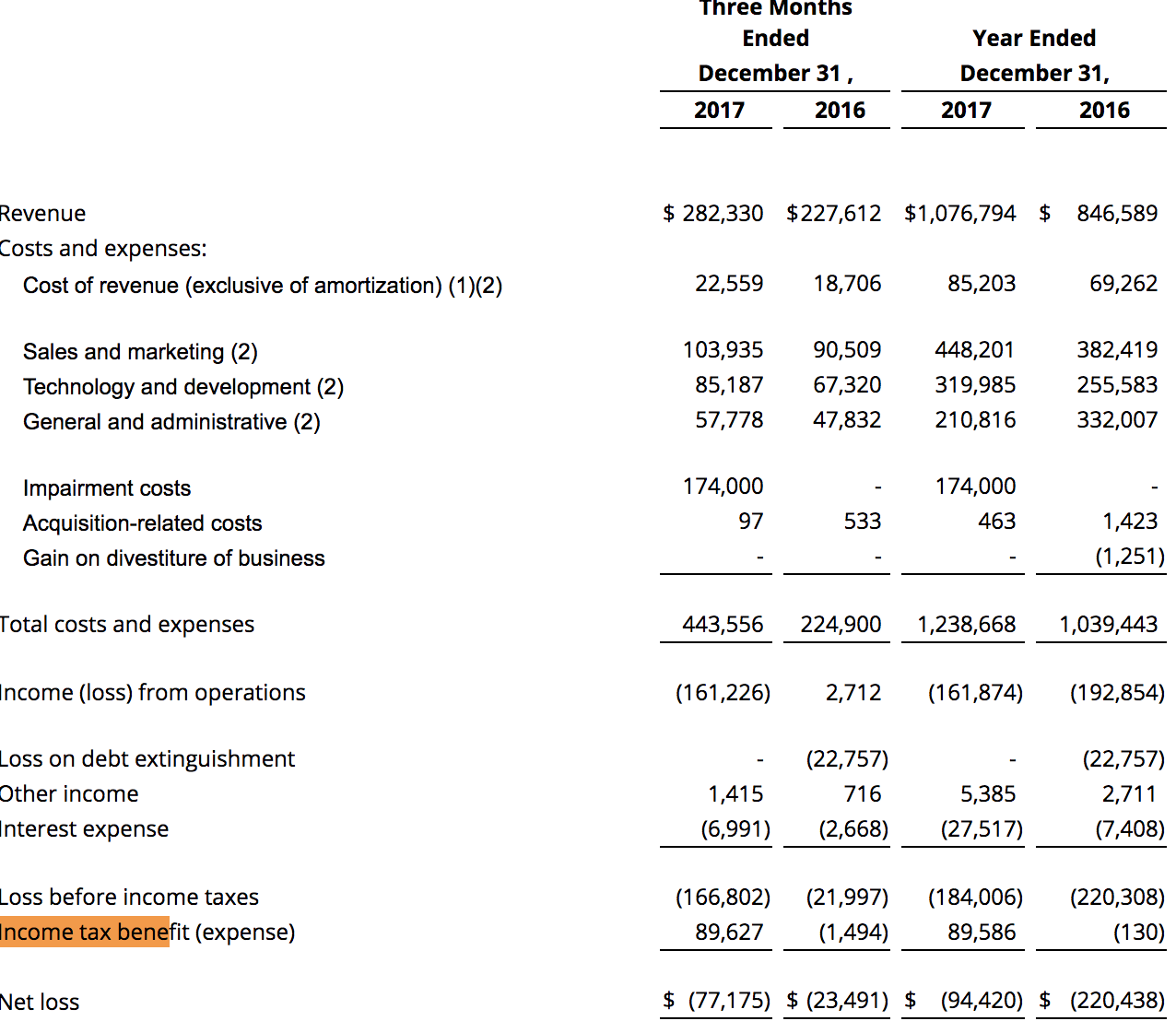

Zillow Group:2018年は黒字化する見通し

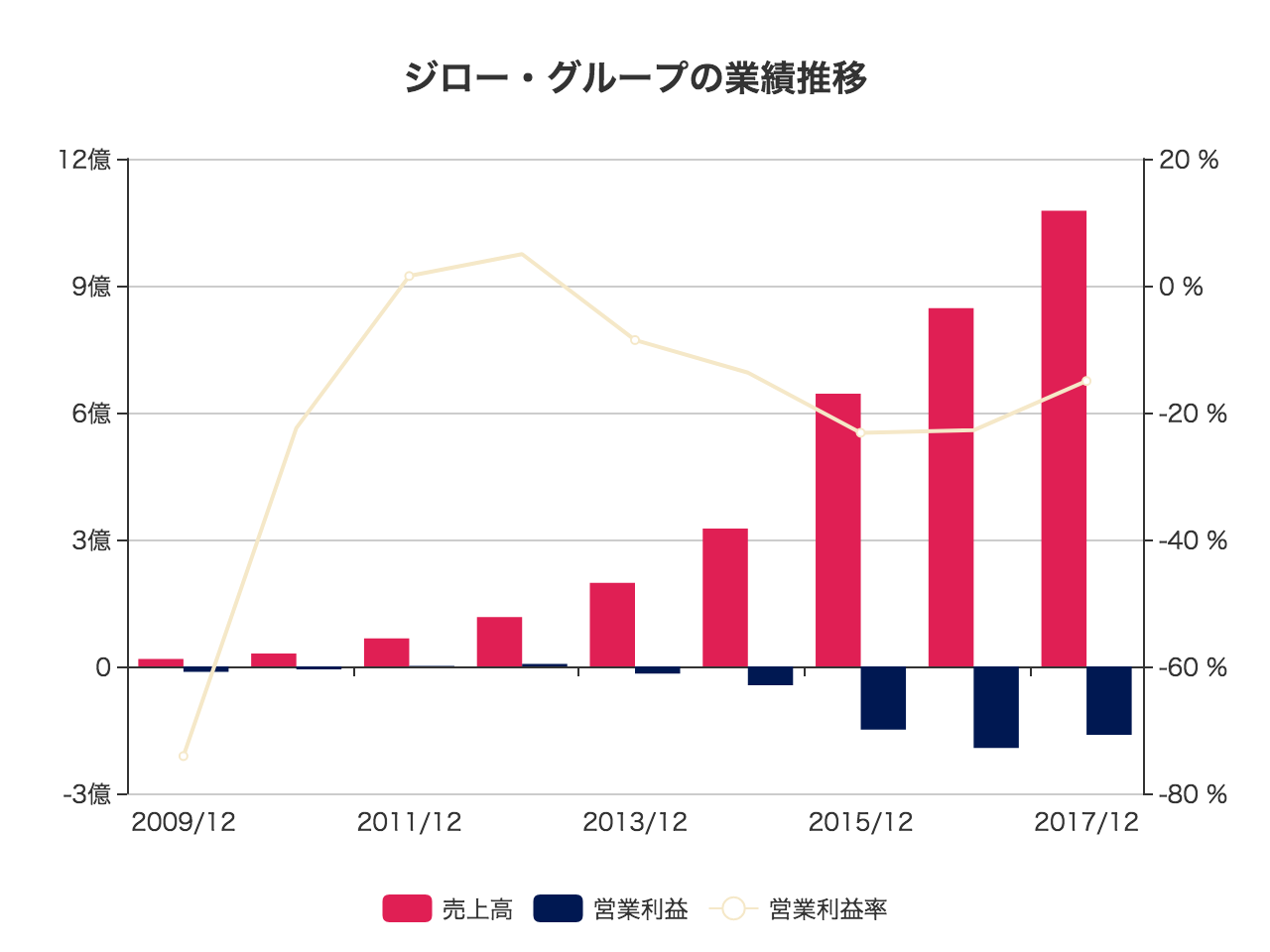

最後に、不動産マーケットプレイスを展開する「Zillow Group」。

売上高は順調に増加し、前年から27%増の10億7679万ドルに。営業損失も1.9億ドルから1.6億ドルへと減らしています。

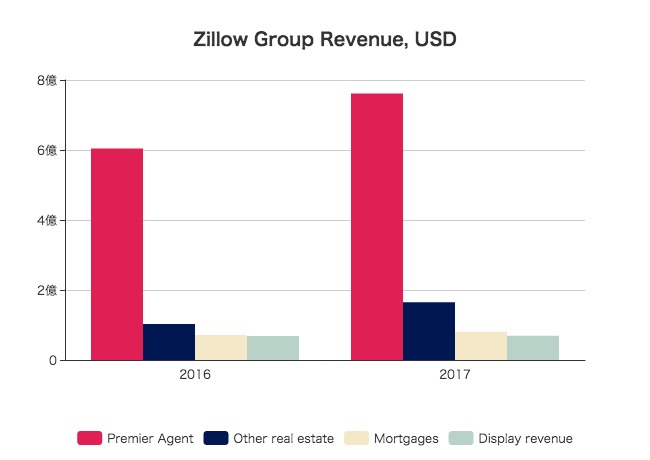

売上高の内訳です。

「Premier Agent」売上が7.6億ドルと、前年から26%成長しています。

「Premier Agent」というのは、Zillowが不動産業者向けに提供しているCRM(顧客情報管理システム)です。Zillowのビジネスモデルについてはまだ改めてじっくりまとめたいところ。

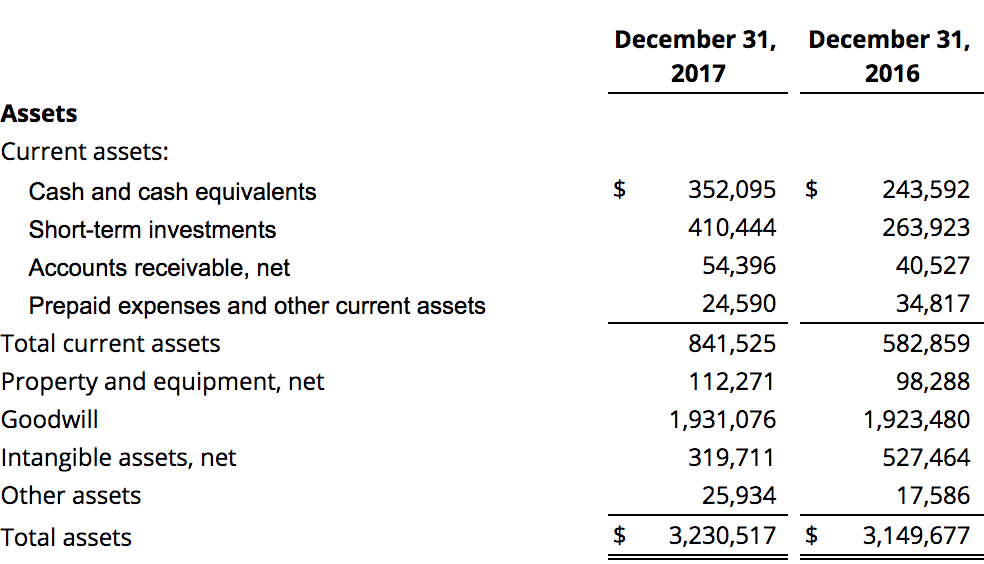

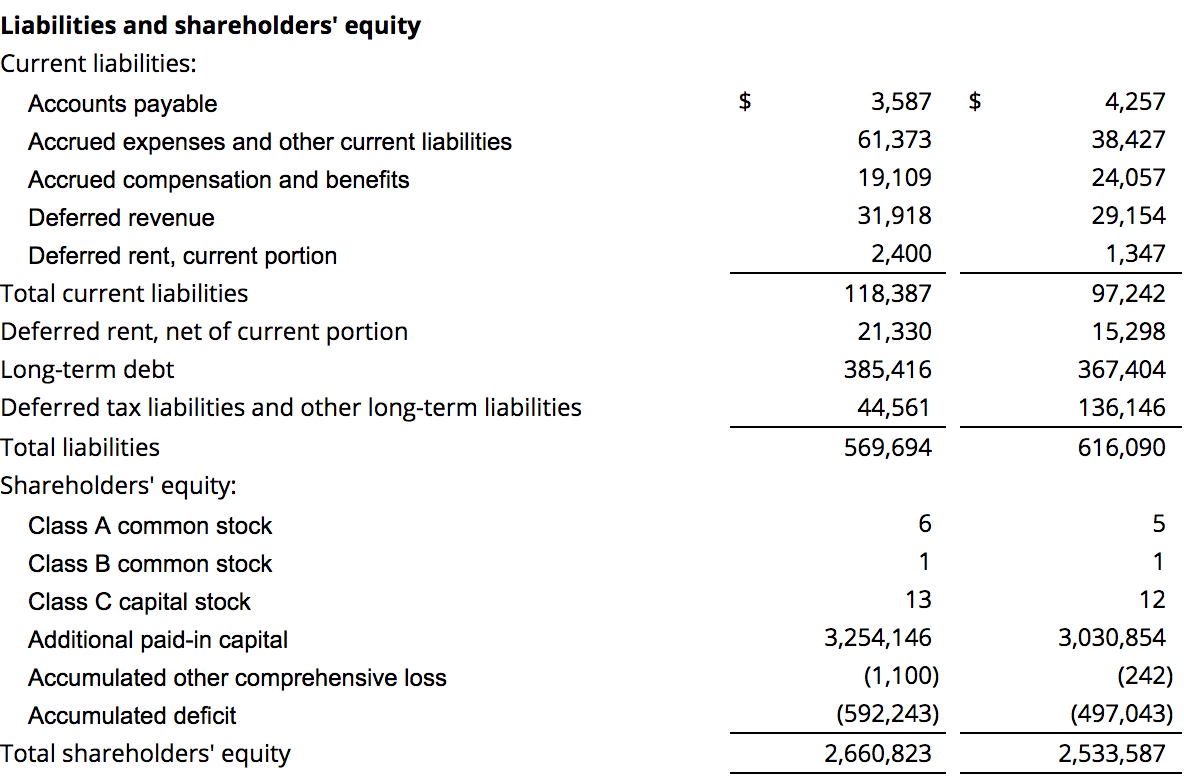

財政状態をチェックしてみます。

総資産は32億ドル、うち現金同等物と短期投資の合計は7.6億ドルに達しています。

長期借入金は3.85億ドル。

ネット有利子負債は-3.75億ドル(3.85 - 7.6)と計算できます。

時価総額は56.3億ドルなので、EV(企業価値)は52.5億ドルとなります。

2017年の営業キャッシュフローは2.6億ドル、設備投資は7800万ドルほどで、フリーキャッシュフローは1.8億ドルほど。EVはその29倍となります。

ただ、今期のフリーキャッシュフローがプラスになったのは8958万ドルの所得税控除も大きな要因です。

おそらくアメリカの税制が変更となった影響なのではないかと思うのですが、明確な記載はなかったため違うかもしれません。そもそも赤字なので所得税というのも変な話です。

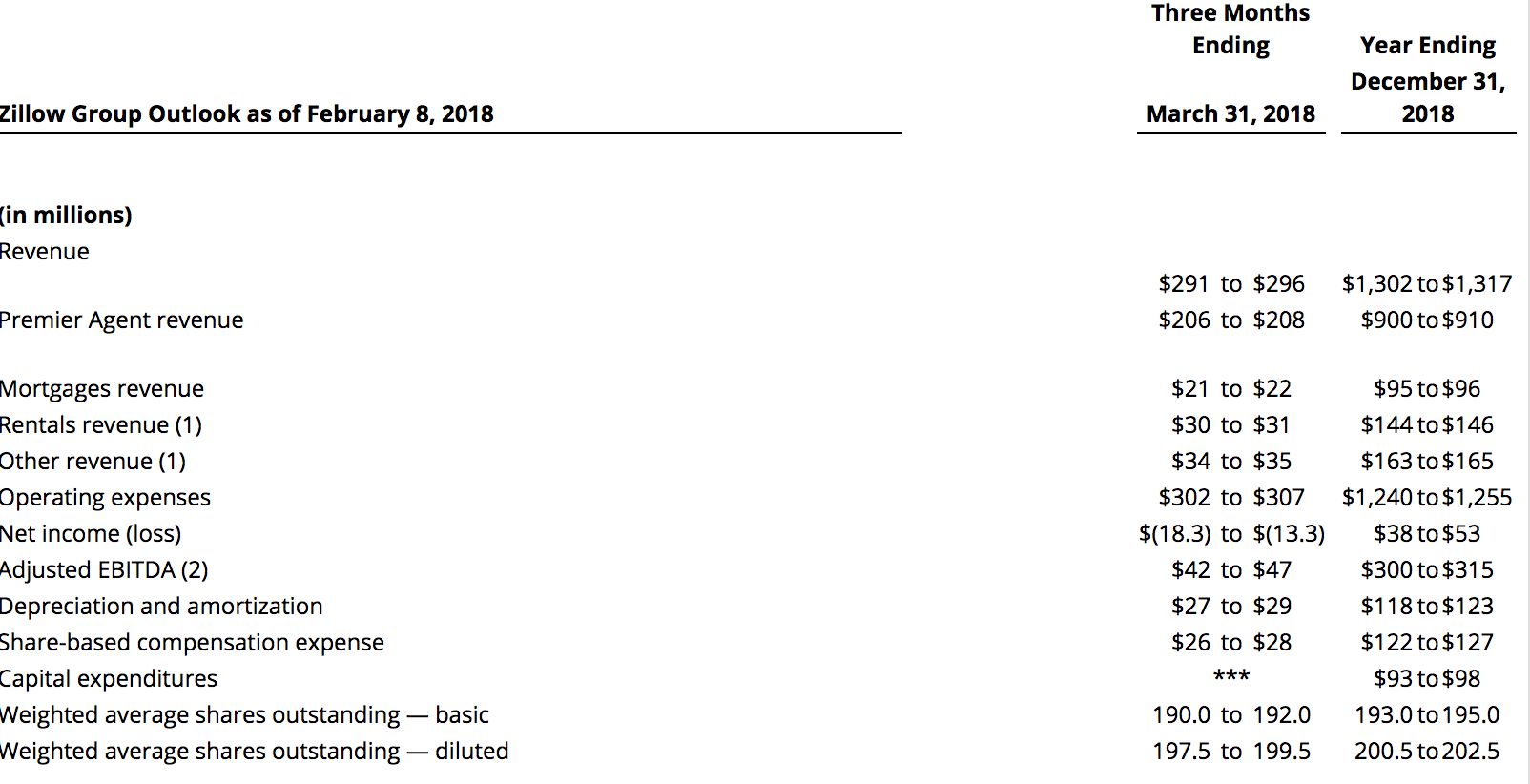

来期の見通しでは、売上高13億ドル、純利益3800万ドルを計画しています。ついに黒字化を果たすということのようで、とても楽しみですね。