Appleの2018年9月期3Q決算が発表されたので、まとめていきたいと思います。

![]()

まず全体の業績ですが、直近5年のQ3売上としては最高の532億ドルとなりました。

その一方、営業利益は126億ドルとなり、3年前(2015年9月期3Q)と比べるとわずかに及びません。

前年同期と比較すると、売上・営業利益ともに17%ほどの成長となっています。

すべての地域で過去3年最大の売上(3Q)を記録

地域ごとでみると、売上を牽引しているのはアメリカでの売上です。

今四半期の売上は245億ドルと、全体の46%を占めています。

一方、中華圏(Greater China)はあまり振るいません。

2015年Q3には120億ドルを突破しましたが、それ以来、Q3には100億ドルにも届いていません。

逆に、2015年Q3が特別大きかったようにも見えます。

日本国内での売上は比較的好調で、ここ5年で最高の38.7億ドルを売り上げています。

地域ごとの売上グラフをここにおいておきます。

ヨーロッパでの売上は121億ドル。

どの地域も、ここ3年の間では最大の売上となっています。

サービス収入が100億ドルに迫る勢いで拡大

どの地域も好調だということは分かりましたが、具体的にどの製品が売上を伸ばしているのでしょうか。

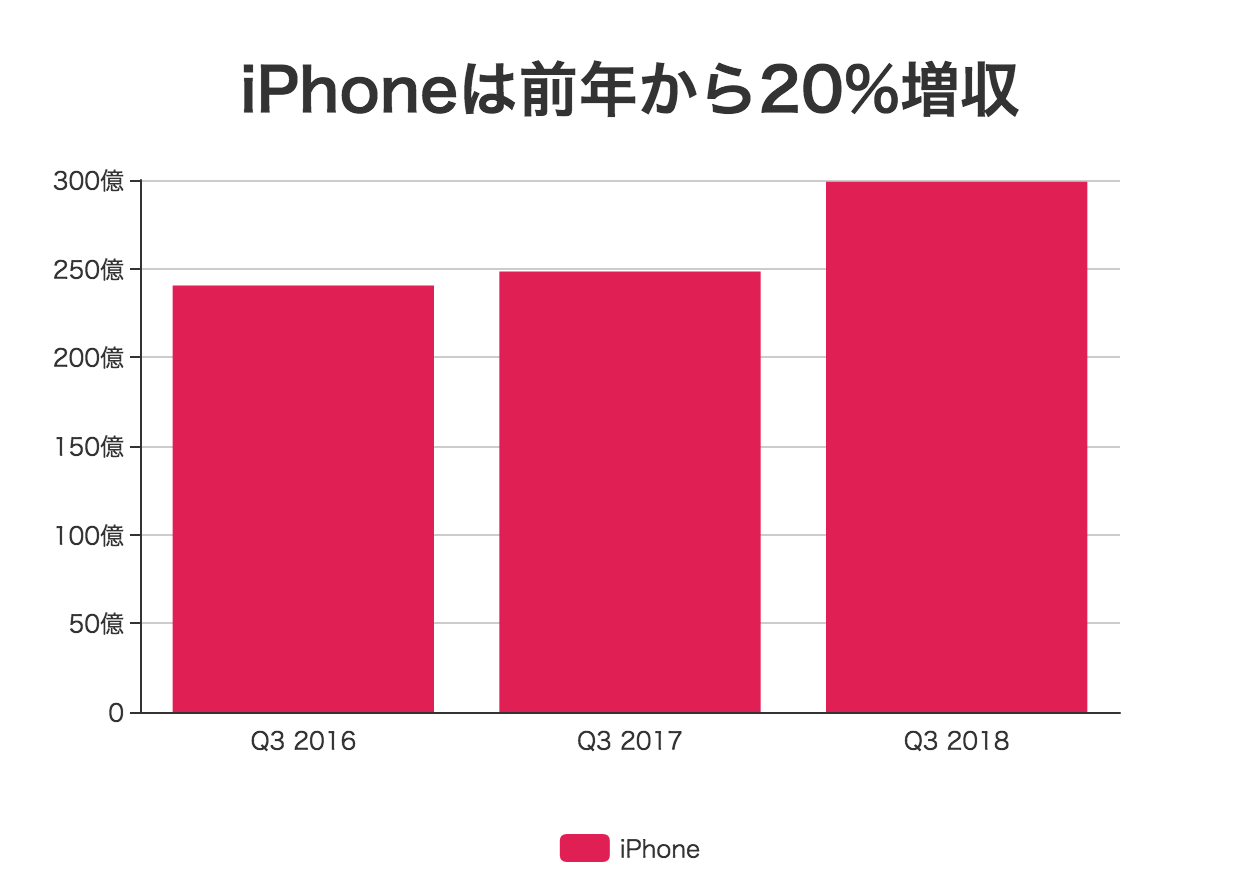

今四半期の「iPhone」の売上は299億ドル。前年同期と比べると、およそ20%の増収となっています。

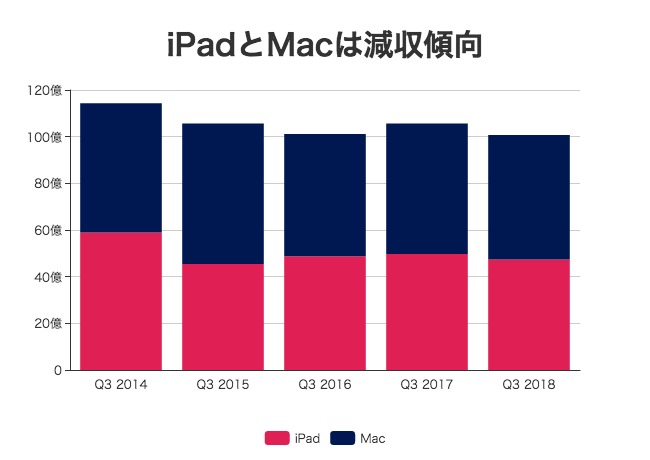

その一方、「iPad」「Mac」の売上は減少傾向。

iPadは47億ドル、Macは53億ドルの売上。4年前はそれぞれ59億ドル、55.4億ドルの売上でした。

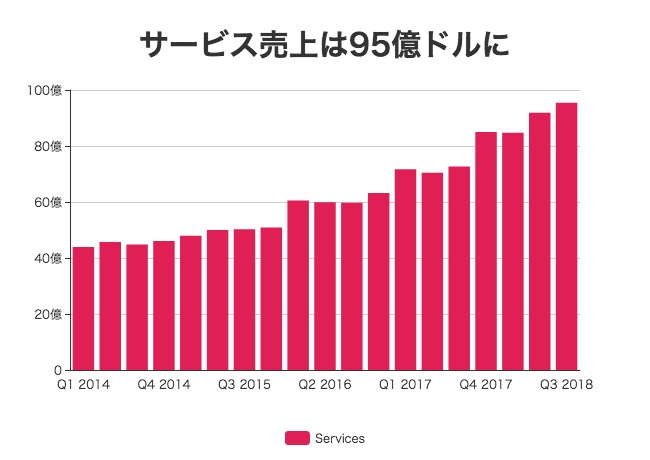

そんな中で、右肩上がりの成長を続けているのが「サービス収入」です。

この中に含まれるのは、App Storeでのアプリ課金における決済手数料(いわゆる「アップル税」)など。

サービス収入の成長率は加速傾向にあり、今四半期も前年比で31.4%もの成長率となっています。

その結果、Appleのサービス収入は全体の18%を占めるまでに拡大しています。

Appleは収益の大部分を「iPhone」をはじめとするハードウェアの販売にたよっていますが、その横でサービス収入は着々と増大しているのでした。

今のペースでいくと、次もしくはその次の四半期で100億ドルを突破することになりそう。

「iPhoneX」の売れ行きはどうなのか?

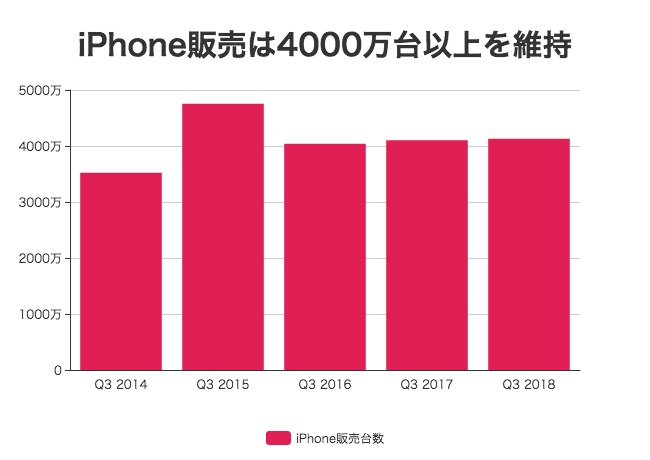

もう一つ気になるのが、「iPhoneX」の売れ行きです。

先ほども確認したように、売上自体はこの3年の中(3Qに限る)で最大。

一方、販売台数についてはどうでしょうか。

「iPhoneX」は、史上最大の失敗だのなんだの言われてきましたが、販売台数の数字を見る限りではとても失敗には見えません。

2016年Q3は4040万台、2017年Q3は4103万台、2018年Q3は4130万台なので、わずかではあるもののむしろ増加しています。

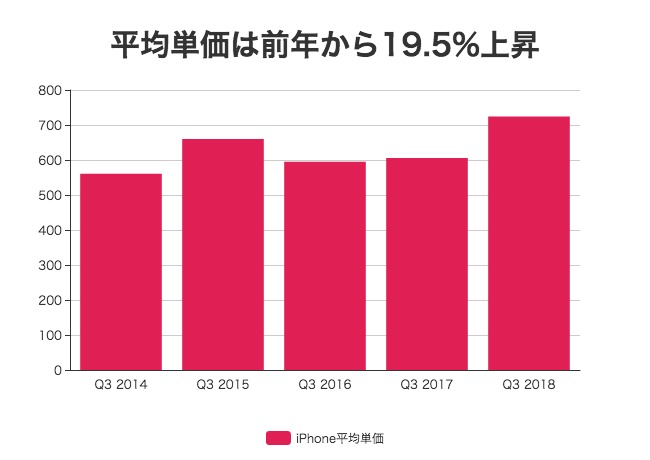

そして当然、平均単価(iPhone売上 / 販売台数)は上昇しています。

前年同期と比べるとほぼ1.2倍に。

単価が上がって販売台数も増えているのに、これでも失敗なのでしょうか。

コスト構造はあまり変わっていない

さて、ここまでで以下の二つの点について確認してきました。

・Appleのサービス収入がかなりのスピードで伸びている

・iPhoneは販売台数キープで単価が1.2倍に上昇

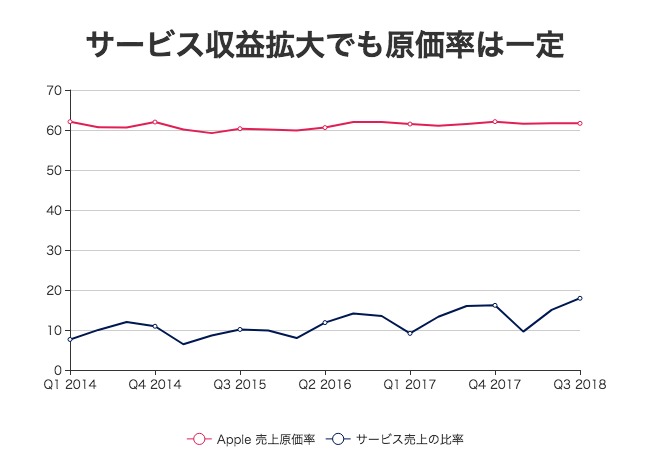

Appleについて不思議に思うのは、上のような変化が起こっているにも関わらず、売上原価率がほとんど変わっていないことです。

この4年間でサービス売上の比率は12%(2014年Q3)から17.9%(2018年Q3)へと1.5倍に拡大しました。

しかし、売上原価率は同じ期間で60.64%から61.66%と、むしろ増加しています。

この理由について考えるために、Appleのサービス収入の中身について改めて確認しておきましょう。

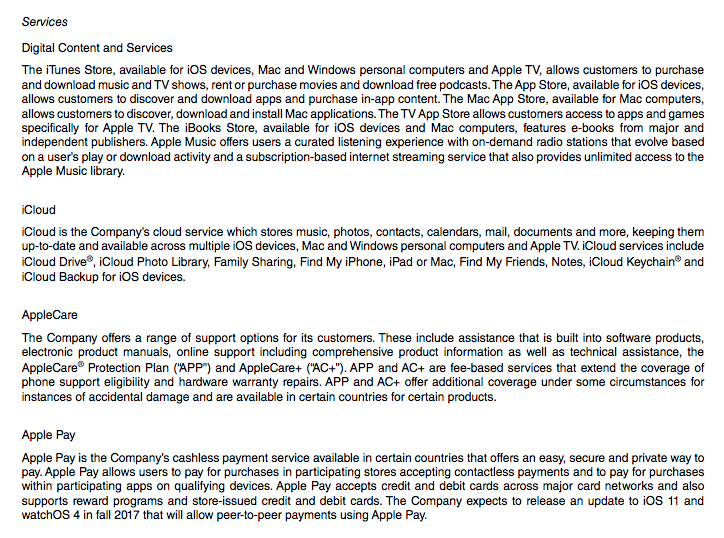

まとめると、Appleのサービス収入は「デジタルコンテンツ・サービス」「iCloud」「AppleCare」「Apple Pay」の大きく4つに分けることができます。

おそらく一つ目の「デジタルコンテンツ・サービス」が最も大きいと思われますが、この中にはさらに「App Store課金の手数料」「iBooks Store」「Apple Music」の三つが含まれます。

App Storeの手数料については、基本的には売上原価は存在しないはずですが、「Apple Music」については楽曲の提供者に莫大なライセンス料を支払わなくてはなりません。

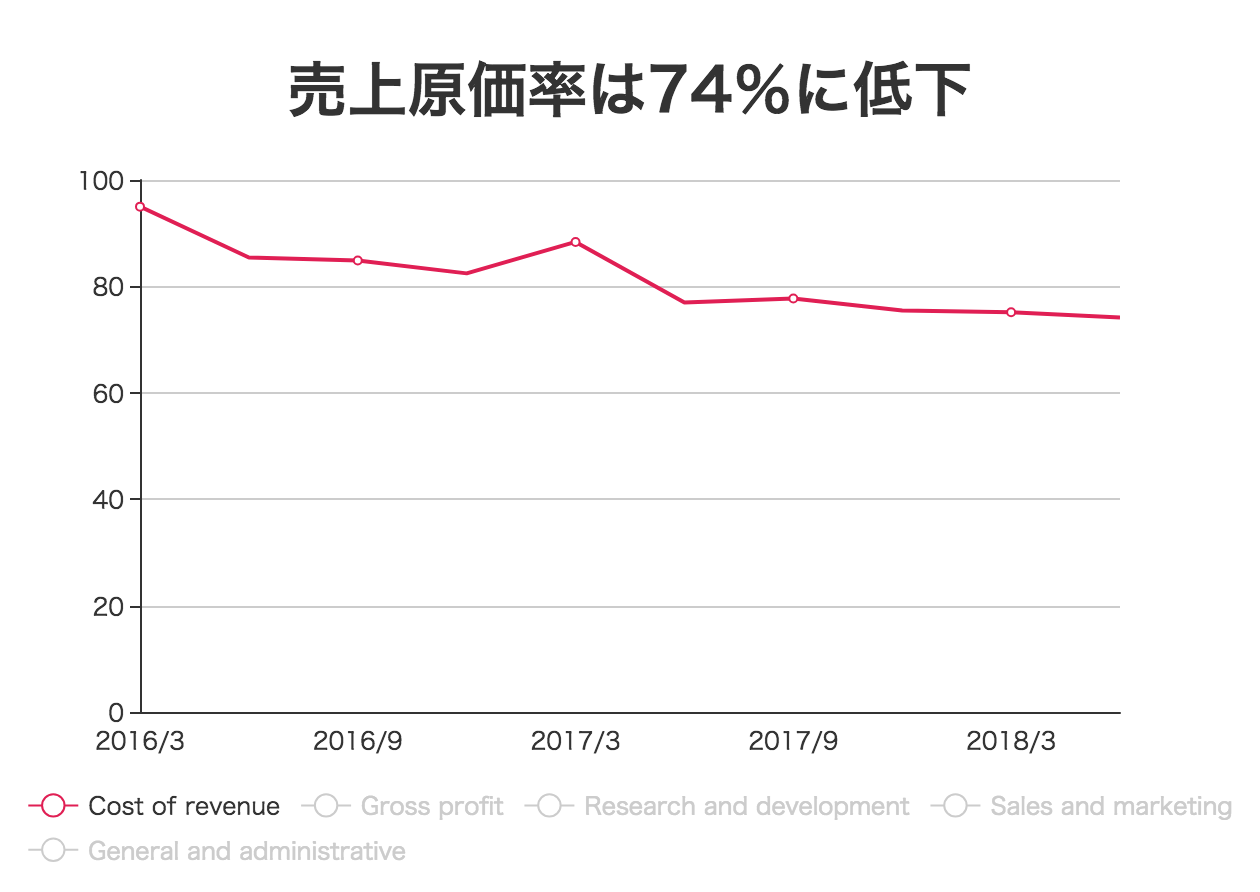

こちらは、同じく音楽ストリーミングサービスを提供する「Spotify」の売上原価率の推移です。

(Stockclip記事より)

Spotifyは全世界に8600万人もの有料課金者を抱え、Appleのおよそ4000万人を大きく上回ります。

アメリカ国内ではApple Musicの方がSpotifyよりも利用者数が多いようですが、全体数がSpotifyの半分程度であることを考えると、『Apple Music』の売上原価率は72%よりも上である可能性が高いと言えます。

『Apple Music』は月間9.99ドルを基本としています。

家族プランなども合わせて仮に平均月額単価を8ドルとすると、それが4,000万人いるので月間3.2億ドルの収益。

四半期あたりでは、10億ドル弱の収益を見込むことができそうです。

Appleのサービス収入は95億ドルですから、そのうちおよそ10%前後が『Apple Music』の売上と推測できます。

そして、『Apple Music』の原価率が高いことが、サービス収入の増加にも関わらずApple全体の売上原価率を維持している要因なのではないかと考えます。

目前に迫ってきた前人未到の「1兆ドル企業」

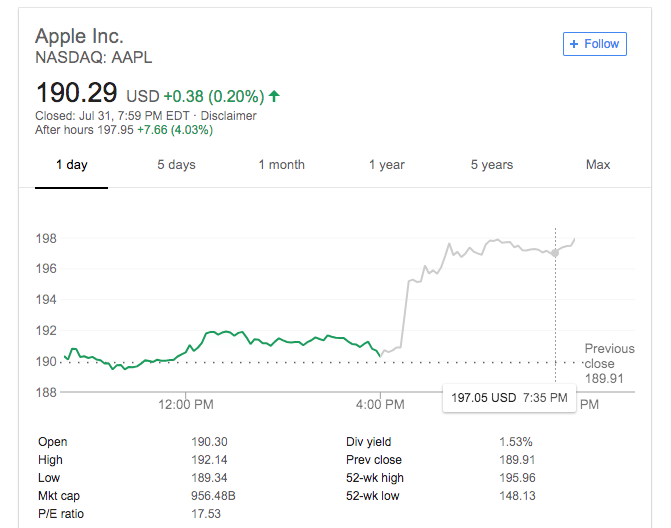

今回の決算を受けて、市場はAppleへの評価をあげています。

Appleの時価総額は9565億ドルと、世界でもっとも時価総額の大きな企業です。

立会外取引(After hours)では4%以上プラスとなり、時価総額は9947億ドルに達します。

このままいけば、前人未到の1兆ドル企業誕生も見えてきそうです。

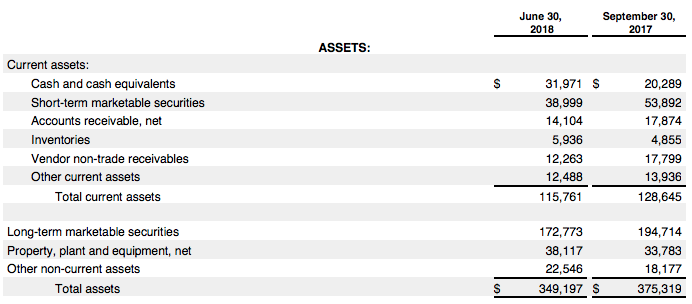

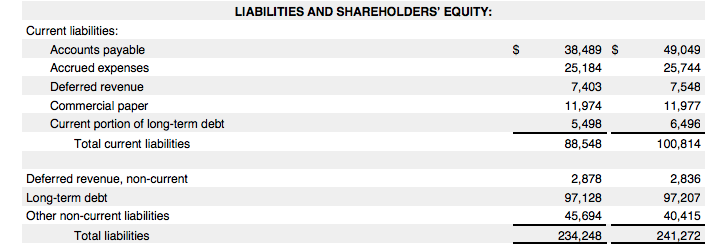

ここで、Appleのバランスシートについても確認しておきます。

総資産は3492億ドルあります。

そのうち現金同等物は320億ドル、短期有価証券が390億ドル。

そのほか、長期有価証券が1728億ドルもあり、合計すると2,438億ドルもの金融資産があることとなります。

一方、長期借入金も合計1,026億ドルと非常に大きく、コマーシャルペーパーも120億ドル近くあります。

コマーシャルペーパーとは、企業が短期で資金調達するための約束手形のこと。

合計すると1,146億ドルもの借金を抱えていることとなり、先ほどの金融資産と差し引くと1,292億ドルのネット金融資産があることになります。

つまり、時価総額9,947億ドルとはいっても、手持ち資産を考慮した企業価値(EV)はざっくり8,655億ドル程度ということになります。

Appleが今期の9ヶ月間で稼いだフリーキャッシュフロー は476億ドル。

Appleにとってヤマ場は4Qですから、今期1年で稼ぐフリーキャッシュフロー は600億ドルは超えることになりそう。

そうすると、今の企業価値はフリーキャッシュフロー14年分にすぎないということになります。

おそらく、世界中でAppleほど巨額のキャッシュフローを生んでいる企業は他にありません。これからどうなっていくのか本当に楽しみ。