発表から少し間が空いていますが、今回は中国で2番目に大きなEC企業「JD.com」についてまとめてみたいと思います。

JD.comの事業については、以前もまとめています(なかなか資金繰り厳しそうだけど、JD.comは「中国版Amazon」として成功できるのか?)。

ざっくり言うと、アリババが楽天のような(結構違うけど)ECプラットフォームであるのに対し、JD.comはAmazon.comのような直販型プラットフォームです。

つまり、アリババがスモールビジネスがオンラインで商売できる「場」を提供しているのに対し、JD.comは自身で商品の仕入れと販売を行っているのがメイン。

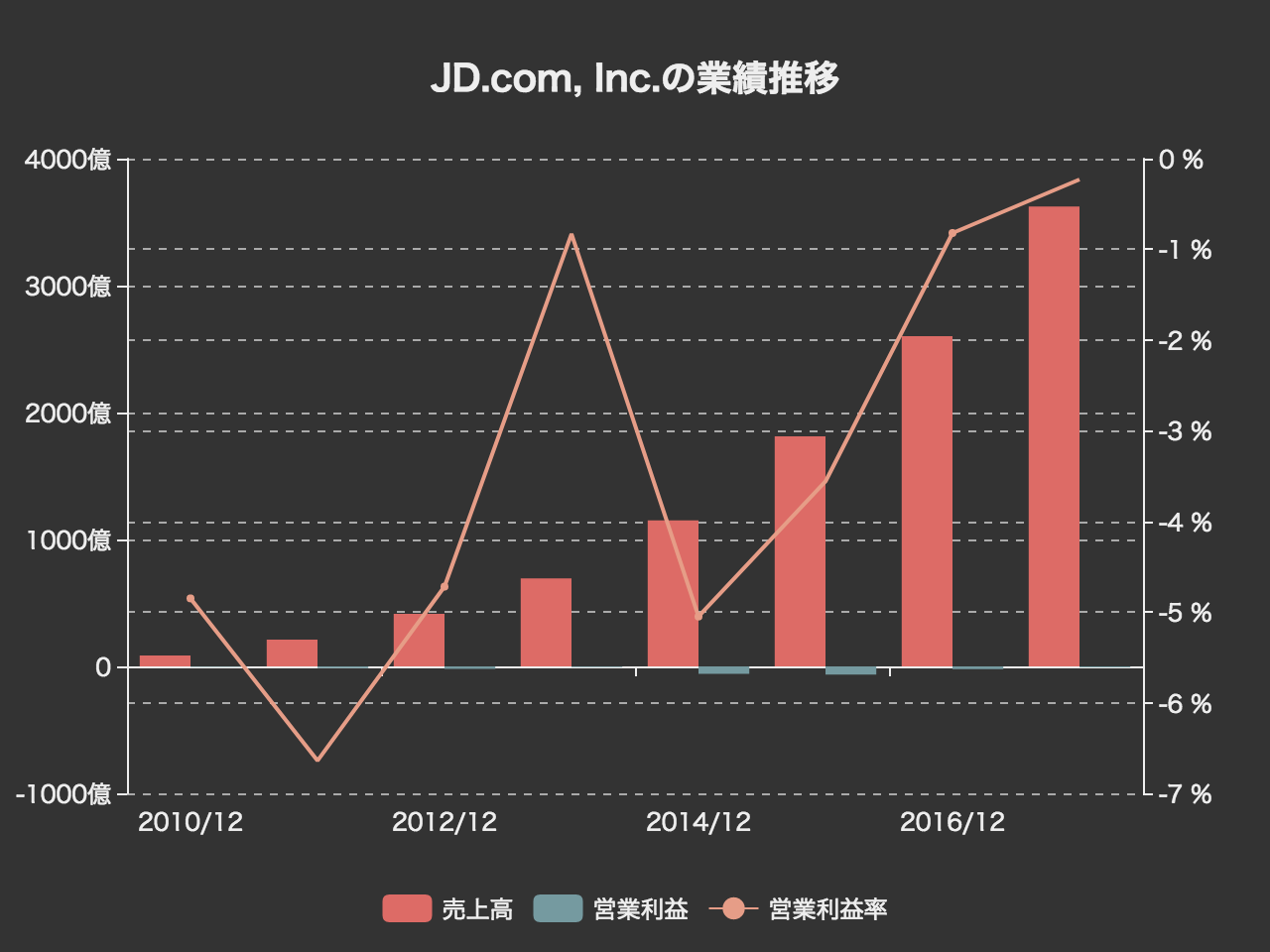

業績推移を見てみましょう。

2017年の売上高は3623億元(6.18兆円)と、前年から39%の増加率です。

相変わらず利益は出していませんが、高い成長率を続けています。

今回のエントリでは、JD.comの2017年決算の内容についてまとめていきたいと思います。

市場環境について

まずは、JD.comが事業を展開している中国Eコマースの市場環境について。