今回は「インテル入ってる」のCMで有名なIntel Corporationについて取り上げます。

Intelは1968年にフェアチャイルド・セミコンダクター社を退職したロバート・ノイスやゴードン・ムーアらにより設立されました。

社名の由来は「集積されたエレクトロニクス(Integrated Electronics)」で、創業された同じ年に「Intelco」という会社から社名を使う権利を購入しています。

当初はRAM(random access memory)などを開発していましたが、1971年に世界初のマイクロプロセッサー 「4004 マイクロプロセッサー」を発表。同年に株式上場を果たします。

1979年に初めてフォーチュン500企業に選出され、1991年より有名な「Intel Inside(インテル入ってる)」ロゴを使い始めます。

1992年にはリサーチファーム「Dataquest」によって世界最大の半導体メーカーとして認められると、現在に至るまで25年連続で売上世界一をキープしています。

また、2006年にはマッキントッシュにもIntelのマイクロプロセッサーが搭載されるようになったほか、2010年にはセキュリティソフトを開発するマカフィーを買収しています。

Intelの業績推移です。

売上は1996年の時点ですでに208億ドルありましたが、2016年には593億ドルにまで増加しています。

また、20年間ずっと営業黒字をキープしており、営業利益率は20%から30%と高い水準にあります。

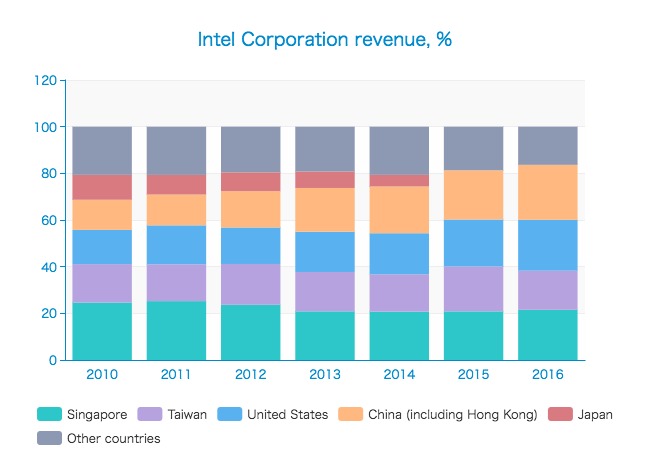

地域別の売上高

次に、Intelの地域ごとの売上をみてみます。Intelのマイクロプロセッサの売上が最も大きいのはどこの国でしょうか?

残念ながら2010年までしかさかのぼれませんでしたが、それでも面白い変化が観察できました。

シンガポール(Singapore)の売上は120億ドル前後でほとんど横ばいです。

台湾(Taiwan)は72億ドルから100億ドル前後、アメリカ(United States)は64億ドルから130億ドル、中国(China, including Hong Kong)は56億ドルから140億ドルへと大きく売上が増加しています。

一方、日本(Japan)の売上は46億ドルから徐々に減少し、2015年以降は「その他(Other countries)」の中に入れられてしまいました。

売上の比率もみてみます。

中国の売上比率が13%から23.5%、アメリカは14.7%から21.8%へと増大しています。

台湾は一貫して16%前後ですね。

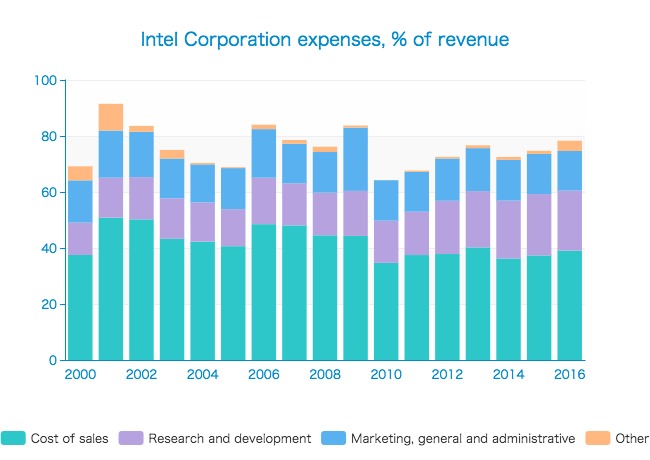

コスト構造

Intelの営業費用を対売上比率でみてみます。

売上原価率(Cost of sales)は50%前後が多かったのが、近年は40%前後にまで減少しています。

一方、研究開発費(Research and development)は14%前後だったのが21%前後に増加しています。

マーケティング・一般管理費(Marketing, general and administrative)は売上に対して15%前後でかなり安定しています。

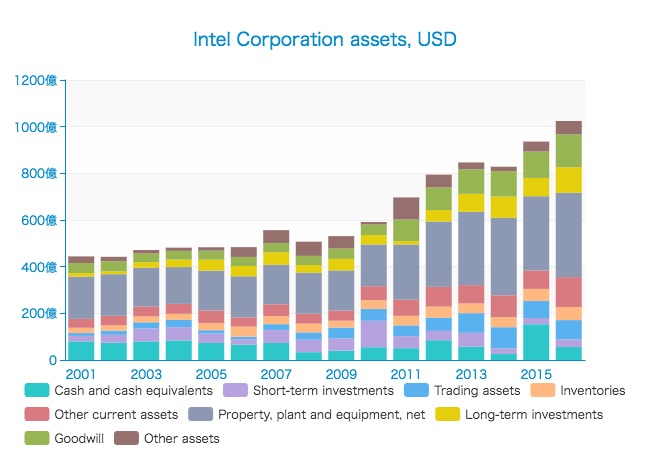

資産の内訳

続いて、Intelの財政状況の変化をバランスシートから読み解いていきたいと思います。まずは資産の内訳をみてみます。

総資産は2009年ごろから増加が加速し、2016年には1133億ドルへと達しています。

その中で最も大きいのは有形固定資産(Property, plant and equipment, net)で、361億ドルにのぼっています。

また、買収によるのれん(Goodwill)も140億ドルとかなりの額に達しています。

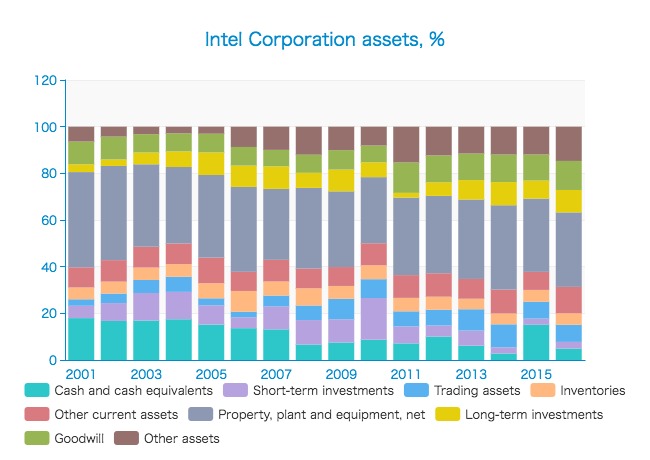

比率でもみてみます。

総資産のおよそ30%前後が有形固定資産、12%前後が買収によるのれんになっています。

現金同等物(Cash and cash equivalents)は総資産に対して5%にも達していません(2016年末)。

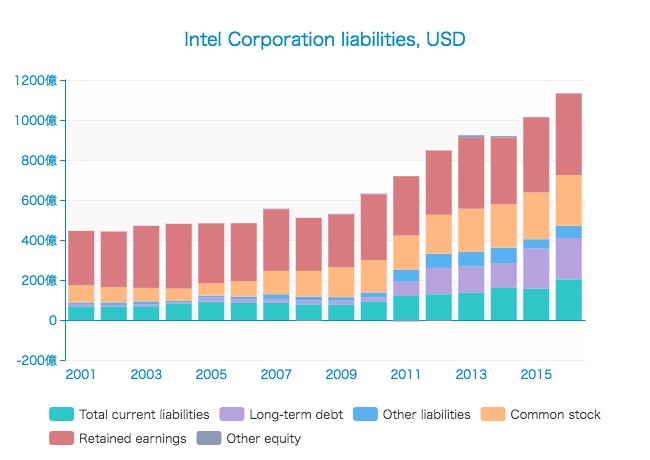

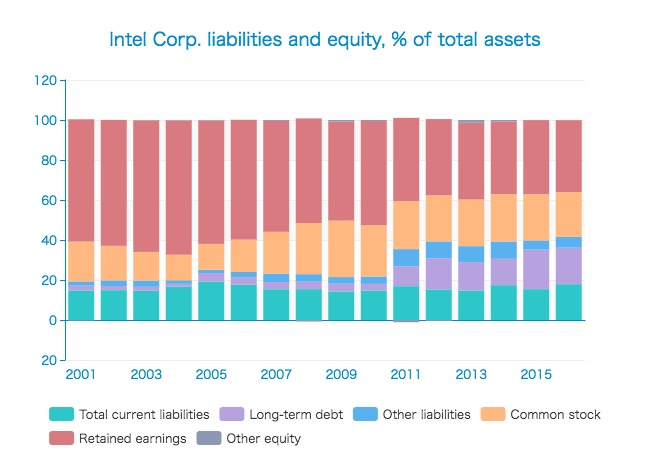

資産の調達源泉

Intelの資産はどのようにして調達されたものなのでしょうか?

それを知るためには、バランスシートの右側(負債・自己資本)を見ればいいことになっています。

内訳として最も大きいのは利益剰余金(Retained earnings)で、2016年末には407億ドルに達しています。

また、2011年ごろから長期借入金(Long-term debt)も増え始め、206億ドルに達しています。

資本金(Common stock)は253億ドルとなっています。

これも総資産に対する比率でみてみます。

昔は利益剰余金が圧倒的でしたが、2016年には利益剰余金が36%、長期借入金が18%、資本金が22.4%を総資産に対して占めています。

Intelという会社は比較的、株式発行(資本金)、借入(長期借入金)、事業利益(利益剰余金)という3つの調達経路をバランスよく使っている会社と言えます。

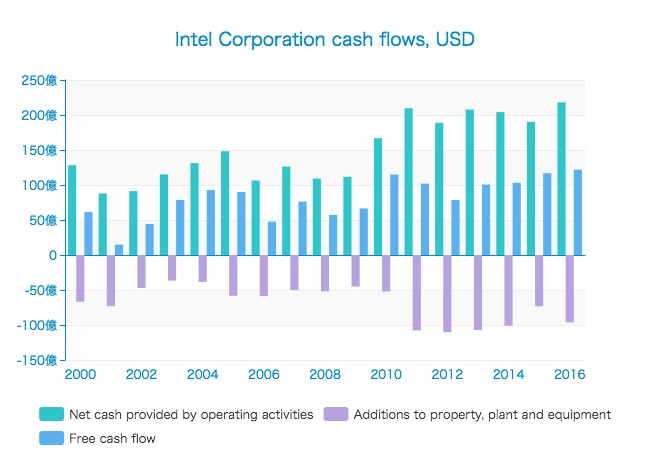

キャッシュフローの状況

最後に、キャッシュフローの変化をチェックします。

FCF(フリーキャッシュフロー)は徐々にではあるものの着実に増加し、2016年には121億ドルに達しています。

ここ5年間のFCF平均は104億ドルとなります。もしこの規模でIntelが今後もFCFを生み出し続けるとすれば、現在の時価総額(2076.52億ドル)で買収したと仮定すると20年で元が取れることになります。

Intelはモバイル化の波ではQualcommなどに持って行かれた、との声も聞きますが、それでも事業を着実に伸ばしてきたと言えます。今後もどうなっていくのか、引き続き考えていきたいと思います。