今回取り上げるのは、世界最大のクラウド型CRM(顧客管理)を提供するセールスフォース(Salesforce.com)です。

始まりは1999年、企業向けソフトウェア企業オラクルの幹部だったマーク・ベニオフ氏が設立し、2004年6月にはニューヨーク証券取引所に上場しています。

セールスフォースはいわゆる「SaaS(Softweare as a Service)」型のクラウドサービスとしては先駆けと言ってよく、企業向けサブスクリプション(定期課金)モデルの中でも最も参考にすべき企業の一つと言えます。

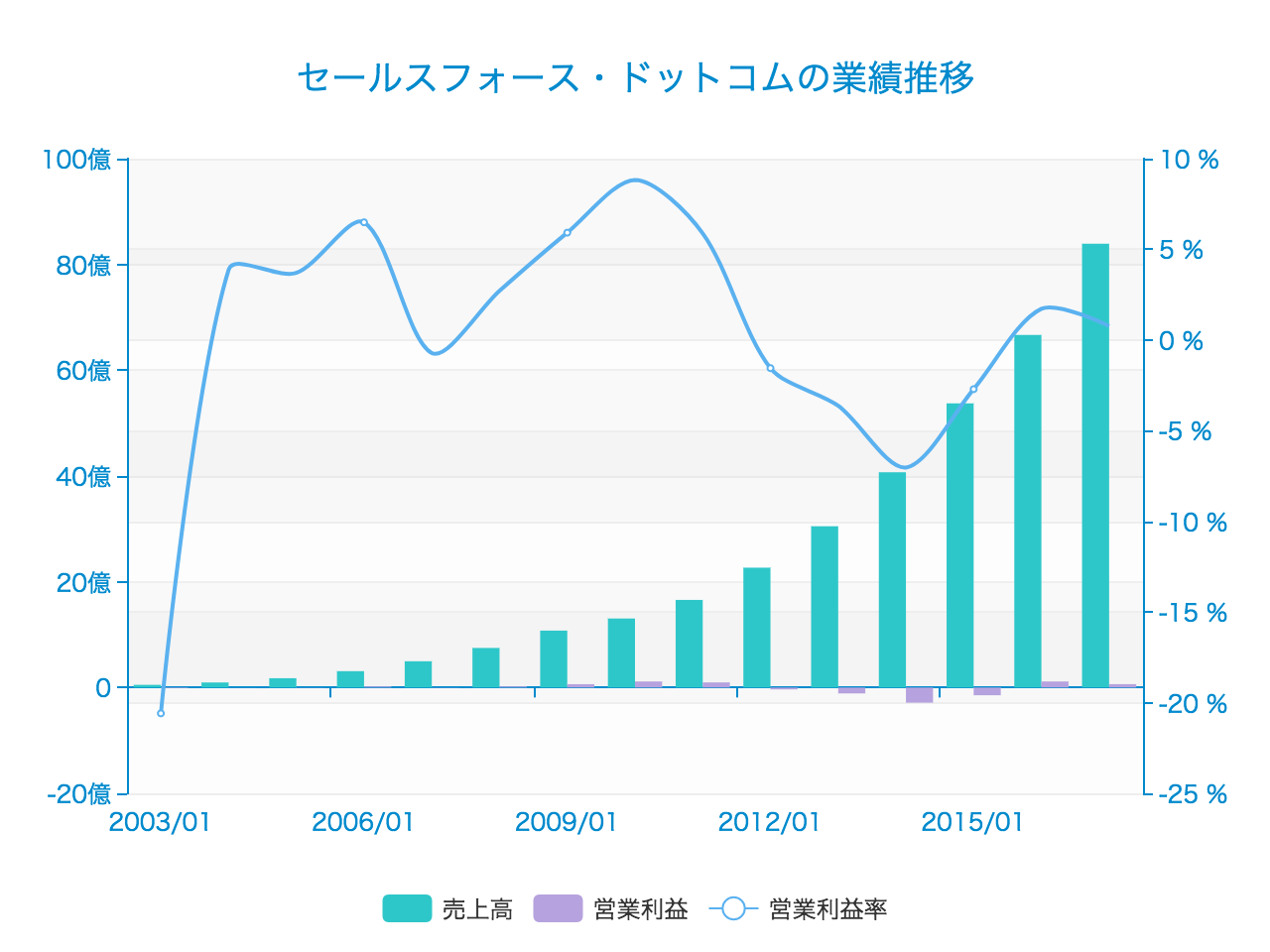

まずは損益の推移を見てみます。

売上高はかなり綺麗な成長を見せ、2017年1月期には83.9億ドルにまで達しています。

一方、利益率は今のところ10%を超えるようなことはなく、2012年1月期からの4年間は営業赤字となっています。

収益の内訳

次に、収益内訳の推移をみます。まずはサービス別です。