ユニー子会社化を発表!居抜き出店戦略からテナント出店へと舵を切る「ドンキホーテ」

今回は、競争激しい小売業界で成長を続ける「ドンキホーテ」についてまとめていきます。

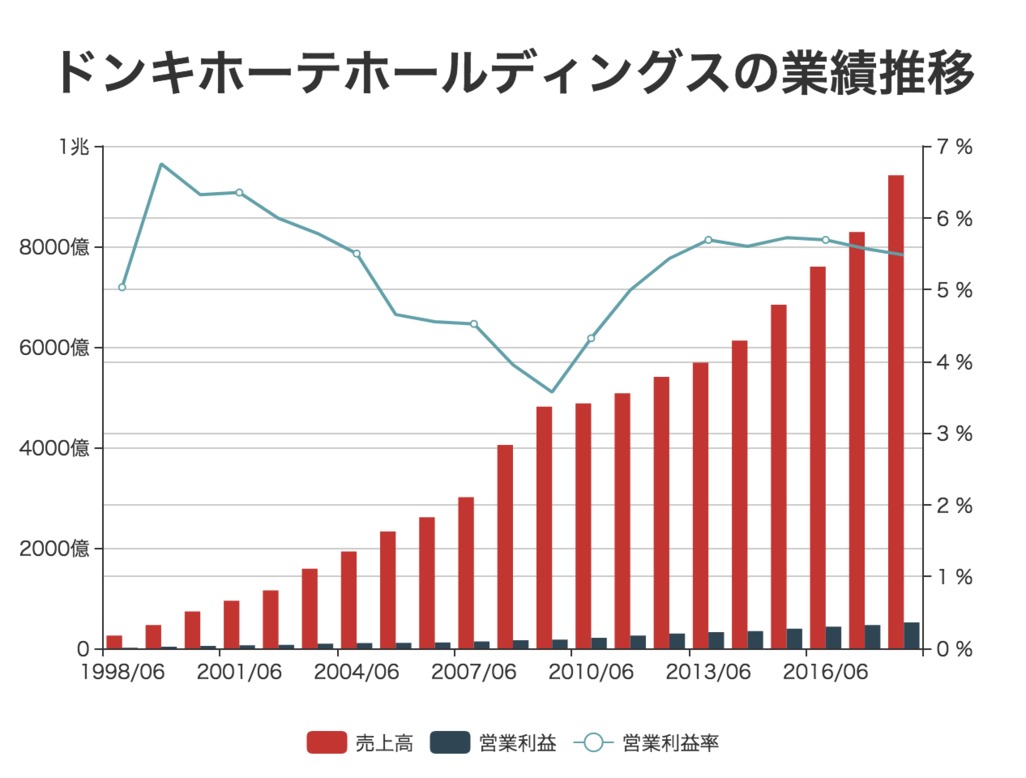

ドンキホーテの業績推移を見ていくと、29期連続で売上・営業利益ともに増加していることがわかります。

2018/6期の売上高は9415億円、営業利益は515億円です。

営業利益率は5~6%ほどで推移しており、今期は5.48%ほどとなっています。

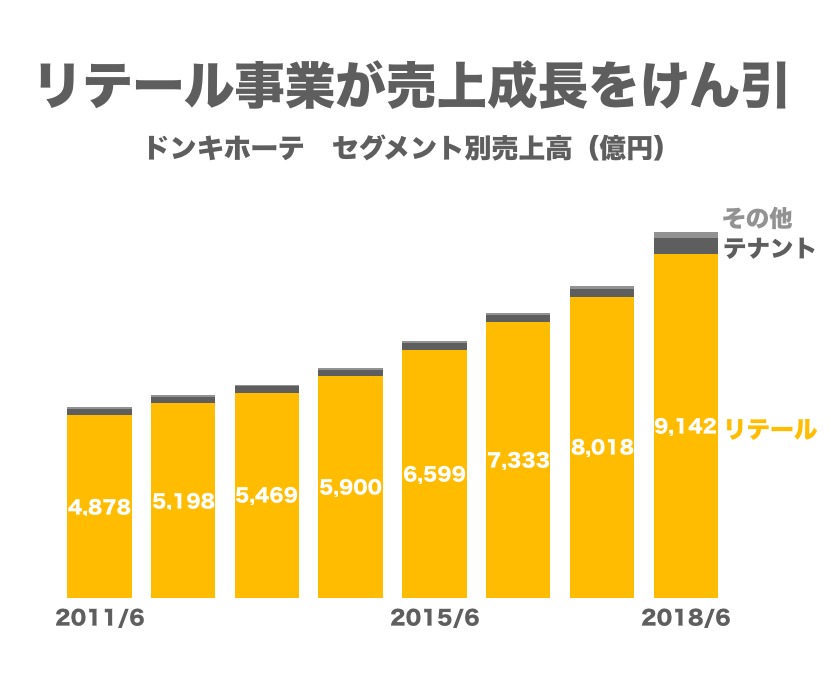

ドンキホーテは、ドンキホーテなどを運営する「リテール事業」と「テナント事業」、「その他事業」の大きく3セグメントに分かれます。

ドンキホーテは、ドンキホーテなどを運営する「リテール事業」と「テナント事業」、「その他事業」の大きく3セグメントに分かれます。

それぞれの売上を見ていくと、リテール事業の売上が全体売上の97%を占めており、今期は9,142億円を売り上げています。

今回のエントリでは、ドンキホーテのリテール事業の売上成長ドライバーとユニー子会社化について見ていこうと思います。

主要セグメントであるリテール事業では、ドンキホーテやMEGAドンキホーテ、ピカソなどの小売店を運営しており、家電や雑貨、食品などを販売しています。