「Booking.com」などを手がける世界最大のオンライン旅行会社、Booking Holdingsの決算についてまとめたいと思います。

まずは全体の売上です。

ホリデーシーズンを前にする3Qに大きく売上が増えるという季節性はありますが、前年同期比で着実に売上を伸ばしています。

なおかつ、今期から売上高の計上方法が少し変わっています。

これまでは一部の売上では取扱高ベースで計上していましたが、今期からは取扱高から旅行事業者に支払う原価を引いた「ネット収益」を売上として計上する形に統一されました。

これによりBooking Holdingsには「売上原価」「粗利」という概念が消失したことになります。

売上の計上方法が変わったことで、売上は小さめに出る代わりに利益率は改善するはずですが、もともと原価率は2%と非常に低かったため、それほど大きな変化はありません。

しかし、1年の同じ時期で比較すると営業利益率34.5%というのはかなり高い水準です。

3Q(7月〜9月)は稼ぎどきですから、どのくらいの業績が出るのか注目したいところ。

前年同期からの売上成長率は16.95%と、20%前後の成長率をキープしています。

むしろ、ここ2年間の間ではかなり高い水準であり、Booking Holdingsの成長がまったく衰えていないということが分かります。

収益の大半は「Agency」モデルから

Booking Holdingsには大きく「Agency」「Merchant」という二つのビジネスモデルがあります。

ビジネスモデルごとの売上について見てみましょう。

みてみると、「Agency」モデルの売上が25.7億ドルと全体の72%を占めています。

続いて「Merchant」モデルが7.1億ドル、その他が2.6億ドルという構成。

ここで「Agency」「Merchant」モデルがどのように違うのか、おさらいしておきましょう。

① Merchantモデル

まずは分かりやすいMerchantモデルから。

Merchantモデルでは、取扱商品(ホテル、レンタカー、航空券など)を「仕入れ」るというプロセスが存在します。

そして、彼らが展開するWebサイト上で販売するという形。

そのため、普通に販売高を売上として計上するには、仕入れコストも売上原価として計上するのが通常です。

Booking Holdingsは、このモデルの計上方法を「あらかじめ仕入れコストを差し引いた」粗利を売上として計上する形に変更しています。

② Agencyモデル

それに対して、Agencyモデルでは「仕入れ」というプロセスが存在しません。

提携する旅行事業者は、自社の旅行商品をBooking Holdingsのウェブサイトやアプリ上に「表示」します。

そして実際に予約が行われると、予約手数料などを徴収するというモデルです。

主に「Booking.com」がAgencyモデルを採用しています。

ざっくりいうと、Merchantモデルは「直販EC(Amazon、MonotaRO)」であるのに対し、Agencyモデルは「マーケットプレイス(楽天、メルカリ、eBay、Amazon Marketplaceなど)」と同じような形式と言えます。

割合の小さいMerchantモデルの取扱高が成長

Booking Holdingsの競合である「Expedia」など、ほとんどのOTA(オンライン旅行会社)はMerchantモデルであり、利益率がとても低いのが通常です。

そんな中、Booking Holdingsの営業利益率は30%前後ととても高くなっています。

そして、その理由はAgencyモデルを採用する「Booking.com」が大きく成長したためというわけです。

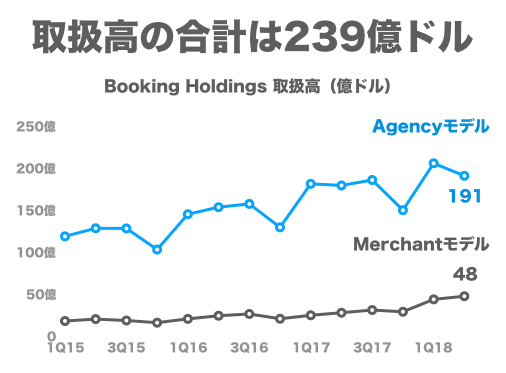

二つのビジネスモデルにおける取扱高(Gross Bookings)はそれぞれ191億ドルと48億ドルで、合計するとおよそ239億ドルに達します。

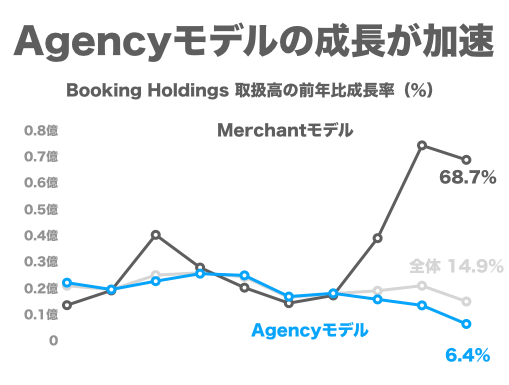

しかしその一方、Agencyモデルの成長率は年々鈍化しています。

稼ぎ頭であるAgencyモデル(≒ Booking.com)の成長率は6.4%にまで鈍化。

その一方で、Merchantモデルの成長率は68.7%と大きく拡大しています。

依然としてホテル予約が圧倒的に大きい

それでは、なぜMerchantモデルの成長が加速しているのでしょうか?

Merchantモデルを構成しているのは「agoda.com」「Booking.comの一部」「priceline.com」「Rentalcars.com」など。

具体的な内訳は公開されていませんが、2018年1月から「Rentalcars.com」の配車サービスをBooking.com経由で提供するようになったとのこと。

以前からあったような気がしなくもないですが、これがMerchantモデル成長の理由でしょうか?

残念ながら、そんなことはなさそうです。

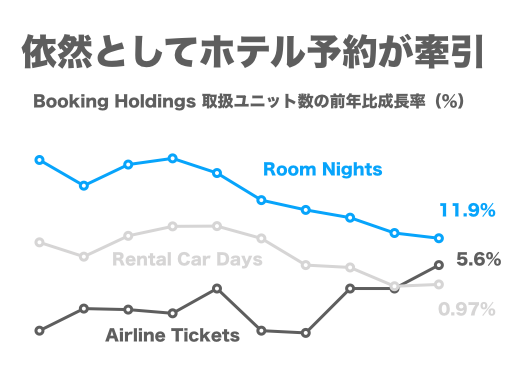

取扱ジャンルごとのユニット数(取扱件数)の前年からの増加率をみると、レンタカーの利用日数は0.97%の増加にすぎません。

依然として宿泊(Room Nights)が11.9%成長と最も高くなっています。

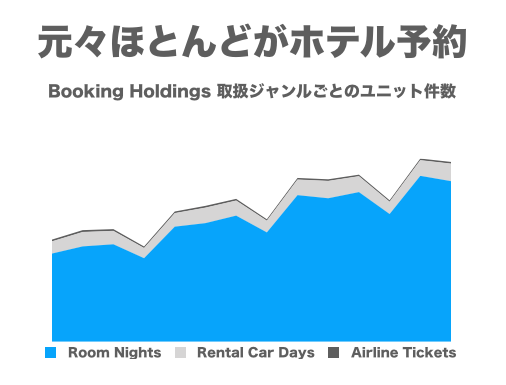

航空券予約(Airline Tickets)が加速しているように見えますが、そもそも絶対数が大きく異なります。

四半期あたりの取扱件数でいくと、宿泊が1億4,960万件、レンタカーが1,800万日、航空券が190万枚という形。

単価は大きく違うわけではありませんから、Booking Holdingsの取扱高もほとんどが宿泊予約によるもののようです。

しかし残念ながら、明確な説明がプレスリリースには載っていないため、何が伸びているのか特定するのは簡単ではありません。

可能性としては、

① Booking.comの一部のMerchantモデルが伸びている

② 創業事業のPriceline.comが伸びている

③ アジア太平洋向けのAgoda.comが伸びている

ということになります。

「DiDi」などへの出資で中国市場を虎視眈々と狙っている

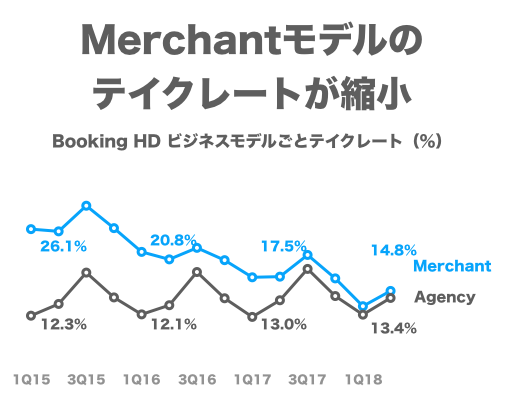

ここで、「Merchant」「Agency」それぞれのテイクレート(取扱高分のBookingHDの売上の割合)を計算してみると、面白いことがわかりました。

Merchantモデルのテイクレートは3年前には30%近くという高い水準でしたが、ここのところはAgencyモデルとほとんど変わらなくなっています。

推測ですが、欧米中心に展開する「Priceline.com」のテイクレートが高く、アジアを中心に展開する「Agoda.com」のテイクレートが低いのではないでしょうか。

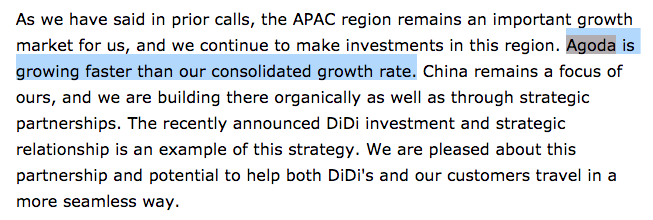

決算コールのトランスクリプトを読んでみると、それらしい文が見つかりました。

CEOのGlenn Fogel氏は「Agodaの成長率はBooking HD全体と比べて高い」と発言しています。

Booking HDは戦略として中国マーケットを重視する姿勢を掲げており、AgodaだけでなくBooking.com自体も中国進出を果たしています。

中国の国民のうち、パスポートを持っている人の割合は10%未満ととても低いため、これから大きなポテンシャルが期待できるマーケットとして仕込みを行なっています。

もちろん、外国のOTA企業が中国で事業を行うことは簡単ではありません。

だからこそBooking HDは「Ctrip」「DiDi」「Meituan」などの中国企業に出資し、パートナーシップを構築しているというわけです。

(それぞれ20億ドル、4.5億ドル、5億ドルを投資)

Glenn Fogel氏によると、中国進出において重視していることの一つに、「Holistic travel system(全体を考慮した旅行システム)」があります。

要するに、一つのサービスだけでなく、予約から交通、宿泊に至るまでをシームレスに提供するということ。

このために彼らが重視しているのが「路上の交通手段」です。

Booking.comのユーザーが(海外から)中国に旅行するとき、当然ながら自分の車は持っていないため、路上の交通手段がなければどこにも行けません。

だからこそ配車サービスの「DiDi」とパートナーシップを結び、Booking.comやAgoda.comとシームレスに連携できることを狙っているというわけです。

売上の35%が営業キャッシュフローとして流入

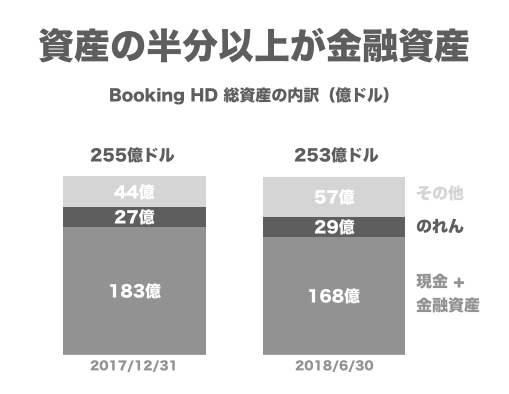

最後に、Booking Holdingsの財政状態についても確認しておきましょう。

Booking Holdingsはとてもキャッシュリッチな会社で、総資産253億ドルのうち現金同等物と金融資産の合計が168億ドルにも達します。

それ以外だと、買収による「のれん」が29億ドルと大きいですね。

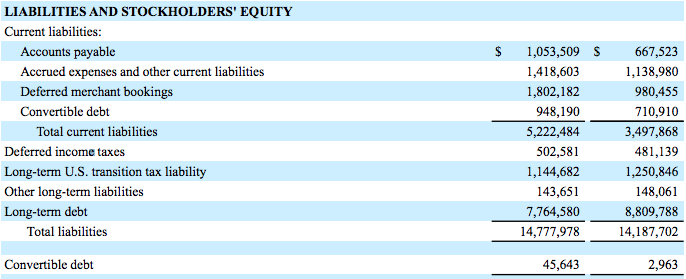

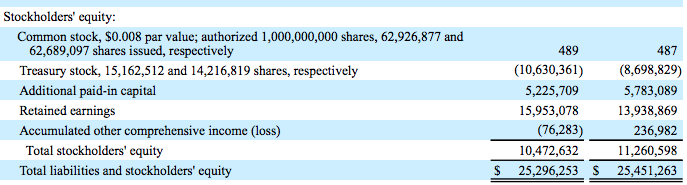

バランスシートの反対側も見てみましょう。細かいのでそのまま出します。左列が2018年6月末の数字。

まずは負債です。

まず、目につくのは長期借入金(Long-term debt)が77.6億ドルもあることです。

転換社債(Convertible debt)も合計で10億ドルくらいあります。

また、前受予約金(Deferred merchant bookings)が18億ドルあり、前年から2倍に増えています。

次に、純資産です。

自社株式(Treasury stock)を106億ドルも購入しており、株主への還元に積極的です。

大きな原資となっているのが利益剰余金(Retained earnings)で、159億ドルもあります。

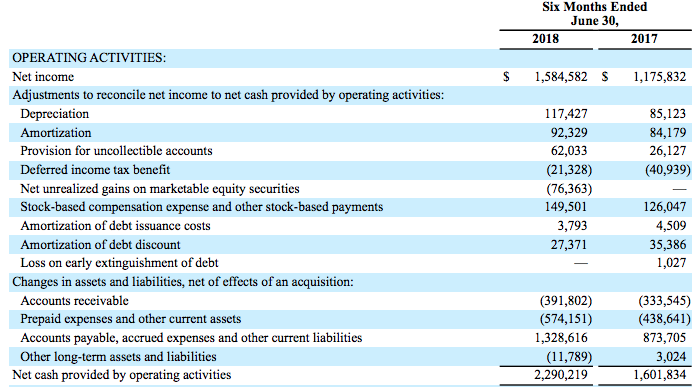

営業キャッシュフローも確認しておきましょう。

この半年間の営業キャッシュフローは23億ドル近くを稼ぎ出しており、前年の16億ドルから40%ほど増えています。

同じ期間における売上は65億ドルですので、だいたい売上の35%ほどが営業キャッシュフローとして流入していることになります。

これは、驚異的に高い水準。

株価はこの4年間、安定的に上昇しているものの、ここ数ヶ月間はやや軟調です。

時価総額は1001億ドル。

手元の金融資産から有利子負債をひくと80億ドルくらいありますから、実質的な評価額(EV:エンタープライズバリュー)は921億ドルと計算できます。

今年1年で50億ドルのキャッシュフローを生み出すとすると、その18.4倍という水準。

Booking Holdingsの売上成長率は決して下がっているわけではないものの、投資家からの期待は落ち着いてきたように見えます。