Googleの親会社である「Alphabet」の第2四半期の決算発表がありましたので、早速見ていきたいと思います。

まずは売上高と営業利益の四半期推移から見てみます。

2018年2Qの売上高は326億ドルと前年同期から25%増加した一方で、営業利益は28億ドルと32%も減少しています。

売上は伸びている一方でなぜ、大幅に営業利益は減少したのでしょうか?

コスト構造を見るとすぐにわかります。

基本的には前年同期とほぼ変わりませんが、EUによる制裁金(青色)を計上しています。

GoogleではOSである「アンドロイド」とGoogle製のソフトを合わせてメーカーに提供していました。

しかし、これが他社アプリの締め出しとみなされ、EU競争法(独占禁止法)違反として制裁金が科せられました。

今期に計上した制裁金は50.7億ドル、研究開発費とほぼ同じ額となっています。

制裁金を除いた場合を計算してみます。

制裁金の影響を除くと営業利益は78億ドルと前年同期から14%増加、これほどの大企業で10%以上の増収増益、さすがモンスター企業。

売上高と制裁金を除いた営業利益の前年同期からの成長率を計算してみます。

売上高は20%成長を続けており、恐ろしいことに年々成長率は増加傾向にあります。

また、営業利益も2018年1Qでは10%を下回っていましたが、今期は15%近くまで戻りました。

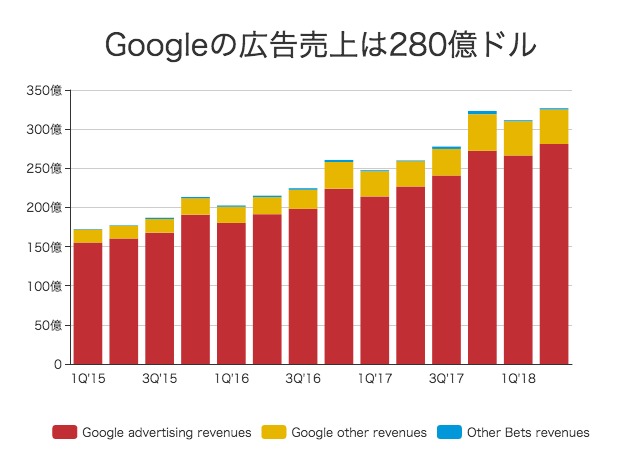

広告売上は前年比20%以上の成長率を継続

Alphabetの売上の内訳を見てみましょう。

売上のほとんどがGoogleによるものとなっており、その中でも広告による売上が86%を占めています。

Alphabetのメイン事業であるGoogleの広告事業の売上が増加しており、成長を牽引していることがわかります。

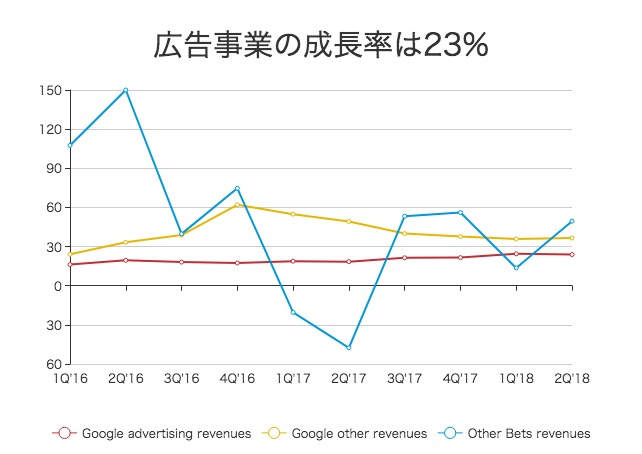

各事業の売上の前年度からの成長率を見てみましょう。

広告事業は着々と成長率を伸ばしており、今期は23%となっています。

法人向けクラウドやスマホの販売などの非広告事業は30%以上の成長。

自動運転車の開発などのムーンショット部門となっているOther Betsは49%の成長です。

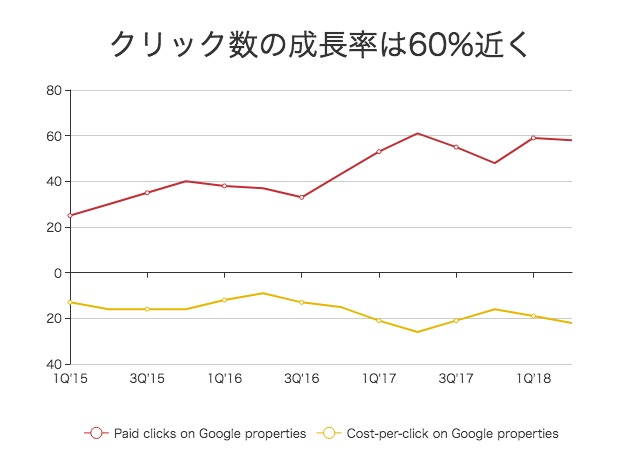

広告事業の売上は『クリック数 × クリック単価』となっているので、クリック数と単価の前年度からの成長率の推移を見てみましょう。

Googleでは広告のクリック単価は減少傾向にあり、今期は前年度から22%減となっています。

一方で、クリック数の成長率は60%近くと、一時期の40%近くからさらに増加しています。

一方、トラフィック獲得コストは徐々に拡大

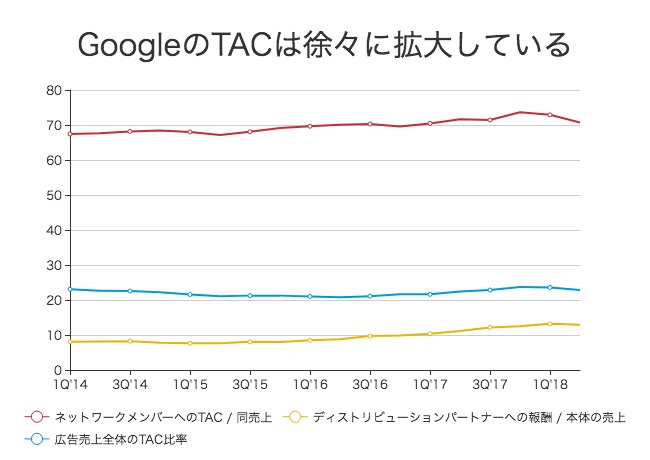

また、GoogleのTAC(Traffic acquisition cost)と呼ばれる費用を分析すると、興味深いことがわかります。

Googleの広告には、Google本体(Google properties)のものと、サードパーティのWebサイトが配信するものの大きく2種類があり、売上の大部分はGoogle本体によるものです。

二つの売上はコスト構造が異なりますが、どちらも「TAC」としてトラフィック獲得にどのくらいの費用を費やしたかを計上しています。

Google本体の場合、提携する販売パートナー(distribution partners)に対して支払う報酬が「TAC」となります。

一方、その他のネットワーク広告の場合、広告を掲載してくれるサードパーティ・メディアへの支払い報酬がTACとして計上されます。

どちらもGoogleの広告事業において重要な指標であり、それぞれのコスト比率は次のようになっています。

三つの折れ線は、赤色が「ネットワーク広告のTAC」、黄色が「Google本体広告のTAC」、三つ目が「Googleの広告事業全体のTAC」を表しています。

ネットワーク広告の場合、売上の70%以上をTACとして支払っているのに対して、Google本体の広告はわずか13%。

ただ、興味深いのはどちらも過去と比べて徐々に拡大していることです。

Alphabetの決算コールで、CFOのRuth氏は「(TACが高い)モバイル検索比率の増大により、TACはしばらく増加傾向となるだろう」と説明していました。

Business Insiderの記事によれば、その理由は「Appleに支払う報酬が増加しているからではないか?」としています。確かにありそうな話。

アジア圏の売上成長が加速

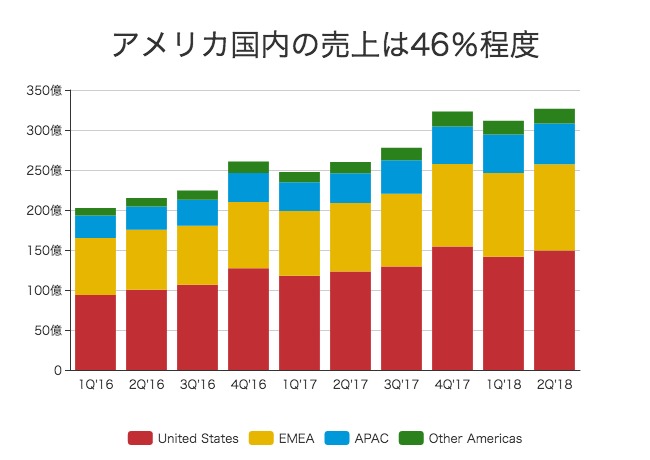

地域ごとの売上高についても確認しておきましょう。

Googleは、Appleなどの他のトップテクノロジー企業と同様、かなりグローバル化が進んでいます。

アメリカ国内の売上は149億ドルで、全体の46%程度。

EMEA(ヨーロッパ・中東・アフリカ)での売上が108億ドルと大きく、APAC(アジア太平洋)での売り上げも51億ドル弱にまで達しています。

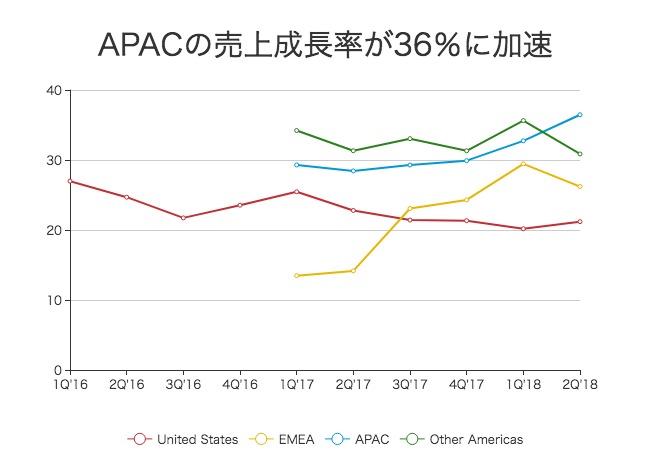

一方、アメリカ国内の売上成長率は、この2年ちょっとで少し緩やかになっているようにも見えます(それでも21%成長)。

その一方、APACやEMEAなどの成長は加速しており、直近ではそれぞれ前年比で36.5%、26.2%の売上成長率となっています。

Alphabetの企業価値(EV)を計算してみる

Alphabetの企業価値を計算してみたいと思います。

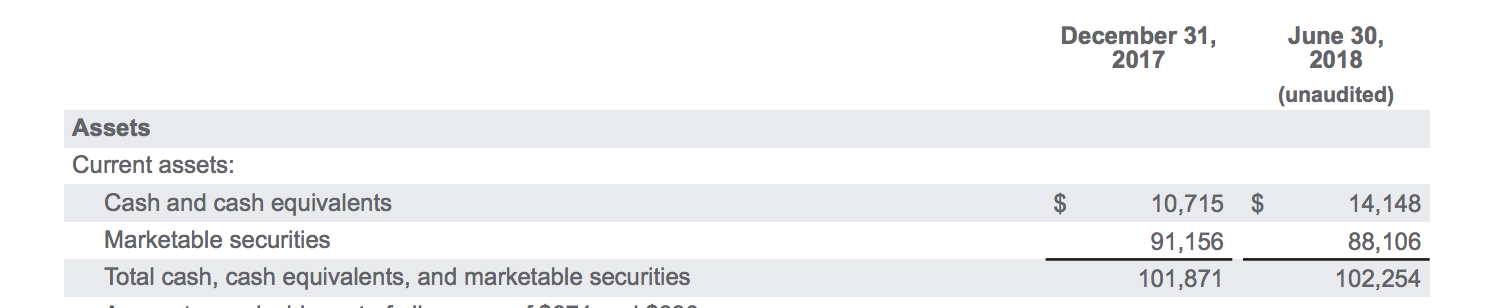

まずは資産から見ていきます。

現金預金と有価証券の合計は1,022億5,400万ドル。

総資産は2,116億ドルなのでAlphabetの半分ほどが現金同等物となっています。

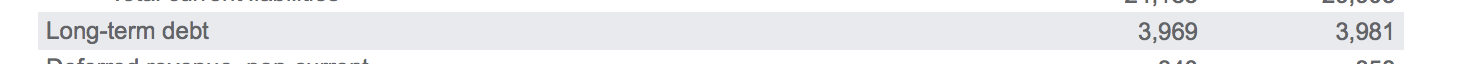

続いて、負債・純資産です。

借入金は39億8,100万ドルとなっています。

純資産のうち、利益剰余金は1,212億ドルと着々と積み上がっています。

最後に株価を見てみましょう。

今回の決算をうけて、時間外取引で株価は4%ほど上昇しています。

現在の時価総額は8,376億7,200万ドルとなっているので、企業価値は7,393億ドル。

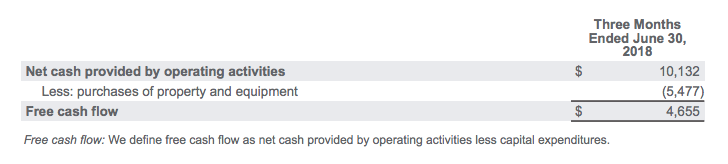

直近四半期のAlphabetの営業キャッシュフローは101億ドル、FCF(フリーキャッシュフロー)は46.5億ドルに達しています。

年間のFCFが200億ドル規模だとすると、現在の企業価値はその37年分の評価となります。

Googleは2018年に3社の買収を発表

企業の爆買いで有名なGoogleは2Qにも「Velostrata」と「Cask」の買収を発表しています。

2018年度は3月に「Tenor」の買収発表をしたので、今のところ3社となっています。(カメラの特許を多く保有しているLytroは買収の噂はありましたが、買収していません)

Googleが買収した3社についてどのような企業なのか見てみましょう。

Tenor

Tenorはスマホ、PC、タブレットでGIFを検索できるプラットフォームを提供するアメリカの企業です。

(Tenor)

TenorではGIF画像検索のAPIを「Facebook Messenger」などに提供しており、今後も独立子会社としてAPIの提供は継続する見込みとなっている。

2017年にはサービス利用者は3億人を超えており、1ヶ月あたりのGIF検索リクエスト数は120億回を超えているという。

買収条件については開示されていません。

Velostrata

Velostrataはイスラエルのクラウド移行支援のソリューションを提供している企業。

Velostrataは2014年に設立され、これまでにIntel Capitalを含む投資家から3,150万ドル(約34億円)の資金を調達しています。

クラウドサービスが世の中に普及するにつれて、オンプレ(筐体)からクラウドへの移行を支援するシンプルな移行ソリューションの市場が生まれつつあります。

Velostrataではそのニーズに対応する企業で、オンプレの性能を落とすことなく、ストレージをクラウドに分離したりできるソリューションを顧客に提供しています。

今までは汎用ツールでしたが、今後はGoogle Cloudに組み込まれていくことになります。

こちらも買収条件については開示されていません。

Cask

CaskはHadoopをベースとするビッグデータ解析のソリューション構築を専門とするアメリカのスタートアップです。

Hadoopとは大規模なデータの分析サービスを構築し、管理できるフレームワークです。

Velostrataもですが、俺たちGoogle CloudにJoinするぜ!感をトップページにすごく出しています。(エンジニアとして高ぶる気持ちはよくわかりますが…笑)

Caskは2011年に設立され、現在までに約4,000万ドルの資金調達を行なっています。

大企業がビッグデータのソリューションを簡単に構築・実行できる製品「Cask Data Application Platform(CDAP)」をリリースしています。

CDAPはオープンソースとなっており、Google Cloudの傘下となった後もオープンソースを維持する予定となっています。

こちらも買収条件については開示されていません。

買収する3社中2社がGoogle Cloudの強化となっており、Amazonやマイクロソフトのクラウドサービス相手に今後どう戦っていくのか楽しみです。