今回は、「メガネのSPA」という新ジャンルを確立したジンズの最新決算をまとめていきます。

まずは、全体の結果を見てみましょう。

【ジンズ】平成30年8月期 第2四半期決算短信〔日本基準〕(連結) https://t.co/LUfDly1y7l

— 決算短信bot (@tanshin_bot) 2018年4月13日

売上高252億9400万円(前年比+6.2%)

営業利益21億7700万円(前年比+7.8%)

営業利益率8.61%

上半期の売上高は253億円(前年+6.2%)、営業利益は22億円弱(前年+7.8%)という水準。

過去、10%前後の売上成長率を続けてきたことを考えると、今期は成長が鈍化しています。

成長が鈍化している背景には、国内におけるメガネ小売市場自体が縮小していることが挙げられます。

2016年3月までは市場も拡大していましたが、それ以降の2年間はマイナス傾向が続いているとのこと。

今回のエントリでは、ジンズの最新決算の中身をザクっとまとめていきたいと思います。

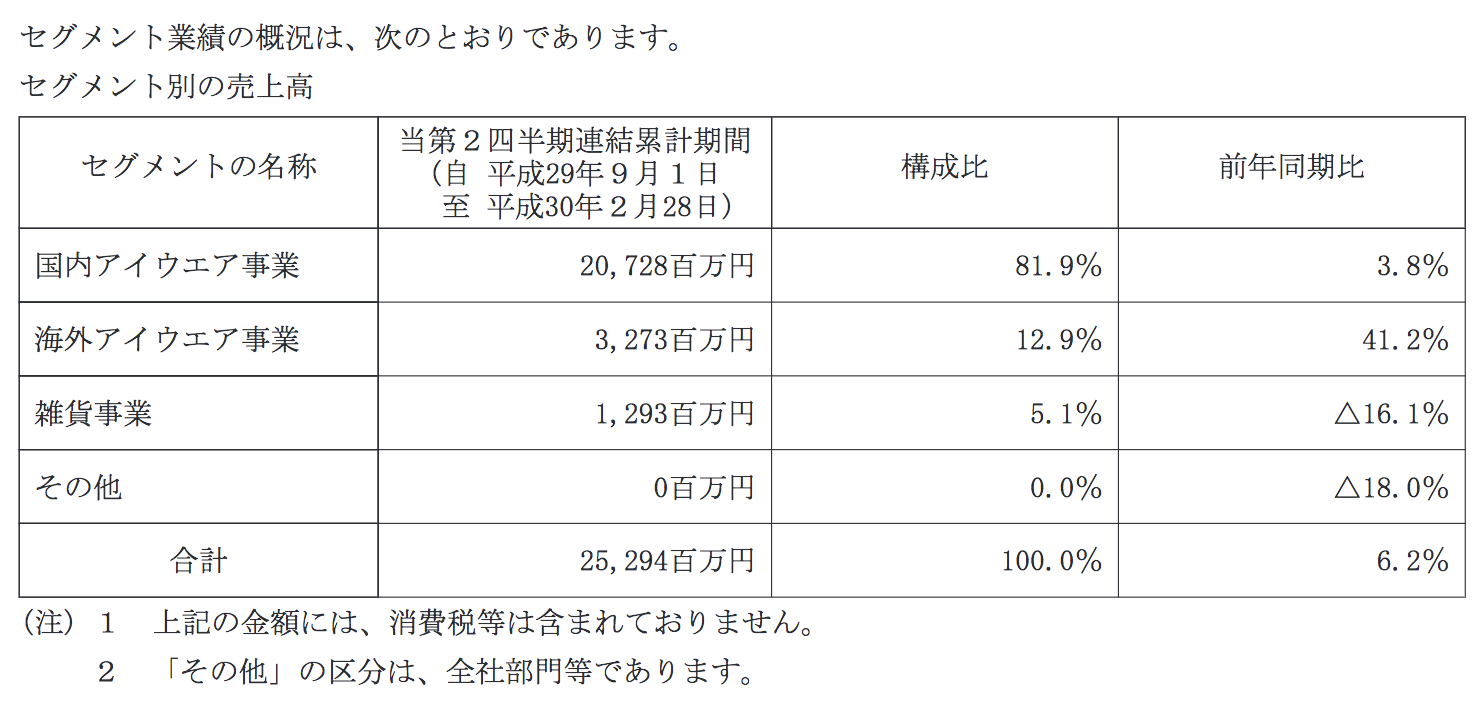

まず重要な数値は、ジンズのセグメントごとの業績です。

国内アイウェア事業の売上は207億円で、全体の82%ほどを占めています。

前年同期と比べた成長率は3.8%と、ほとんど横ばいに近い状況です。

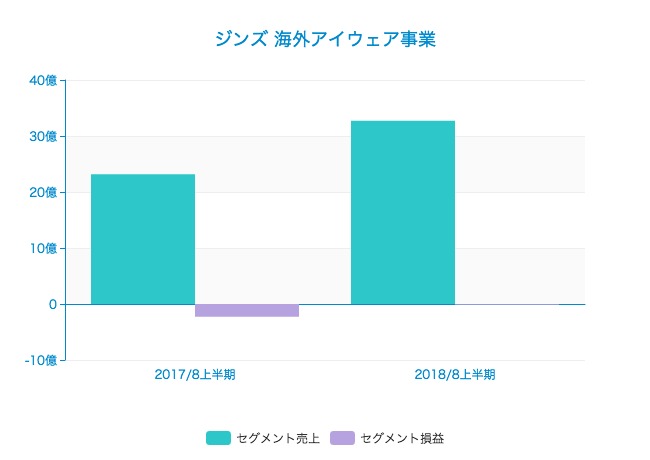

一方、海外アイウェア事業は33億円弱を売り上げ、前年同期から41.2%と大きく成長。全体の13%近くを占めるまでに拡大しています。

反対に、売り上げが減少しているのは雑貨事業で、前年同期と比べて16%の減収。

国内アイウェア事業の状況

全体売上の8割強を占める国内アイウェア事業は、増収率3.8%と、成長が鈍化しています。

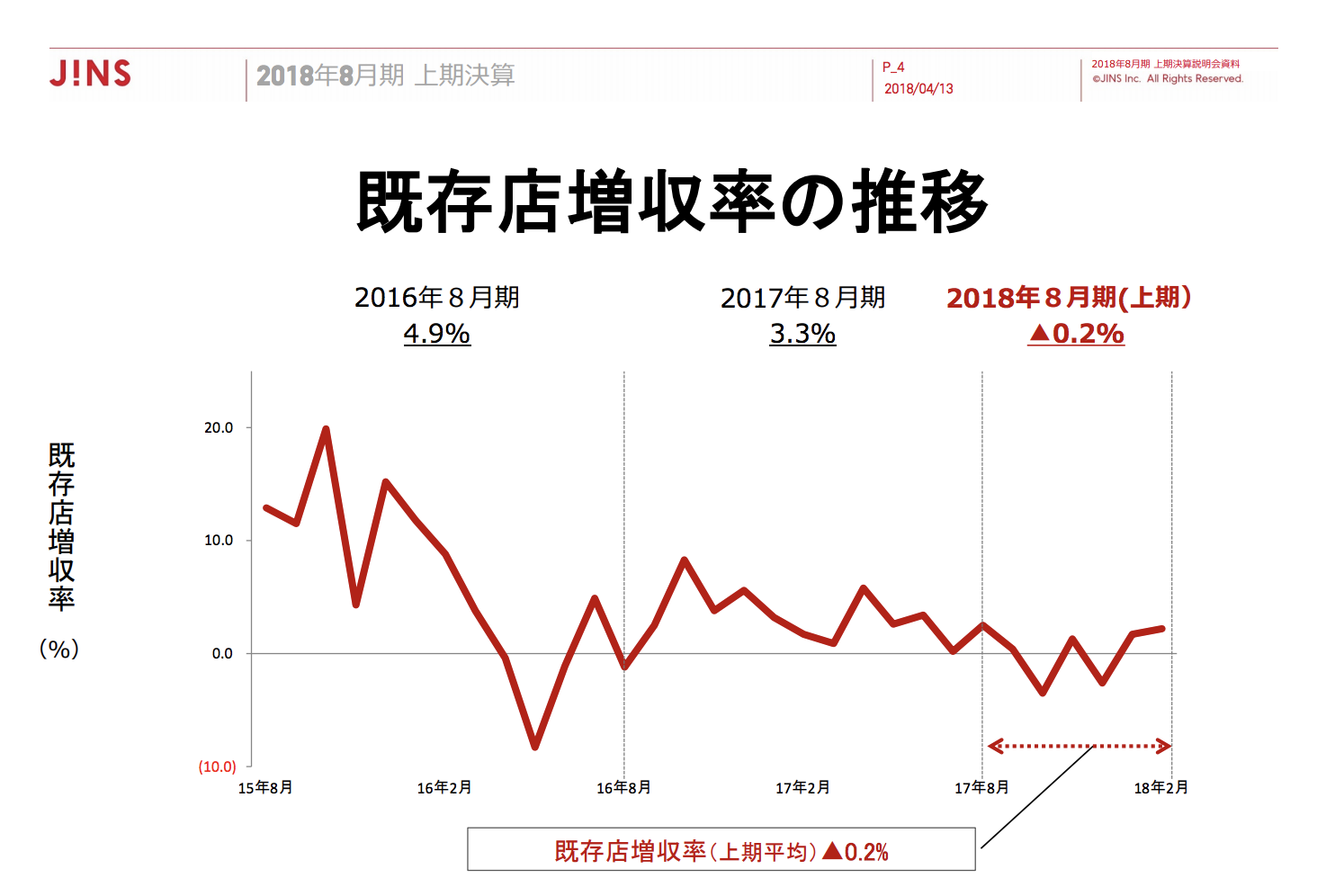

その直接的な要因となっているのが、既存店売上の減少です。

前年までは、既存店の増収率が3~5%ほど増えていたため、新店舗を出せば、店舗あたりの増収との掛け算で売上が伸びていくという状態でした。

しかし、今期に入ってそれが明確に伸びどまり、むしろ既存店はマイナスという状態になっています。

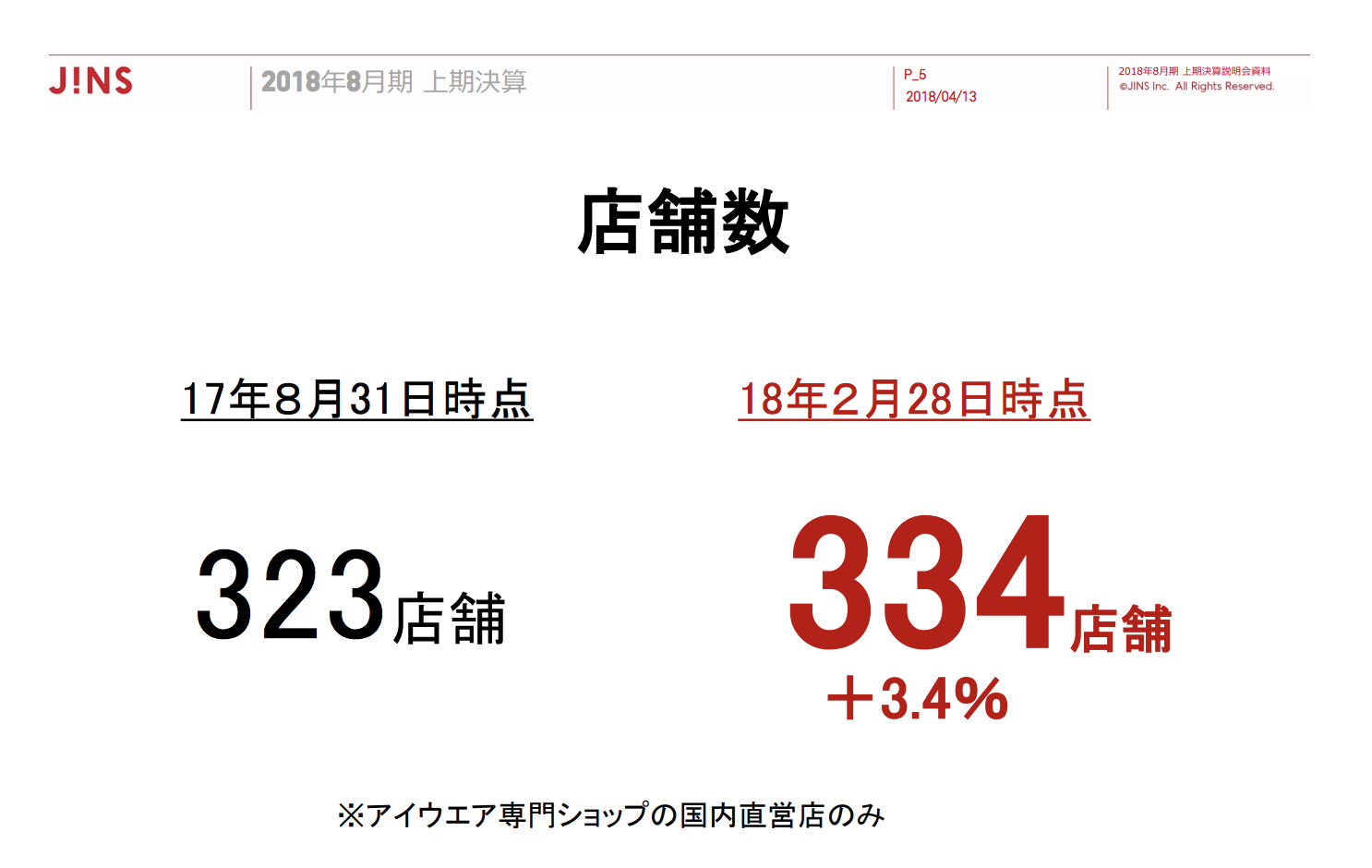

既存店はマイナスですが、新たに11店舗ほどを出店したため、売上としてはかろうじて増収になっているという形。

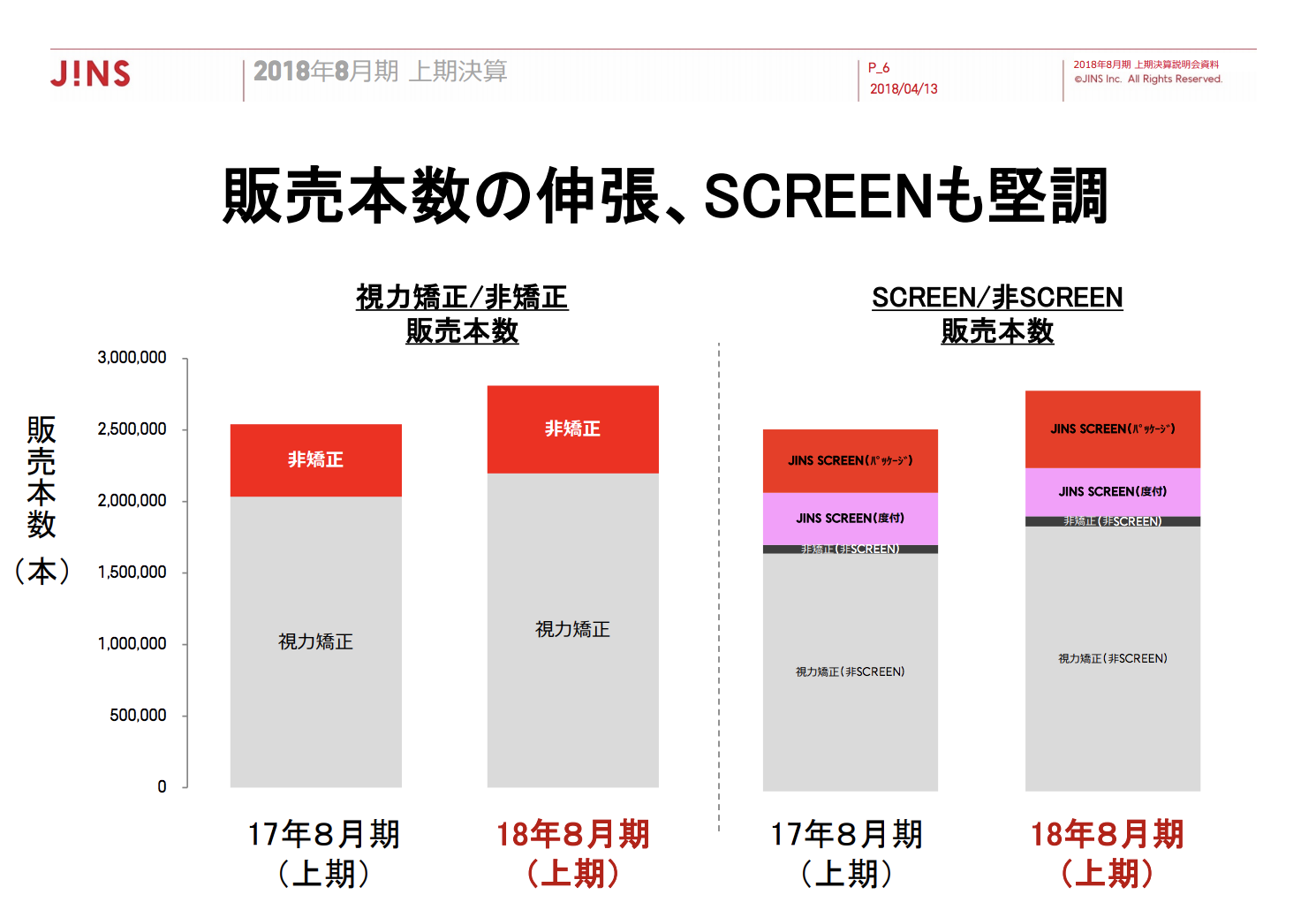

しかし、販売本数はむしろ堅調に増えています。

具体的な本数は書いてありませんでしたが、図を見る限りでは5%から10%程度の増加という感じでしょうか。

ちなみに「SCREEN」とは、ブルーライトカットレンズのことです。かつては「JINS PC」という名前でした。

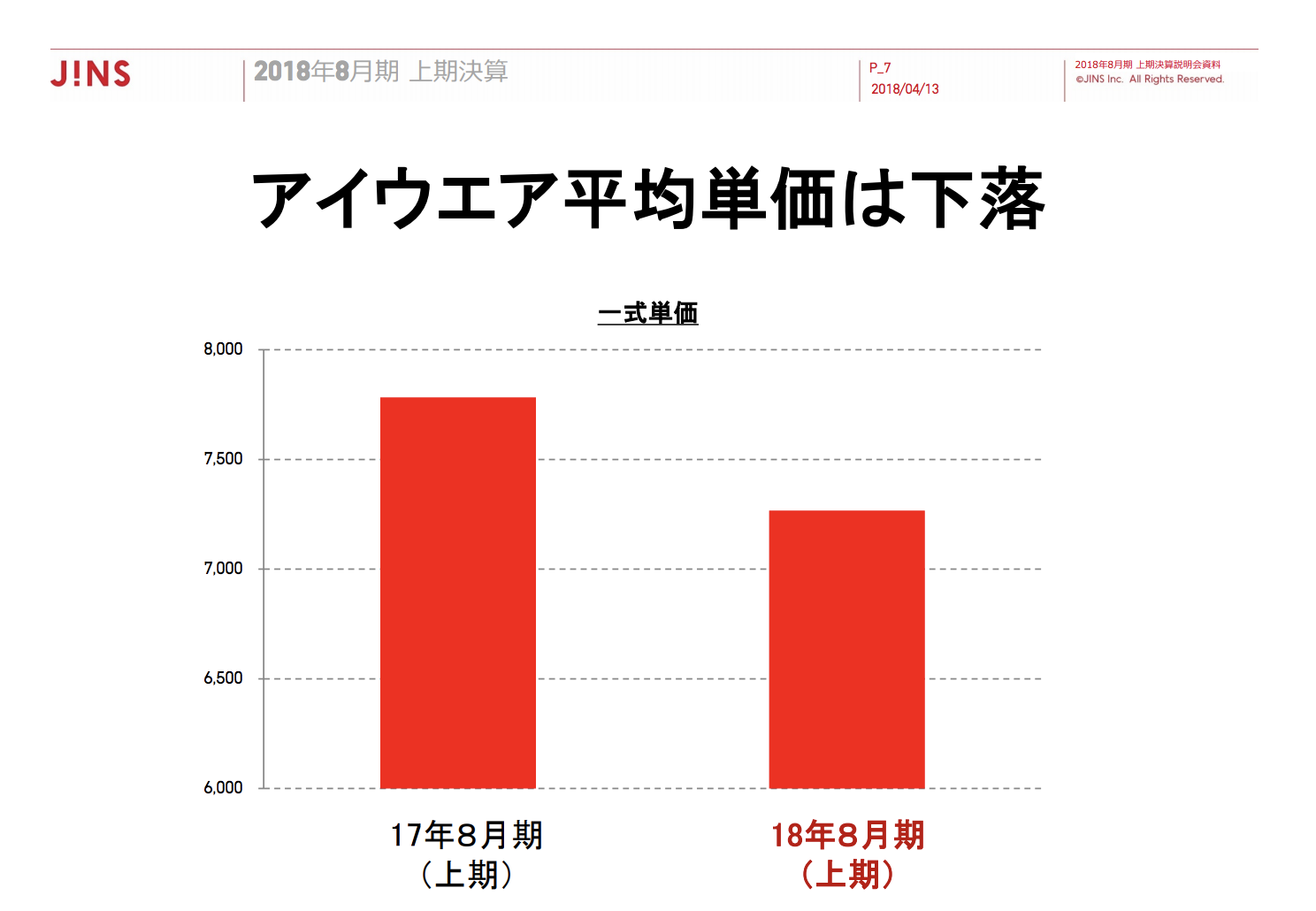

販売本数は増えているものの、平均単価が下落していることが、売上が伸び悩んでいることにつながっているようです。

その原因は、消費者の嗜好が低価格商品に偏ったため。こちらも目視で計る限り、500円ほど単価が下がっているようです。

下落率としては6.4%くらいでしょうか。(下落率が大きく見えるグラフにしなくていいのに。。)

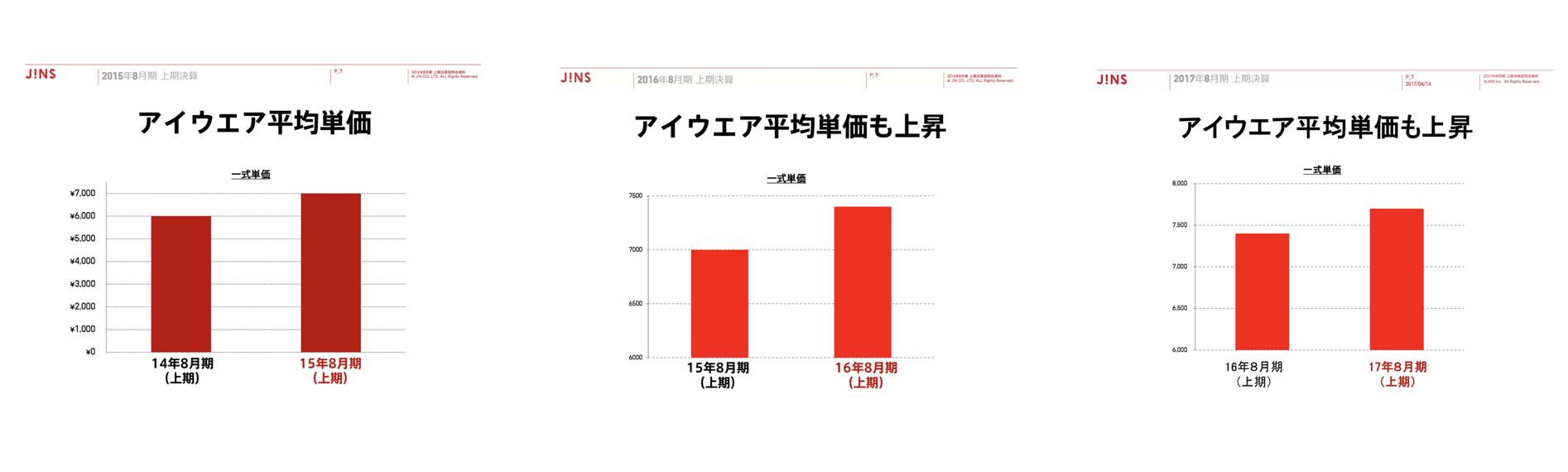

ちなみに、前年までのスライドを見ると、少なくとも過去3年、単価は上昇していました。

(左から2015/8期、2016/8期、2017/8期の上期)

結果、通期の業績予想は下方修正されています。

財政状態の変化

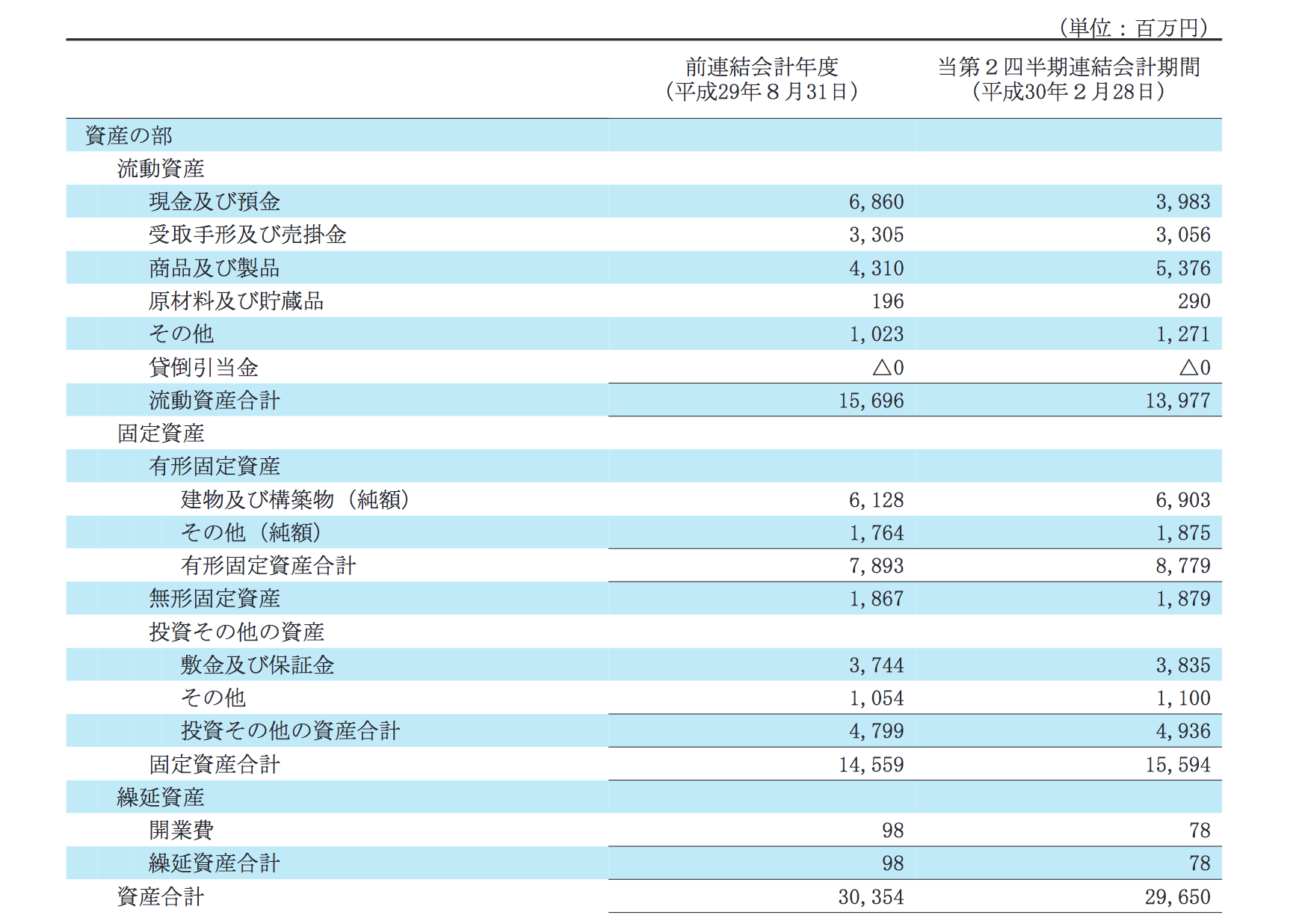

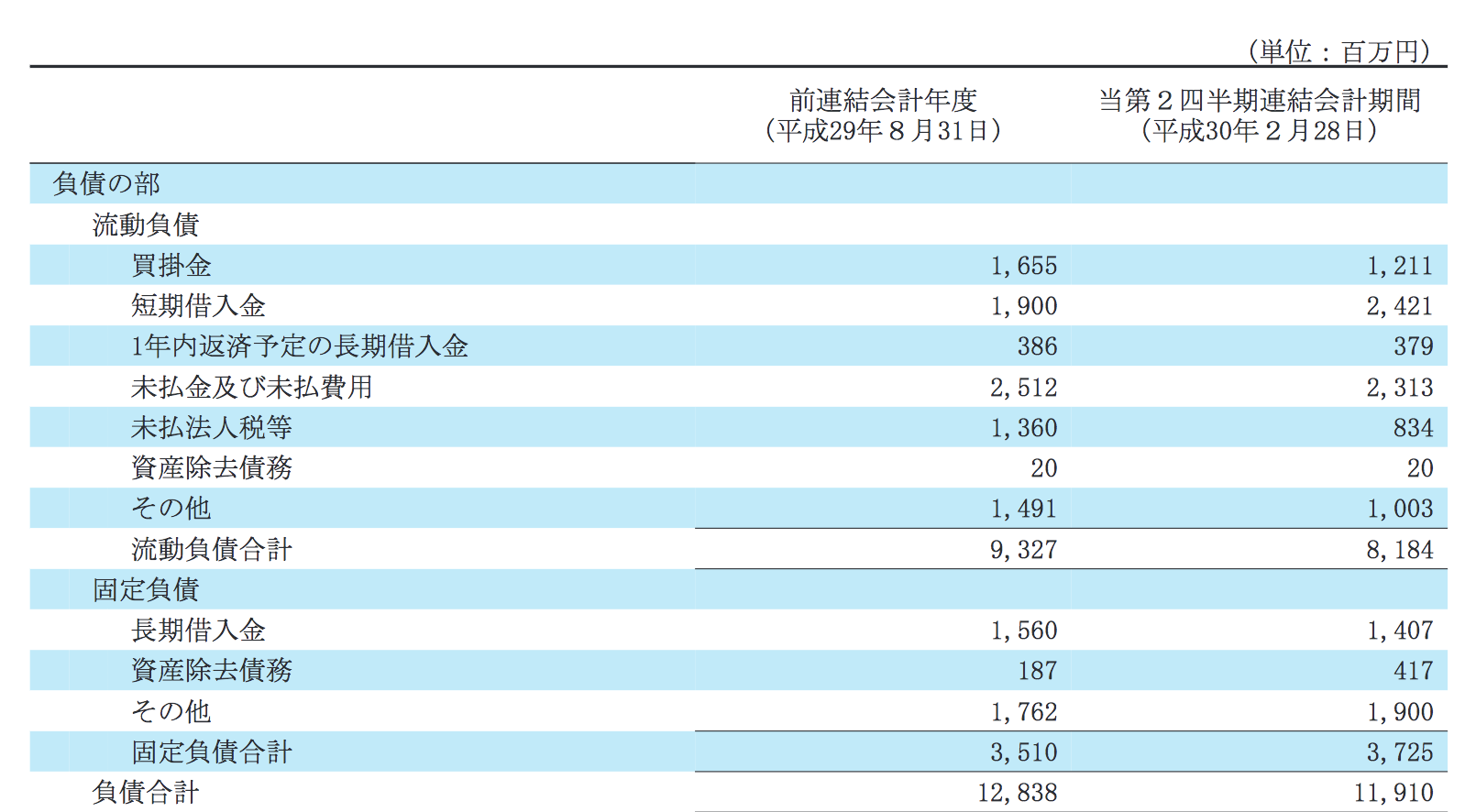

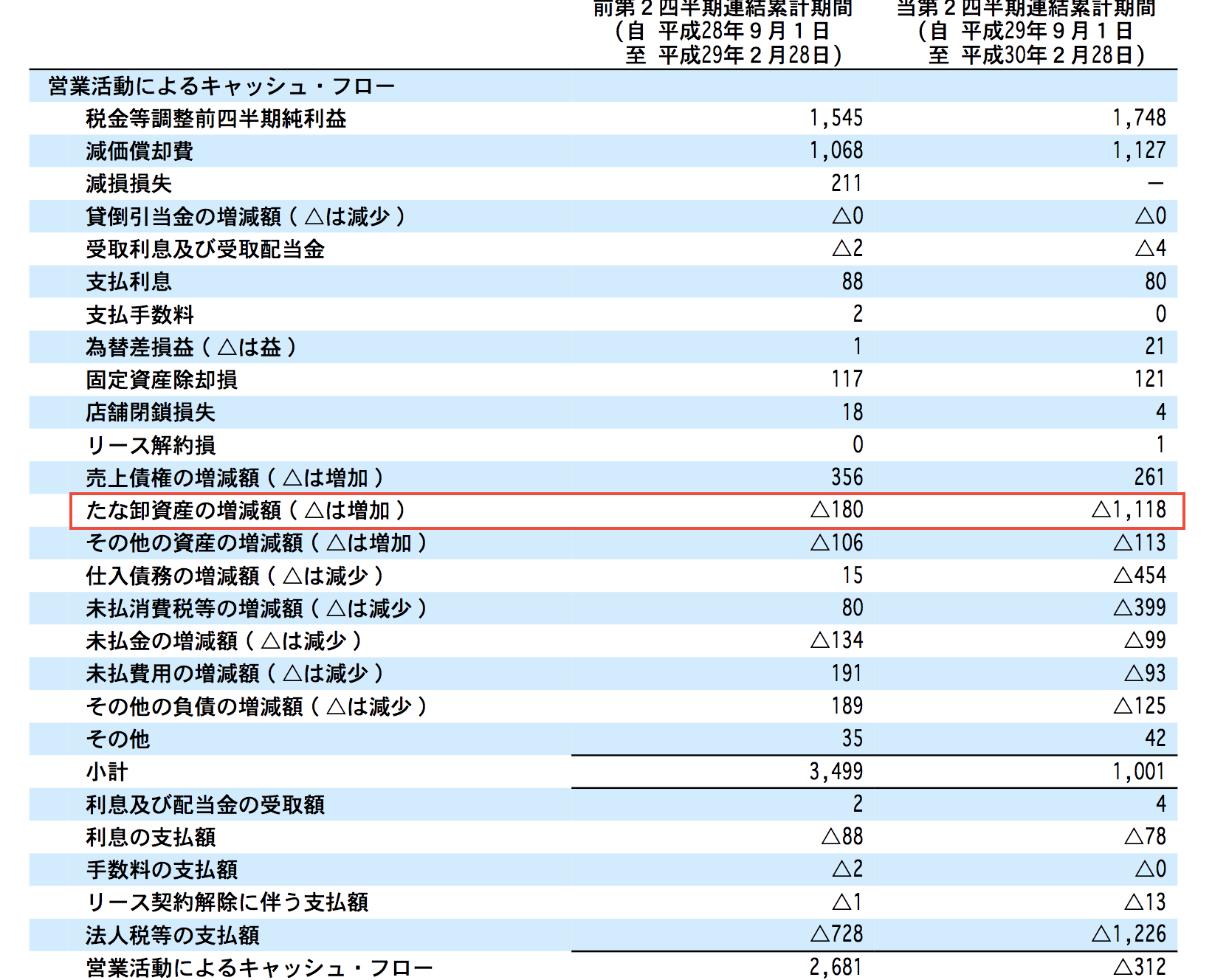

財政状態を見てみても、少し気になる状況が見えてきます。

総資産296億円に対し、現預金は40億円弱。前年の同時期と比べると、40%以上減少しています。

一方、商品及び製品は10億円ほど増加。

当初の業績予想が未達となったことから考えると、余剰在庫が生じてしまっているのでは?と考えざるを得ません。

一方、借入金は42億円ほどあるので、保有する現預金よりもわずかに多い水準。

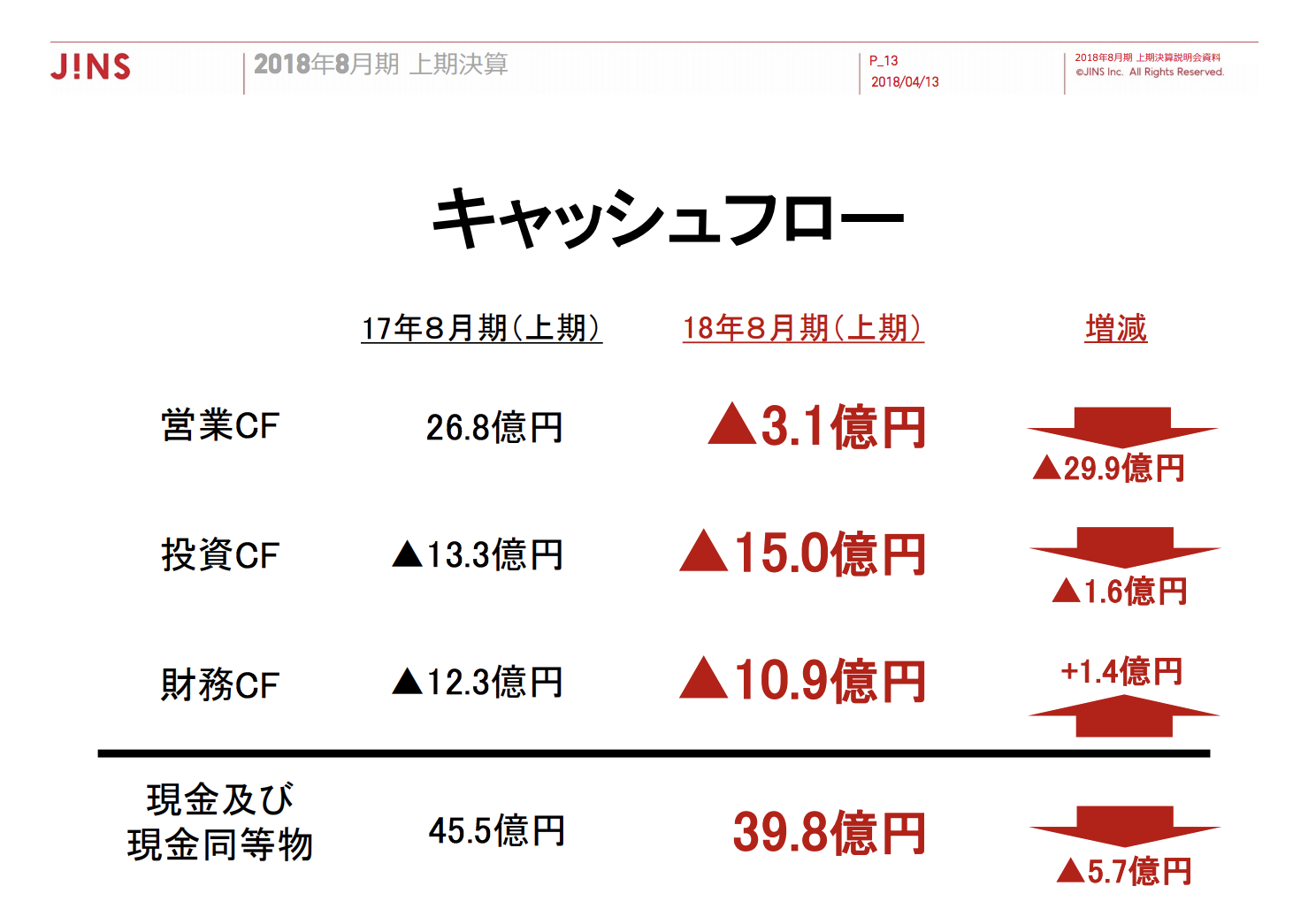

上期の営業キャッシュフローはマイナスになってしまっています。

内訳を見ると、やはり在庫(たな卸資産)の増加がキャッシュフローを圧迫しているようです。

今年の下期で、キャッシュフローをプラスに転換することができるのかどうかは注目すべきポイントとなりそうです。

また、今後の期待としてはやはり、海外事業の成長があります。

セグメント売上は上期だけで33億円弱にまで拡大し、セグメント損失も1500万円と、ほとんどトントンに近いところまで改善しています。

下半期にどのような結果になるのか、今後も注目したいと思います。