今回は、先日決算が発表されたばかりのPR TIMESについてまとめます。

設立は2005年12月のことで、当初の社名は(株)キジネタコム。

総合PR会社「(株)ベクトル」の100%子会社として設立。

2007年2月に社名を「PR TIMES」に変更すると、4月からニュースリリース配信サービス「PR TIMES」の運営を開始。

2009年7月には利用企業数が1,000社を突破します。

2015年8月には同じく1万社を突破し、2016年3月に東証マザーズに上場。

2018/2期の売上は17億円(前年+26.7%)、経常利益は3億7000万円(同+56%)と成長を続け、利益率が年々上がってきていることが分かります。

今回は、PR TIMESの事業内容を整理した上で、最新の決算数値をまとめていきたいと思います。

上場企業の30%が利用する「PR TIMES」

PR TIMESの中心事業は、社名でもある企業向けプレスリリース配信サービス「PR TIMES」の運営です。

企業は一定の利用料を支払うことで、「PR TIMES」上で自社のプレスリリースを配信することができます。

プレスリリースを配信すると、同Webサイト上に会社のリリースが配信されるほか、メディアの記者や報道向け素材資料として一斉に配信することも可能。

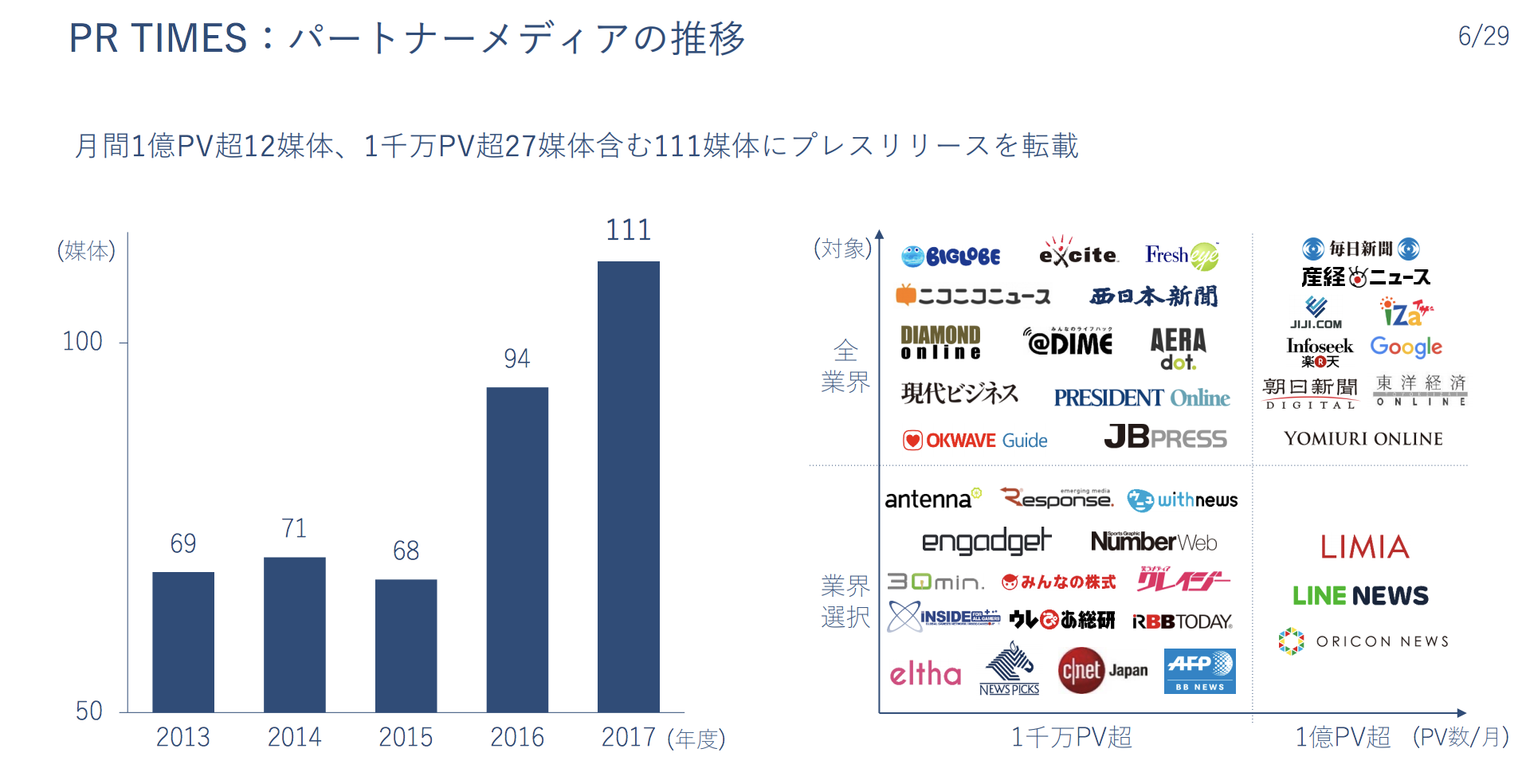

提携するウェブメディアやニュースアプリなどに転載する機能も搭載しています。

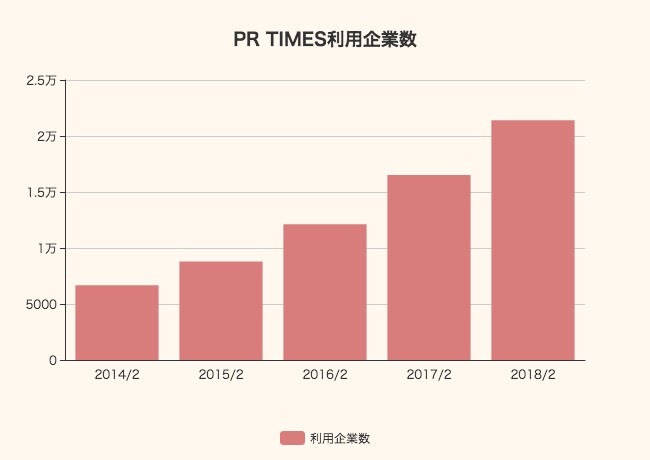

利用企業数は2014/2期末の6669社から、2018/2期末には21,399社と、4年で3倍以上に増加。

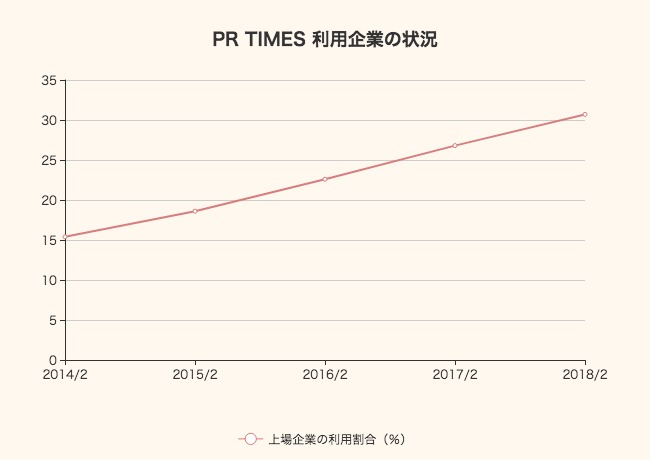

国内上場企業のうち、30%以上が利用しているという状況。

日本の上場企業は3500社ほどなので、上場企業のうち少なくとも1000社は利用していることになります。

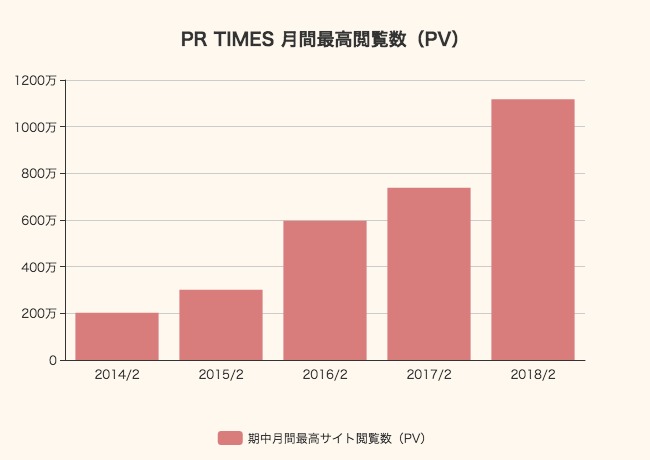

月間のサイト閲覧数は増え続け、1117万PVに。

提携するメディアの数は、111媒体にまで増加しています。

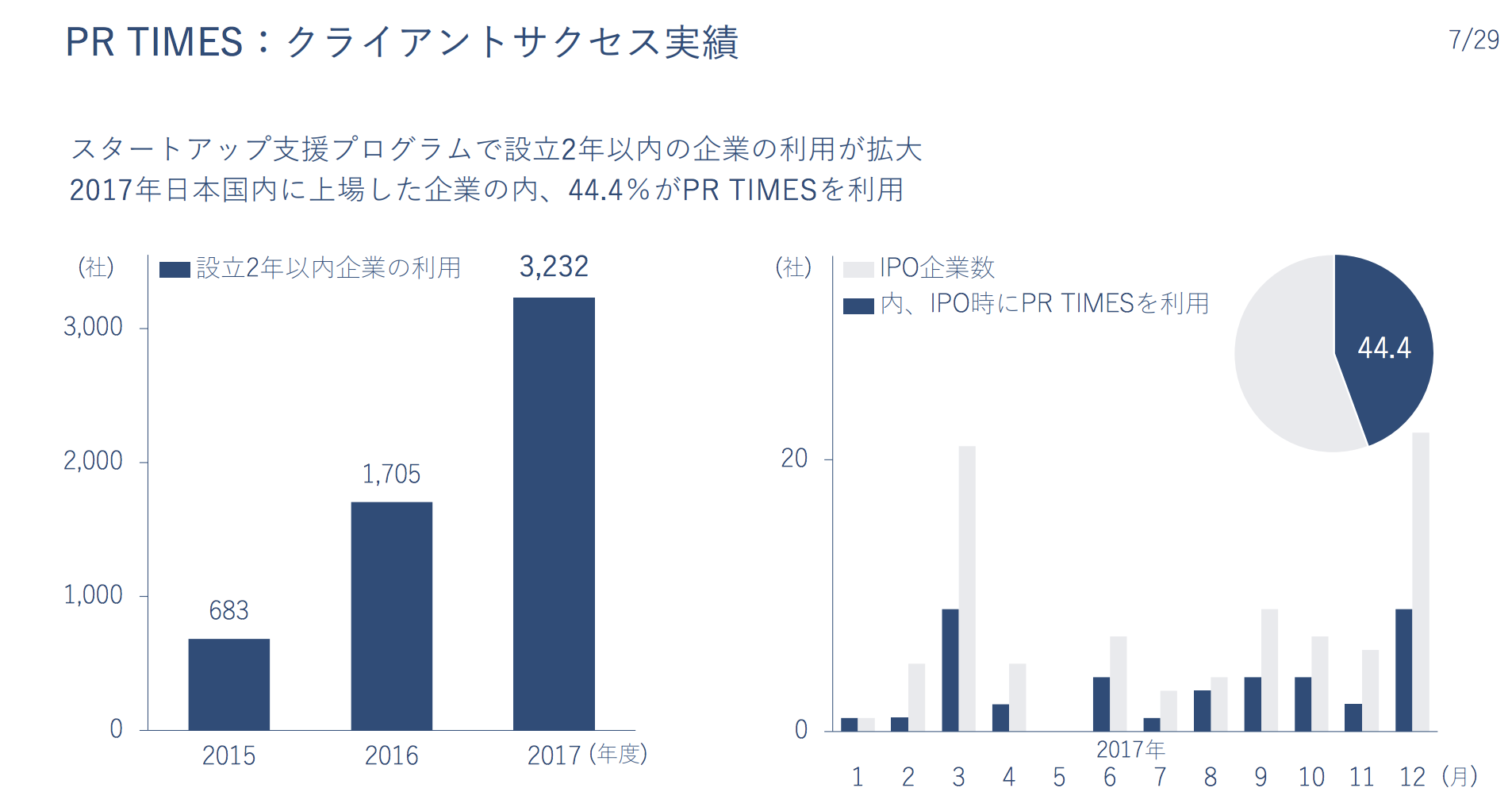

設立して2年以内のスタートアップ・ベンチャー企業には、特別の支援プランを提供しているのも特徴で、その利用社は3232社。

新規上場(IPO)する際に、PR TIMESを使っている企業の割合は44%にまで達しています。

(ホームページより)

料金プランは月7~8万円の定額プランのほか、配信ごとに1万円を徴収するプランがあります。

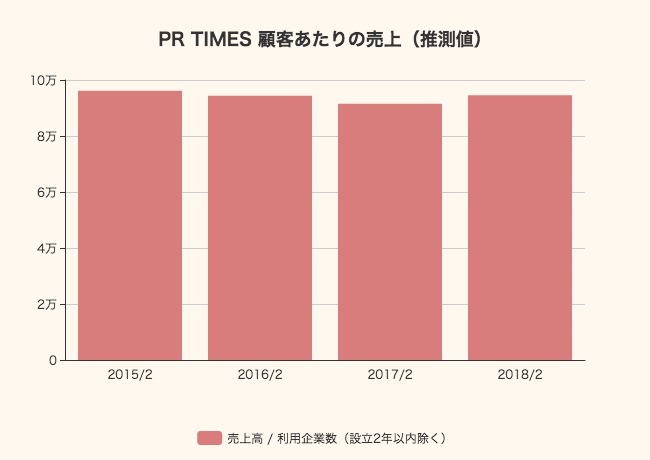

グループ全体の売上を顧客企業数(設立2年以内除く)で割ることで、大体の顧客あたりの売上を概算することができます。

実際には、かなり小さいようではありますが他サービスによる売上もあるので、顧客単価はもう少し小さくなるはずです。

定額プランが多ければ、単価はもっと上がるはずなので、従量課金プランが多いことが推測できます。

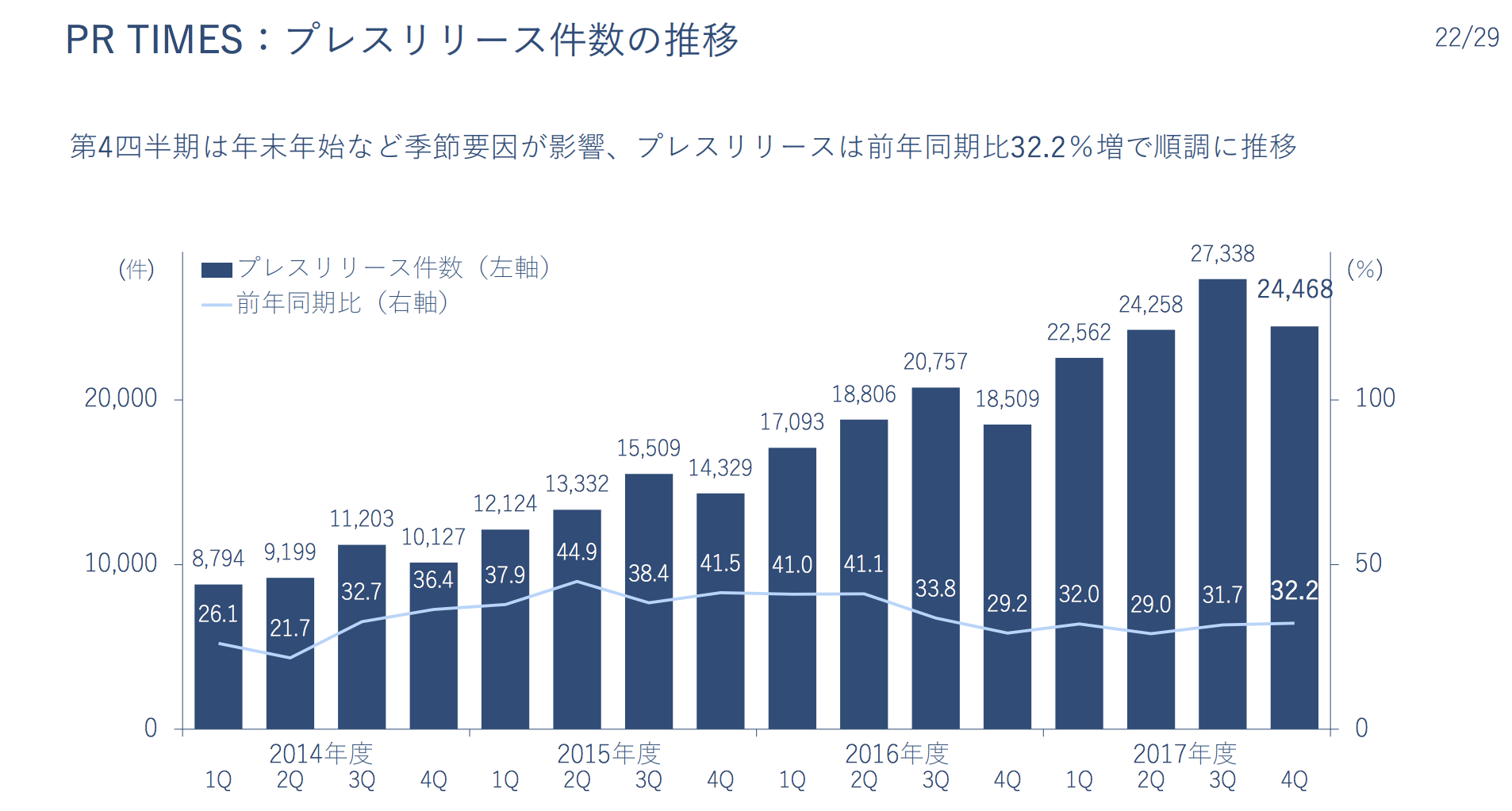

となると、実際に重要なのは登録数よりもプレスリリース件数の推移です。

2017年度は合計で98,626件に。

仮に全員が従量課金(=一本3万円)とすると、29億5878万円になるはずですが、実際の売上は17億円程度。

利用社数21,399社のうち、スタートアップ(設立2年以内)の3,232社を除くと、18,167社。

仮に、そのうち1000社が定額プラン(月6万円)とすると、年間で7.2億円の定期課金売上となります。

実際にはこれより多いかもしれませんし、少ないかもしれませんが、上場企業が定期課金にしていると考えると大体いい線いっているような気がします。

また、PR TIMES以外にも新規サービスをいくつか展開しています。

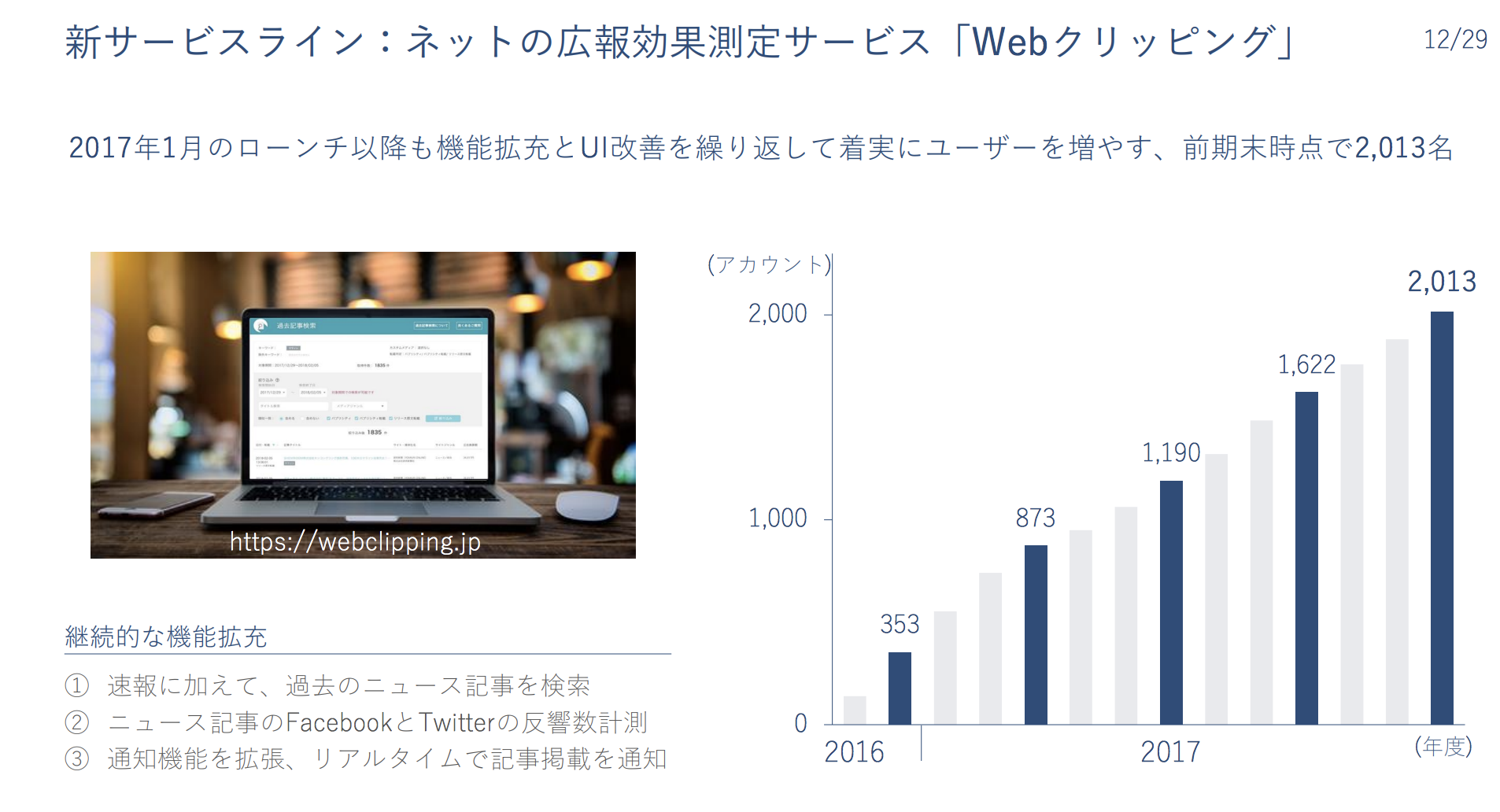

広報効果の測定サービス「Webクリッピング」は、広報活動の中で取り上げられた記事の掲載状況の調査や、効果測定や分析などをサポートするサービス。月額1万円から。

「Tayori」は、無料で始められるカスタマーサポートツール。ユーザー数は11,225名と、まだまだこれからな印象。

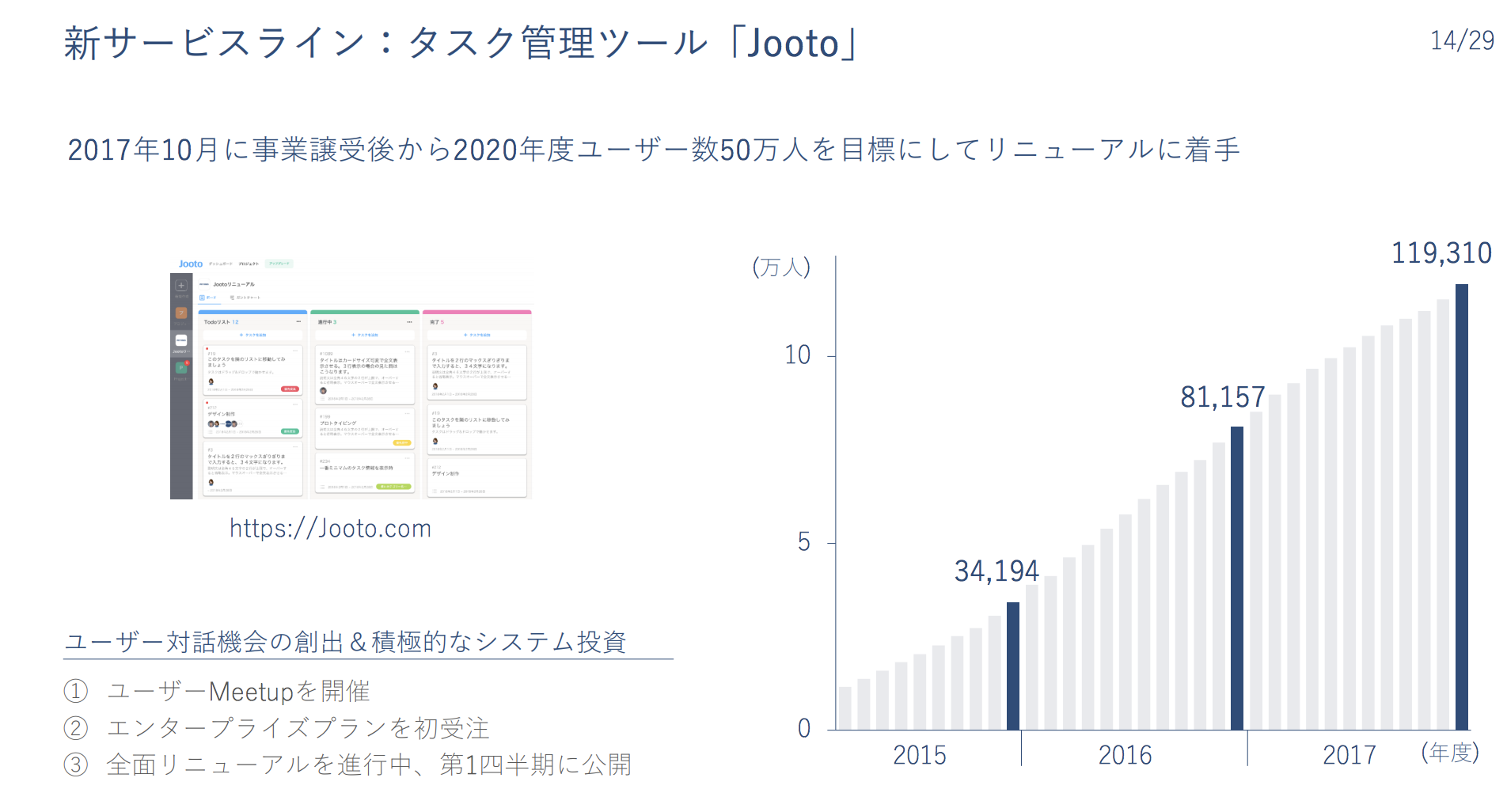

2017年に事業譲受したタスク管理ツール「Jooto」は、ユーザー数12万人近くに増加。今後は、2020年度までに50万人を目標。

財政状態やキャッシュフロー

ここで、PR TIMESの財政状態をチェックしてみます。

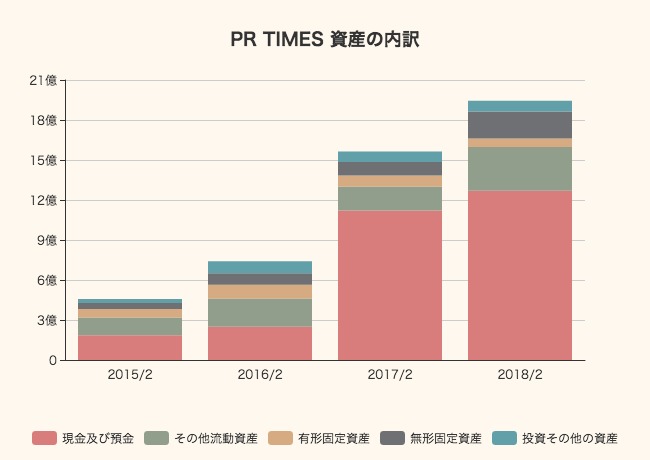

資産の内訳

総資産19.4億円のうち、現預金が12億円。上場以来、急激にキャッシュリッチになっています。

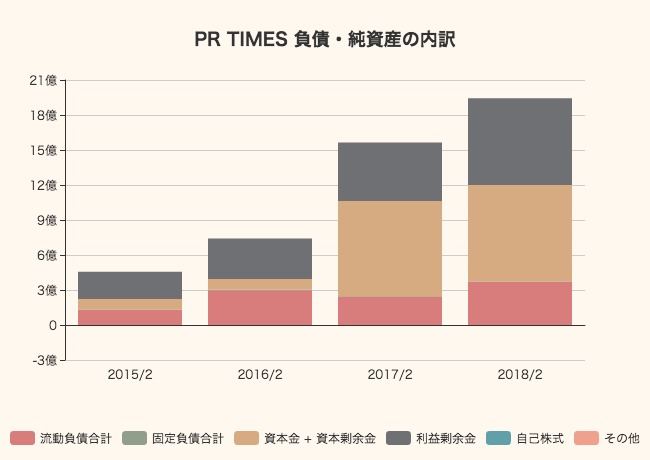

負債と純資産

12億円がどこからやってきたかというと、一つは資本金と資本剰余金で、合計8.2億円あります。

もう一つは、自社事業の余剰利益(利益剰余金)で、7.4億円に達しています。

この辺りが潤沢なキャッシュの原資となっているようです。

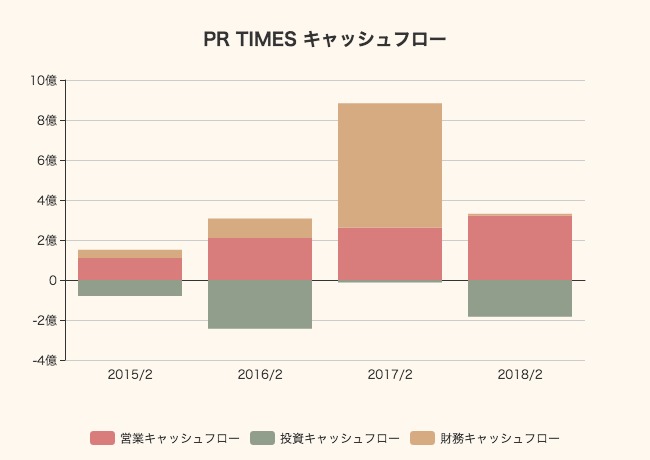

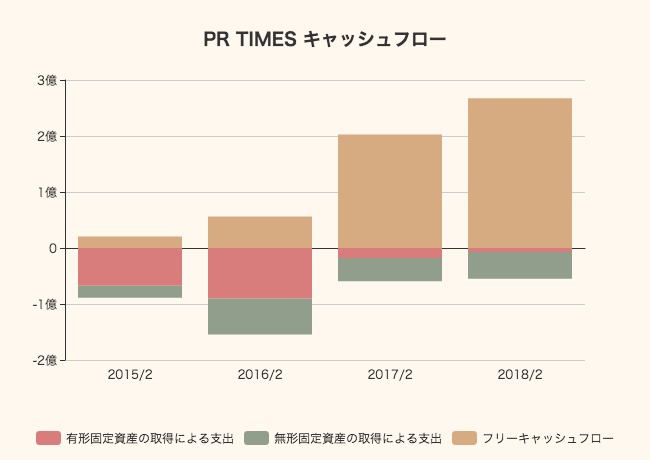

キャッシュフロー

上場した2017/2期には、株式発行により財務キャッシュフローが6億円もプラスになっています。

一方で、事業によるキャッシュフロー(営業キャッシュフロー)も増え続け、2018/2期には3.2億円に。

この安定成長ぶりは魅力ですね。

営業キャッシュフローから設備投資額を引いたフリーキャッシュフロー も増え続け、2億6749万円に達しています。

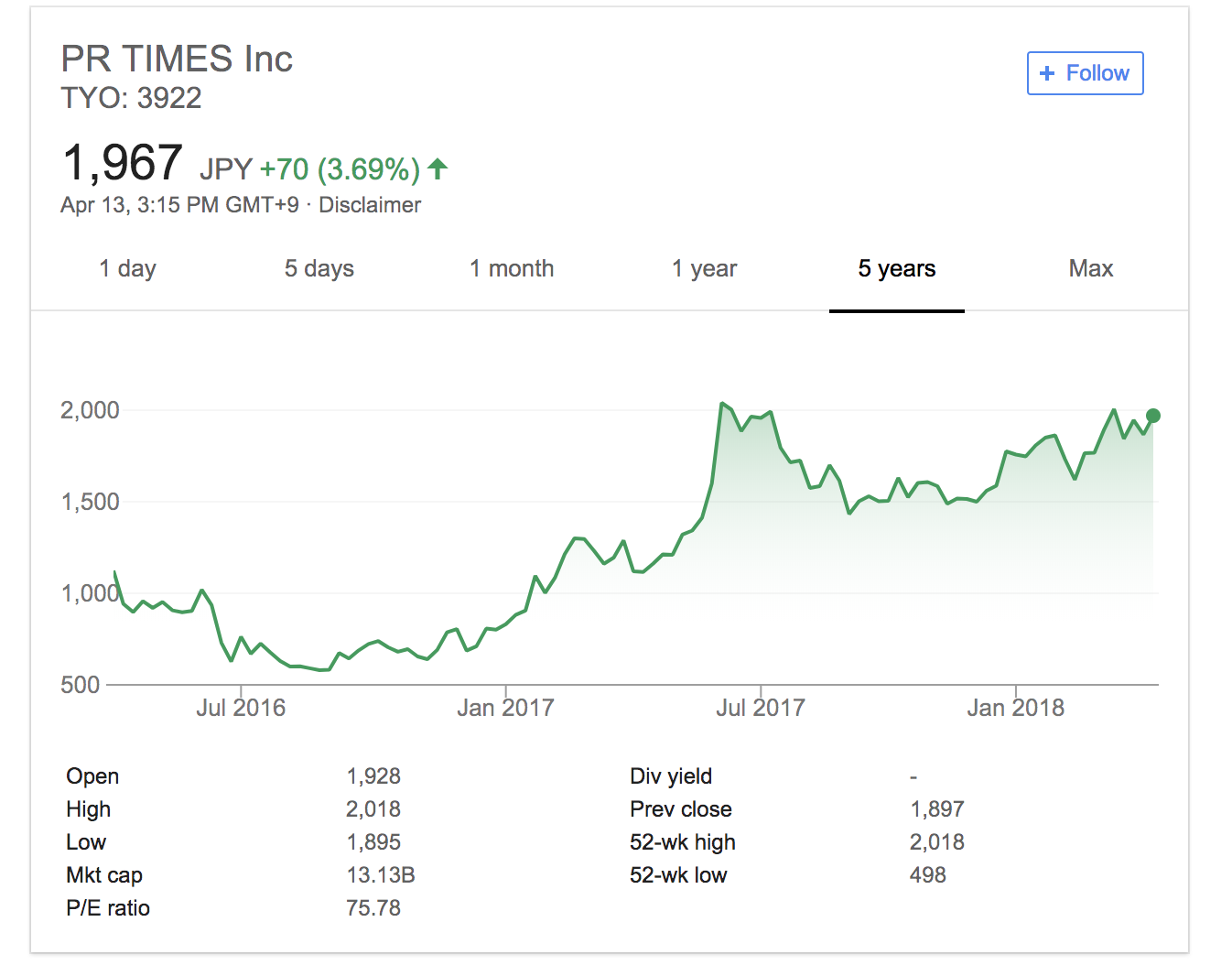

企業価値(EV)

PR TIMESの時価総額は131億円。

借入金はなく、現預金が12億円あるので、企業価値(EV)は119億円と計算できます。

フリーキャッシュフロー が2.7億円あるので、その44年分の価格が市場からつけられていることになります。成長期待は高そうです。

今後の展望

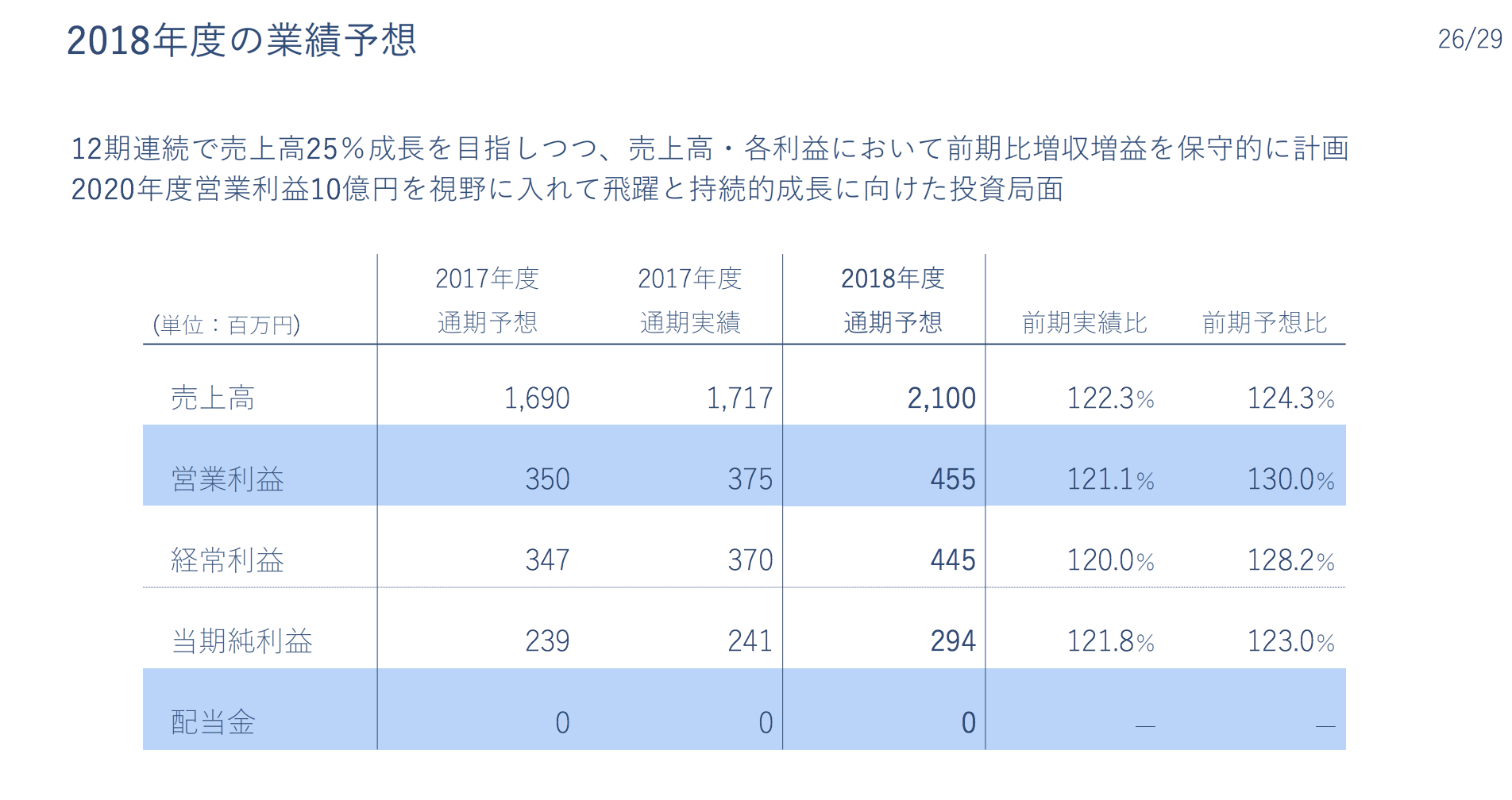

最後に、PR TIMESの今後の展望について決算説明資料からピックアップしてみます。

12期連続の売上25%成長を目指しつつ、売上21億円と、少し保守的な計画を立てています。

ビジネスモデル的に利益率は上がっていくはずなので、営業利益は30%の増益に。

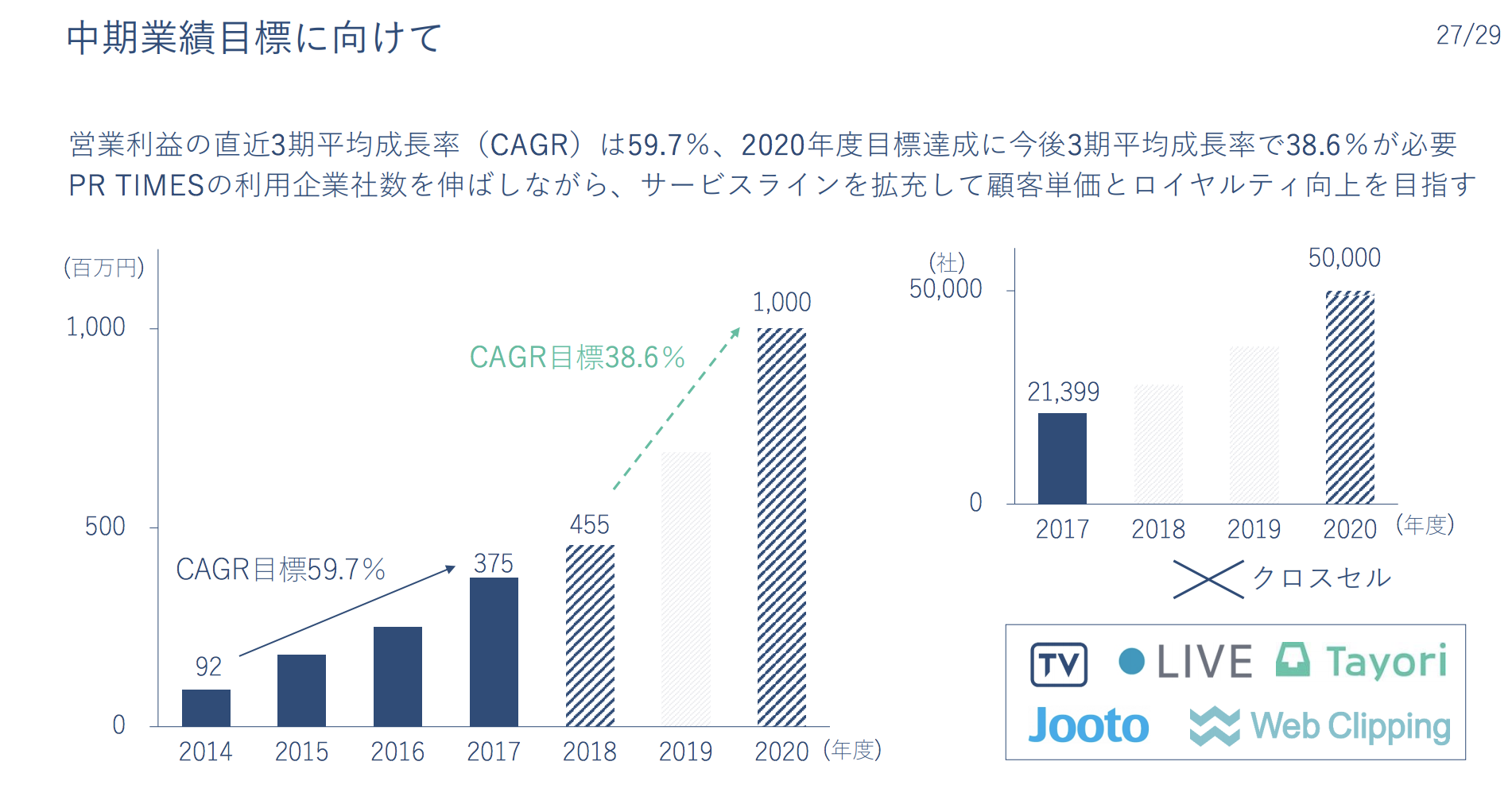

2020年度には営業利益10億円を目標にしており、過去の実績から言えば十分に可能なペースです。

今後も売上が24%ずつ伸びていけば、2020年度の売上は32億円、営業利益率32%となり、目標を達成できることになります。

PR TIMESを軸に顧客ネットワークを拡大しつつ、他サービスによるクロスセルを展開し、顧客単価を上げていくという戦略。