こんにちは。今日は、共立メンテナンス(9616)を分析したいと思います。

会社名から何をしているかピンとこない方も多いかと思いますが、個人投資家からの根強い支持を得ている金融経済アナリストの春山昇華氏もウォッチしている春山銘柄でもあり、同じく個人投資家から高い支持を得ている藤野英人氏が運営しているレオス・キャピタルネットワークが大量保有報告書を提出(2017年10月6日に5.30%の保有を報告)している会社でもあります。

春山氏がウォッチしているから、レオスが投資しているから投資するといった短絡的な行動にならないよう、業績好調な共立メンテナンスを読み解いていきます。

1: 沿革

共立メンテナンスは、1979年に東京都葛飾区に設立され、同年、千葉県松戸市において受託給食の営業を開始しました。

翌1980年に東京・神奈川地区で学生寮事業の営業を開始し、1983年に受託寮事業の営業を、1984年に社員寮の営業を開始しました。

1993年にリゾートホテル事業、ビジネスホテル事業を開始し、翌1994年に日本証券業協会に株式を店頭登録(1999年に東証二部に上場、2001年に東証一部に指定替え)しました。

現在は、寮事業、ホテル事業、総合ビルマネジメント事業、フーズ事業、デベロップメント事業を主たる事業としてビジネスを日本のみならず海外(韓国にてホテル事業)に展開しています。

2: 業績

連結売上高・営業利益の推移を見てみたいと思います。

2003年3月期から2017年3月期までの過去15事業年度を通して、売上は一貫して増加していることがわかります。また、営業利益率は2007年3月期及び2010年3月期に一時的に低下するものの、直近数年間は安定的に上昇していることがわかります。

リーマンショックの時でさえ、安定的に営業利益を出している背景は何でしょうか?

共立メンテナンスの事業セグメントの分析を通じて、この疑問を明らかにしていこうと思います。

3: 5つの事業セグメント

共立メンテナンスは、前述のとおり以下の5つの事業セグメントから構成されます。

寮事業、ホテル事業、総合ビルマネジメント事業、フーズ事業、デベロップメント事業

1: 学生寮や社員寮を主とする寮事業

2: ドーミーイン等のビジネスホテルや軽井沢をはじめ那須、河口湖、沖縄などに展開するリゾートホテルを主とするホテル事業

3: ホテルや寮のメンテナンス・マネジメントを主とする総合ビルマネジメント事業

4: 共立メンテナンスが当初興した受託給食事業や外食事業を主とするフーズ事業

5: 建設・企画・設計や、マンション・戸建分譲事業を主とするデベロップメント事業

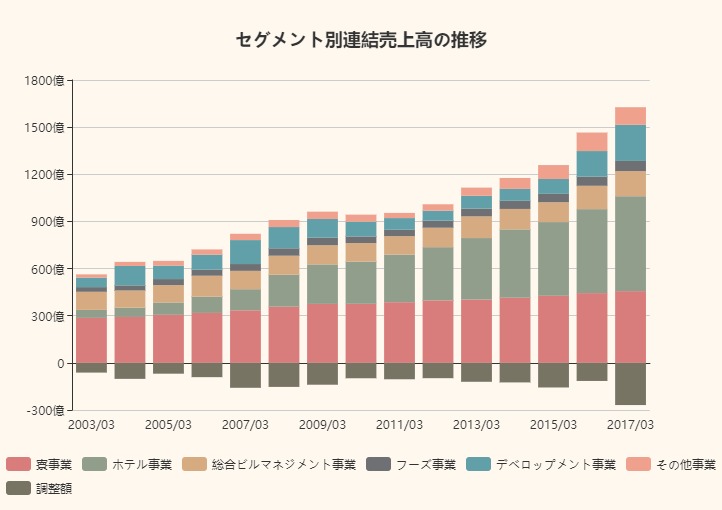

セグメント別連結売上高の推移は以下のとおりです。

寮事業が安定している一方で、ホテル事業が急成長していることがわかります。

4: 寮事業の業績推移

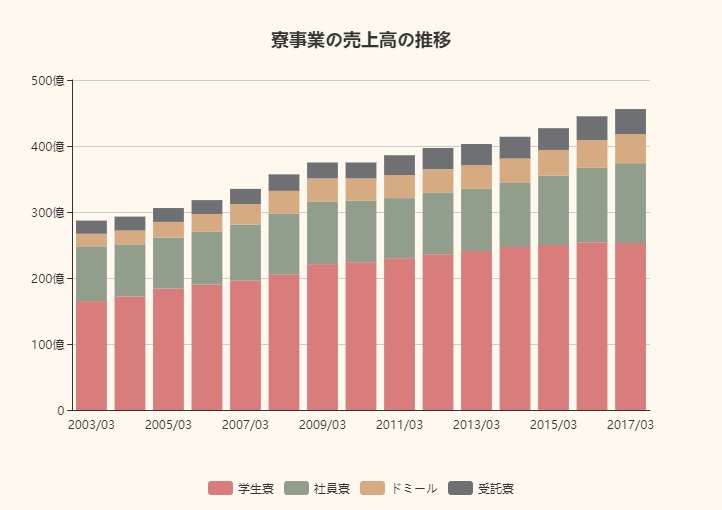

次に寮事業の売上構成を見てみます。

学生寮と社員寮事業が売上の大半を占めていることがわかります。

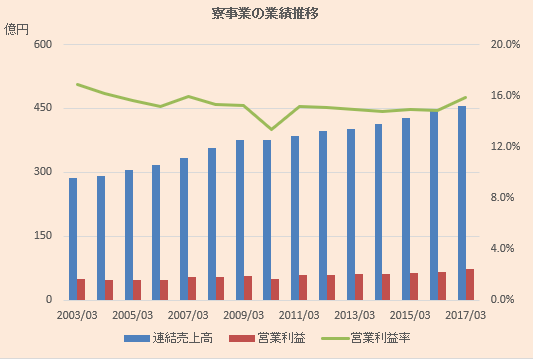

次に寮事業の業績推移を見てみると、2010年3月期に若干落ち込むものの、リーマンショックのときも含めて、営業利益率が15%程度で推移していることがわかります。

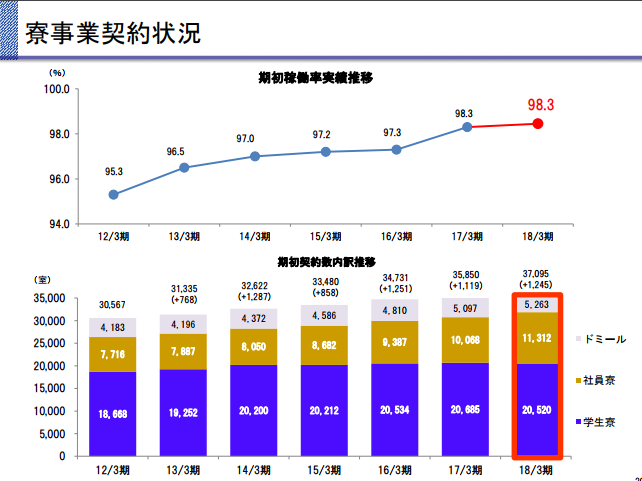

寮事業が安定して稼働している背景として、高い稼働率を維持していることが背景にあると考えられます。

(2017年3月期決算説明資料より抜粋)

5: ホテル事業の業績推移

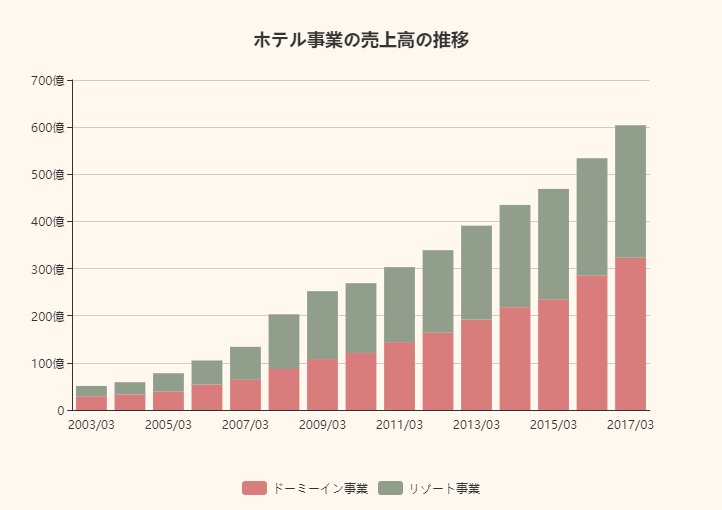

次にホテル事業の売上構成を見てみます。

2003年3月期の51億円と比較して、2017年3月期は604億円であり、過去15年で約12倍に増加しています。ドーミーイン事業、リゾート事業それぞれ堅調に売上が増加していることがわかります。

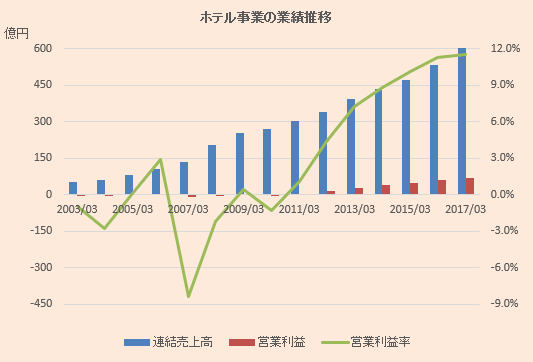

売上は堅調に増加しているものの営業利益率の推移を見てみると、2000年代は営業利益率が安定していなかったものの、直近は売上の増加とともに営業利益が増加していることがわかります。

営業利益率が増加していることから、売上の増加以上に営業利益が増加していることを読み取ることができます。

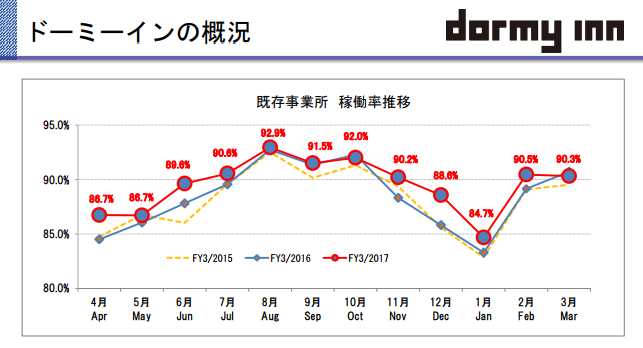

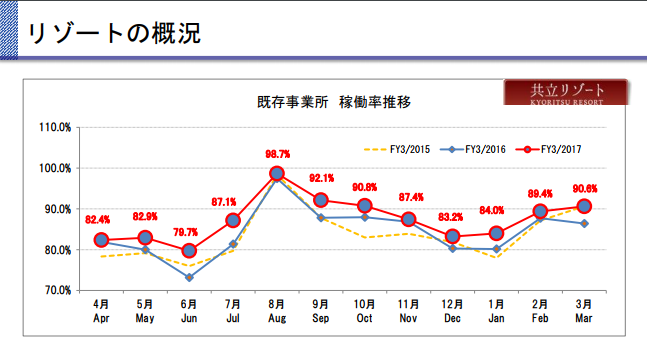

ホテル事業の稼働率も、直近は高水準で推移していることがわかります。

(2017年3月期決算説明資料より抜粋)

(2017年3月期決算説明資料より抜粋)

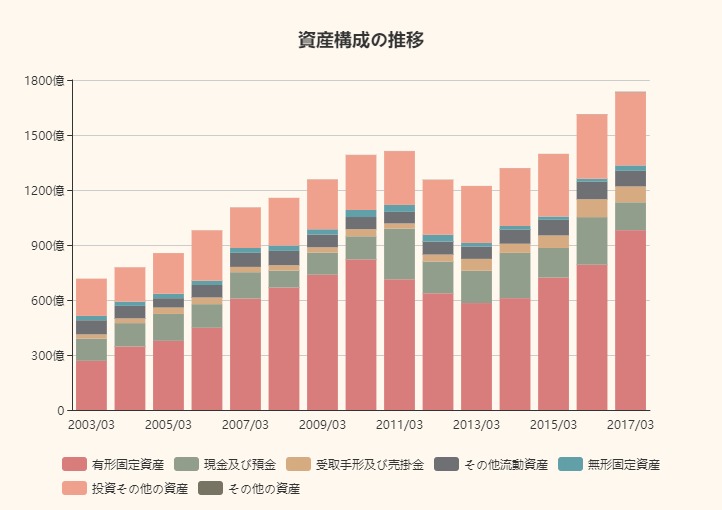

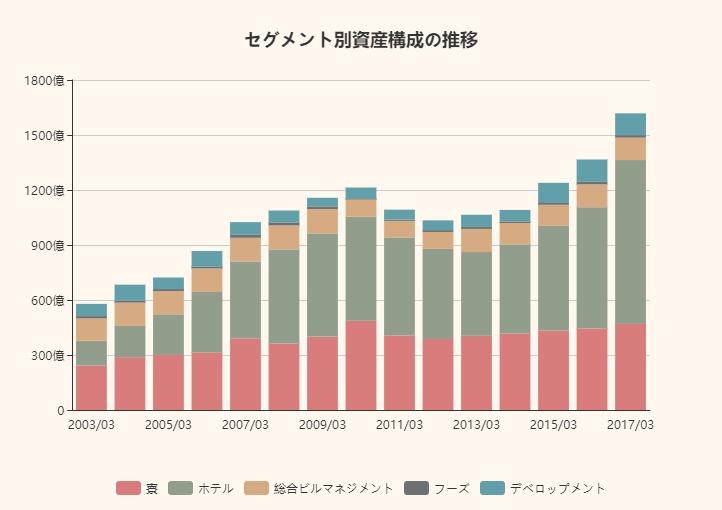

6: 総資産の構成・セグメント別資産の推移

寮やホテルは固定資産に該当しますので、事業が拡大するほど資産が膨らむかと思いますので、総資産の構成とセグメント資産をそれぞれ見てみたいと思います。

有形固定資産は一時的に減少するものの、総資産の大半を占めていることがわかります。

次に資産構成をセグメント別に見てみると、高水準で営業利益率が推移している寮事業よりも、近年、売上が急成長しているホテル事業の方が大きいことがわかります。

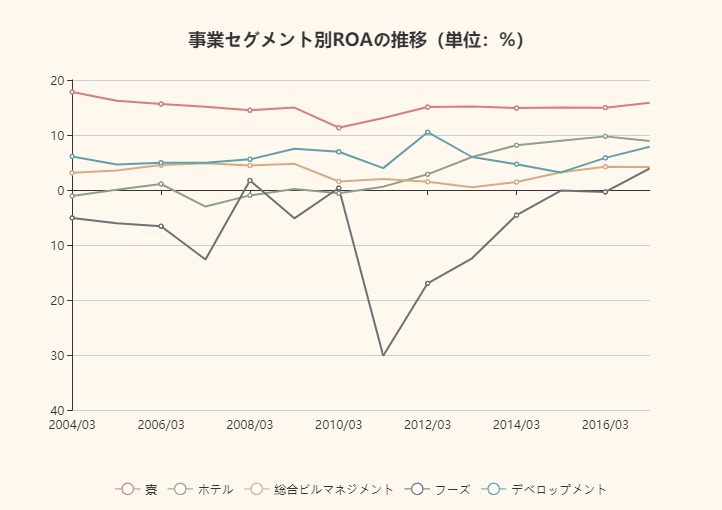

7: 事業セグメント別ROAの推移

寮事業・ホテル事業の業績の推移と資産の推移を見たことで資産効率について、おおむねイメージをつかめてきましたが、ROA(セグメント利益÷期首期末平均のセグメント資産)をグラフにしてみたいと思います。

寮事業は営業利益率が安定しているのみならず、ROAも高水準で安定していることがわかります。

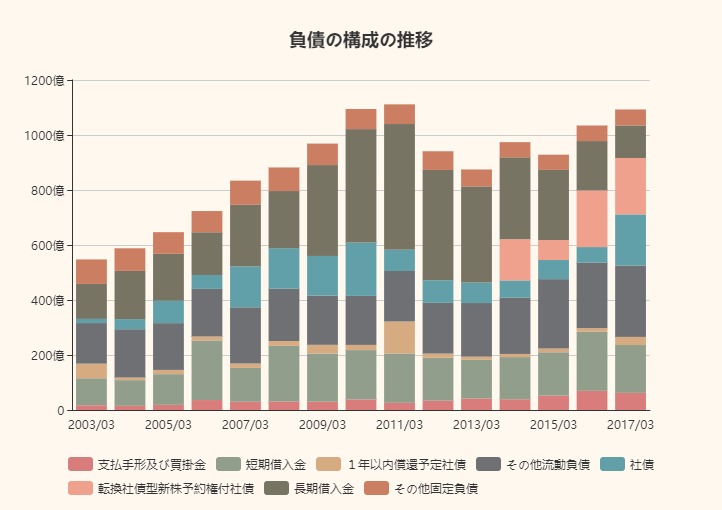

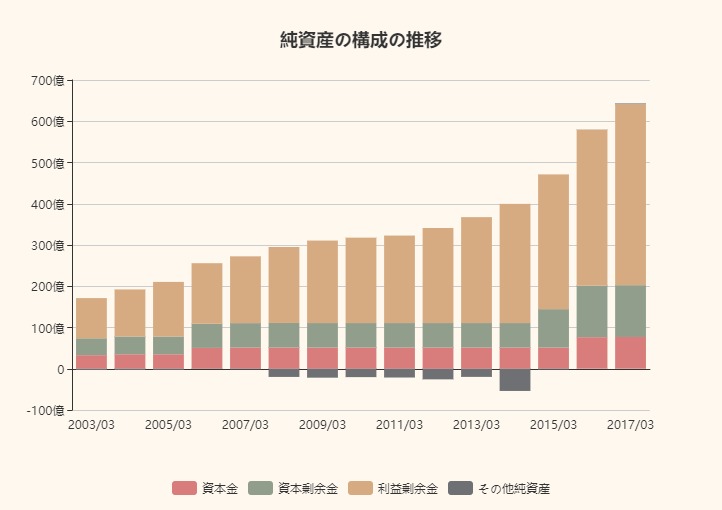

8: 負債・純資産の推移

負債の推移を見てみると、一見、長期借入金が減少しているように見て取れますが、転換社債型新株予約権付社債を発行しているため、資金調達手段の多様化を図っていることがわかります。

次に、純資産の推移を見てみると、好調な事業を背景に利益剰余金が着実に増えていることがわかります。

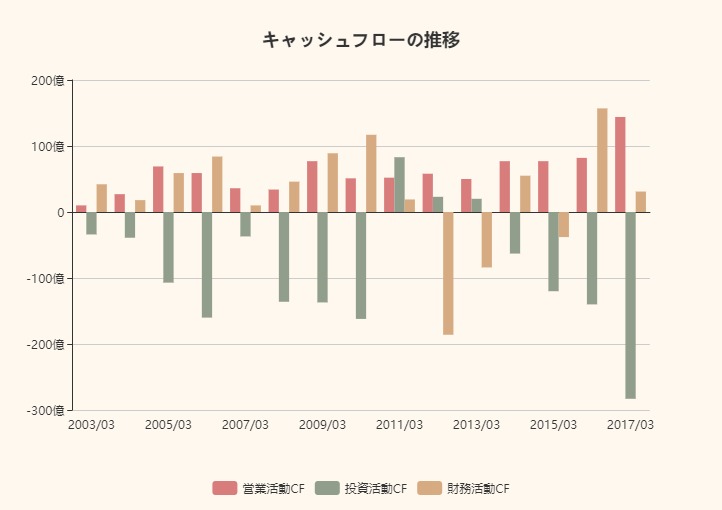

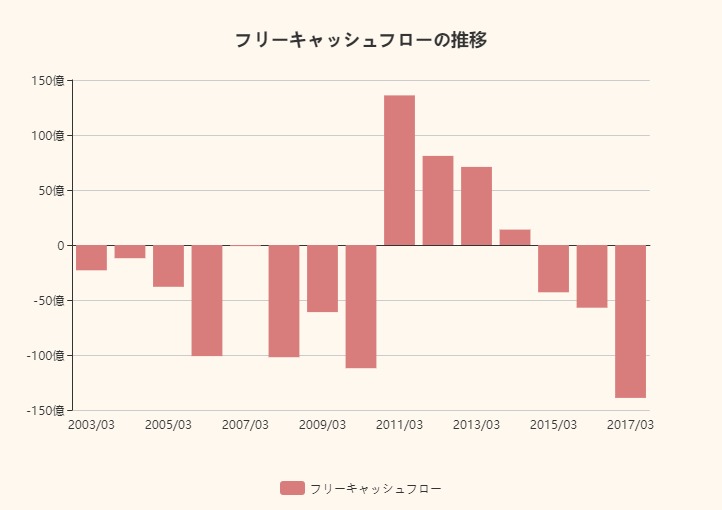

9: キャッシュフローの推移

キャッシュフロー、フリーキャッシュフロー(営業キャッシュフローと投資キャッシュフローの合計)をそれぞれ見てみると、共立メンテナンスは事業が好調なものの、積極的な投資姿勢を崩していないことがわかります。

10: 共立メンテナンスの戦略

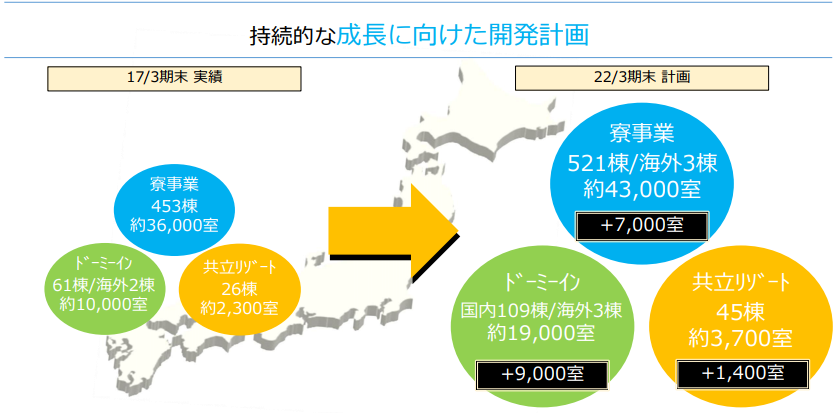

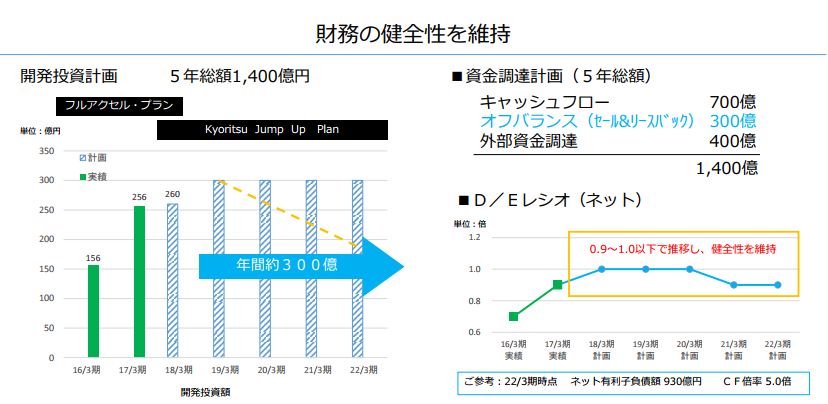

中期経営計画から、共立メンテナンスは今後も積極的な出店計画を立てていることを読み取ることができます。一方で、積極的な姿勢を保ちつつ、財務健全性も維持するという高いハードルを課していることがわかります。

(2017年3月期決算説明資料より抜粋)

(2017年3月期決算説明資料より抜粋)

11: まとめ

共立メンテナンスの好調なビジネスの背景として、不況の時も安定して利益を出し続ける寮事業が基盤となり、次の主たる事業の柱としてホテル事業への積極投資という経営スタイルに昨今のインバウンド需要も重なり好循環を生み出しているものと思われます。

引き続き、今後の活躍に注目したい会社です。