先週の土曜日にマクドナルドを世界に広めた事業家であるレイ・クロックの半生を描いた映画「ファウンダー」をみてきました。

映画は普通に素晴らしく、その中身についてはこちらのブログ記事に譲りますが、昔からマクドナルドという会社に関して疑問に抱いていることがありました。

それは、格安ハンバーガーを販売する小売業とは思えない利益率の高さです。

ここ10年の業績推移をご覧ください。

営業利益率は30%前後と、どの業種と比べても高いと言える水準です。

小売業、中でも飲食店ということになると、利益率は安定して10%もあれば十分に優良企業として褒められるレベルだと思います。

ましてやマクドナルドは世界中にチェーン展開する超巨大企業。それなのに、どうしてこれだけ高い利益率を出すことができるのでしょうか。

ご存知の方も少なくないと思いますが、どうやらこの秘密は「フランチャイズ・システム」にあるようです。マクドナルドの売上は直営店、フランチャイズ店の2種類に綺麗に分類することができ、それぞれの推移は次の通り。

直営売上が減少傾向にあるのは少し気になりますが、基本的には直営売上とフランチャイズ売上の比率は2:1以上となっています。

それに対して、コストはどうでしょう。

直営店における「食料と紙」「人件費」が大きく、それに直営店の土地代その他のコストが続いています。

フランチャイズ事業ではレストランの土地代に支払うコストがありますが、全体に占める割合は決して高くありません。

そして映画の中にもありましたが「フランチャイズの土地代をマクドナルド本体が支払う」というこのモデルこそが同社の圧倒的な利益率を生んでいます。

2016年の直営店の売上高は153億ドルで、営業コストは全体で169億ドル。フランチャイズが数十億ドル稼いでくれればそれだけでマクドナルド全体が黒字になるという構造になっているのです。

当然ですが、フランチャイズを開こうとする新しい店舗オーナーは、はじめは決して裕福ではないケースが多いと思います。

そこで、マクドナルド本社が土地を選定して買い上げ、それをフランチャイズ・オーナーに貸し出す。

それにより、FCオーナーは良立地に店舗を出すことができるし、マクドナルド側は会社としての資産を拡大することができる。双方にとってメリットがあるモデルになっています。

また、マクドナルド側は土地への権利を持っていることで、FCオーナーの経営がまずければ解約できるし、それによってライセンス料なども有利に交渉できることでしょう。

このモデルを確立し、大規模なフランチャイズ展開に成功したことが、マクドナルドの飲食店とは思えない利益率の高さにつながっているようです。

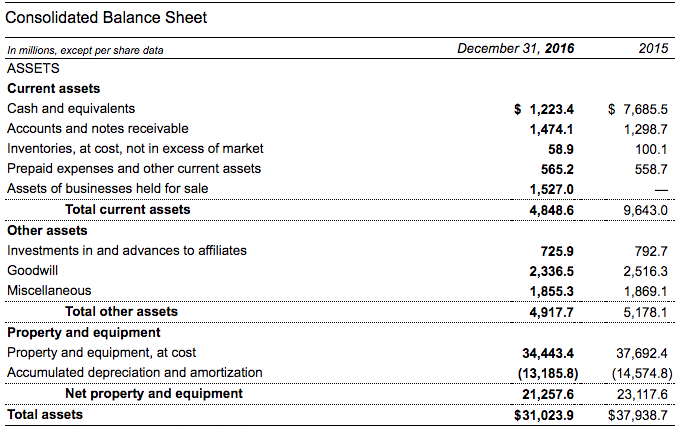

最後に、莫大な不動産を有するというマクドナルドのバランスシートをみてみましょう。

2016年の資産合計は310億ドル。

そのうち、流動資産は48億ドルにすぎません。現金&同等物は12億ドル、売掛金が14億ドルほど。

その他の資産を見ると、のれんが23億ドルあるほか、不動産(Property and equipment)が344億ドルもあります(うち132億ドルが償却済)。

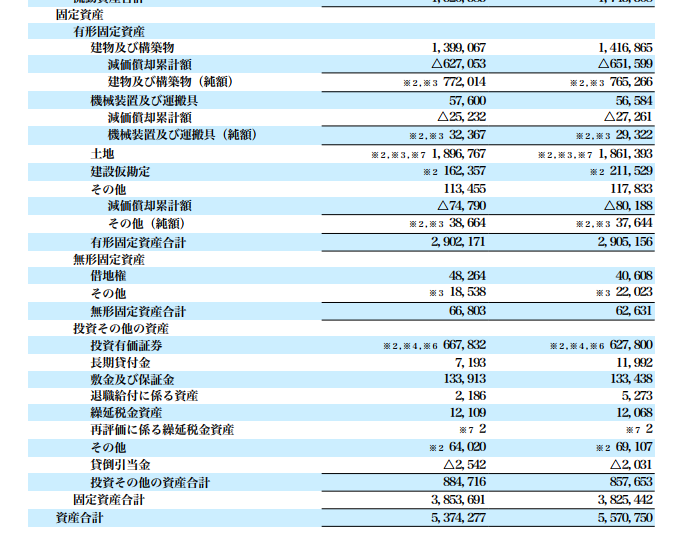

この数字がどのくらいすごいのかよくわからないので、比較対象として日本の大手不動産会社の一つ、三井不動産のバランスシートをみてみます。

これを見ると、三井不動産は2.9兆円の有形固定資産(うち1.8兆円の土地)を持っているようです。

単純な比較は難しいですが、グロスで考えると三井不動産よりもマクドナルドの方が不動産を持っているということになります。

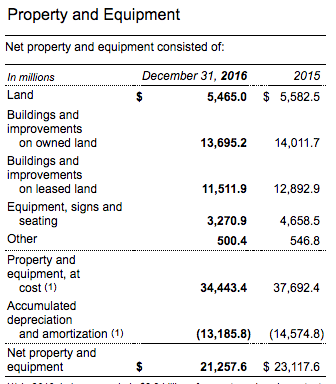

ちなみに、マクドナルドの有形固定資産の内訳はこちら。

こうして見ると、土地は54億ドルとそれほどでもないですね。

建築物に関する資産が所有地に関して137億ドル、借入地に関して115億ドルあります。

「マクドナルドの商売はなんだと思う?不動産業だよ」とレイクロックがドヤ顔で言ったという話は有名ですが、自分はてっきり「飲食店はロケーションが命やで」くらいの意味だと思っていました。

しかし、実際にはマクドナルド全体の収益性に関わるとても本質的な話だったようです。

ファウンダー、いい映画です。

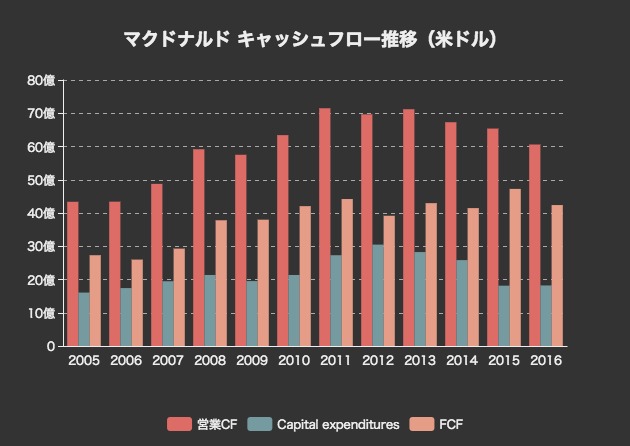

追記:キャッシュフロー分析

2005年から2011年までフリーキャッシュフローは増加傾向ですが、その後横ばいになり、40億ドルちょっとの水準で落ち着いています。

この水準が永遠に維持される、と仮定して企業価値を計算してみます。

| 年 | 2018 | 2019 | 2020 | 2021 | 2022 |

|---|---|---|---|---|---|

| 予測FCF | 42億3900万 | 42億3900万 | 42億3900万 | 42億3900万 | 42億3900万 |

| 現在価値 | 40億1475万6900 | 38億237万6260 | 36億123万556 | 34億1072万5459 | 32億3029万8083 |

| 有利子負債額258億7850万 | 有利子負債コスト0.03 | 実効税率0.4 | |||

| 株主資本時価1268億6200万 | 株主資本コスト0.06 |

WACC 0.0529 |

|||

| 永久成長率0.01 |

継続価値 997億9930万699 |

企業価値 1178億5868万7957 |

|||

永久成長率をいくつにとるかで大きく変わってしまいますが、1%とすると1178億ドルとなりました。現在の水準よりわずかに少ないですね。