今回は、コミュニケーションアプリ「LINE」を運営するLINE社について調べます。

LINEの歴史は2000年9月、韓国のインターネット企業NHN(現・Naver Corporation)が日本法人として「ハンゲームジャパン」を設立したときにさかのぼります。もちろん、その時はLINEのLの字も存在しません。

2010年には非上場化したライブドアを子会社化しており、この時に参画したメンバーがLINEの開発でのちに大活躍することとなります。

2011年3月11日、日本で東日本大震災がおきます。その時、NHNの取締役会議長であった李海珍氏は出張で東京におり、周囲の日本人を見ていて考えたのが新しいスマートフォン向けコミュニケーションアプリでした。

「日本大地震で家族を探す被災者を見て開発」…急成長する“ネイバーライン”=韓国

「LINE」はわずか3ヶ月後の6月に公開され、利用者数は8ヶ月で2000万人を超えます。その後も成長を続け、2016年7月にニューヨーク証券取引所と東証一部に同時上場を果たします。

全体業績

2011年6月に公開されてから、まだ6年ほどしか経っていない「LINE」ですが、日本、台湾、タイ、インドネシアを中心に1.7億人が利用するアプリに成長しました。

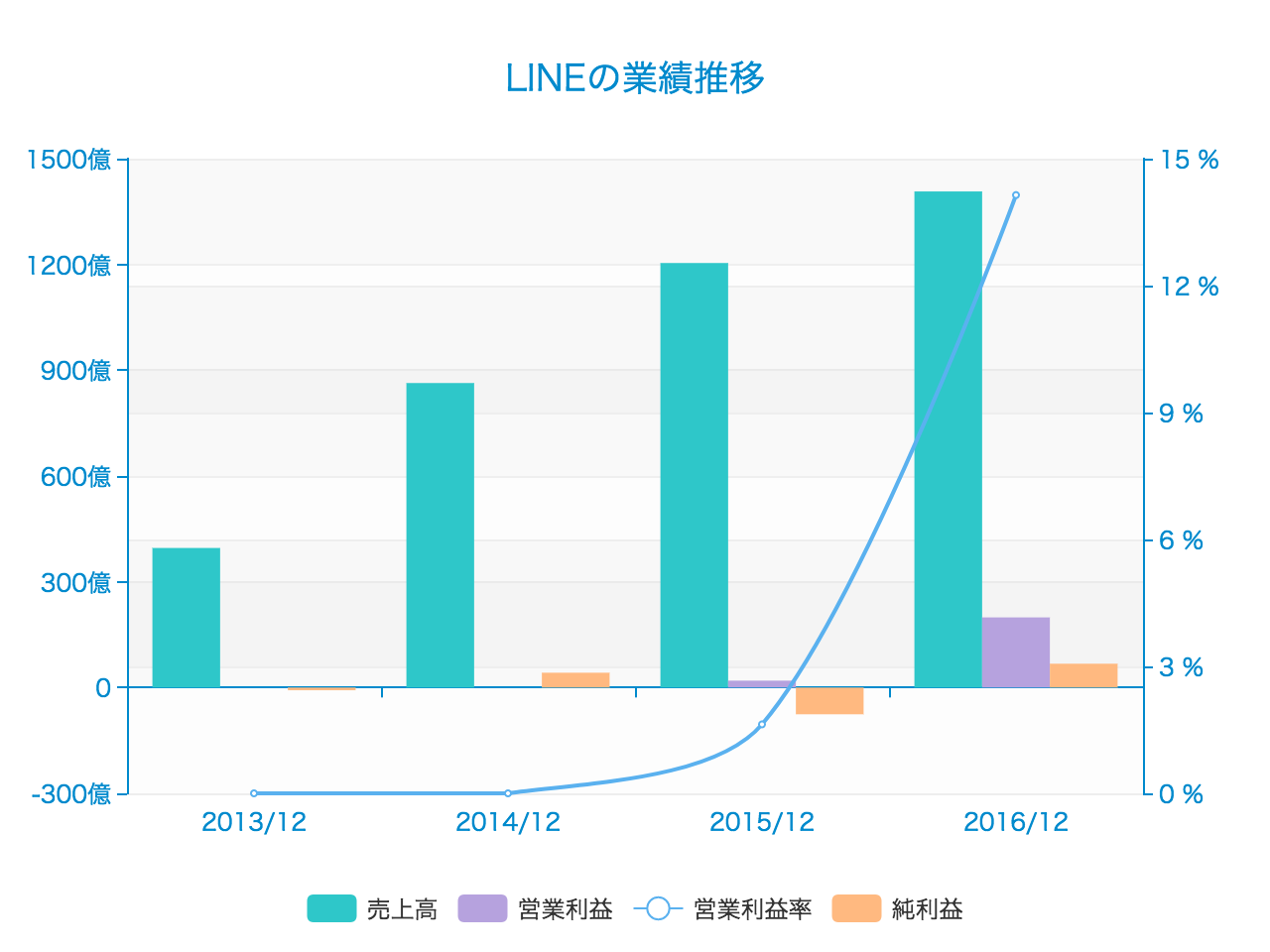

月間利用者数はちょっと伸び悩んでいますね。4年間の損益推移を見てみます。

営業収益は1407億円、営業利益は198億円に達しています。営業利益率は14%と、前年から大きく改善しています。

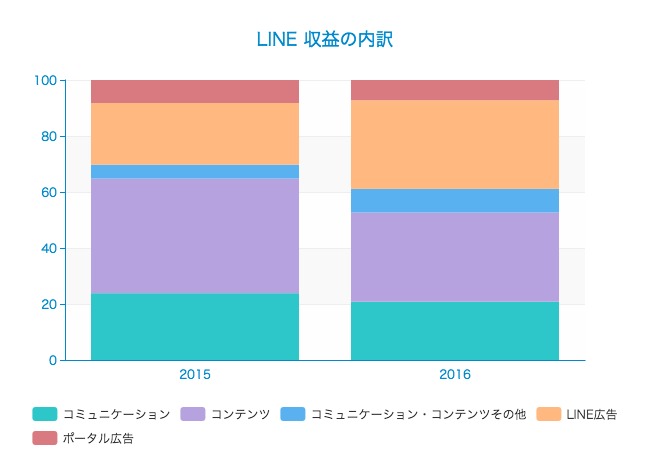

LINEの収益には、次の5つの要素があります。

| コミュニケーション | 主にスタンプや着せ替えなどの課金 |

| コンテンツ | 主にゲームや仮装アイテムの課金 |

| コミュニケーション・コンテンツその他 | LINEバイトやLINE Pay、LINE モバイルなど |

| LINE広告 | LINE公式アカウント、スポンサードスタンプ、タイムライン広告、LINE NEWS広告など |

| ポータル広告 | livedoor及びNaverまとめでの広告 |

5つの収益の内訳をグラフでみてみましょう。

2015年には、売上の約7割がスタンプやゲーム課金からなる「コミュニケーション・コンテンツ」から来ていました。しかし、2016年にはその比率が61.12%へと低下しています。

逆に伸びているのはLINE広告で、割合にして22%から31%、金額にして265億円から445億円へと大きく成長しています。

Facebookなどの場合でも、収益のほとんどは広告であり、それによって高い利益率を実現しています。LINEも今後、広告の比率が上がっていくのかもしれません。

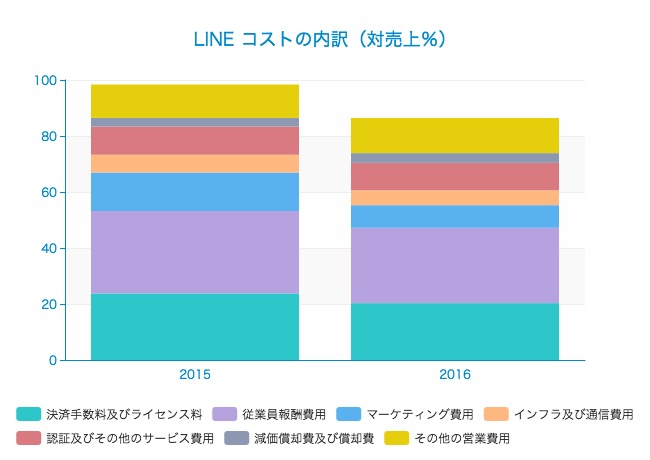

コスト構造は売上成長とともに改善

LINEの2015年の営業利益率はわずか1.63%でしたが、2016年には14%と大きく収益性が改善しています。

何がどのように変わったのでしょうか?ここからはコスト構造を紐解いていきます。

営業費用の対売上比率の内訳です。

ほとんどの営業費用が売上に対して小さくなっています。

「決済手数料及びライセンス料」は23.78%から20.31%、「従業員報酬費用」が29.43%から26.91%、「マーケティング費用」が13.73%から8.07%、「インフラ及び通信費用」が6.38%から5.30%、「認証及びその他のサービス費用」が10.04%から9.82%にまで減少しています。

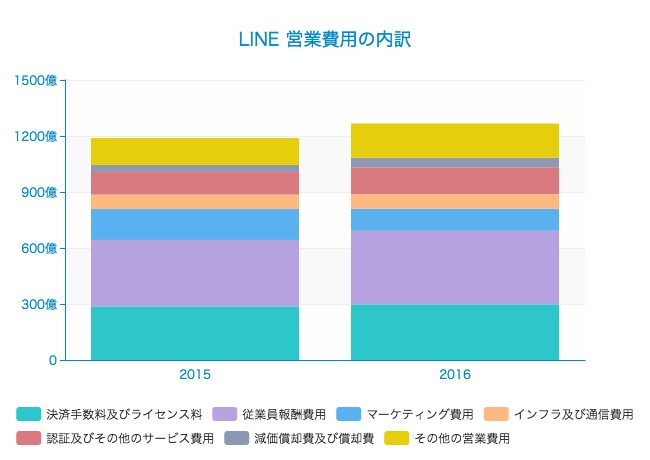

これは費用が抑えられたというよりは、費用があまり増えずに売上が大きくなった、ということに他なりません。絶対額でも見ておきましょう。

営業収益が21%増加したのに対し、営業費用は6.5%しか増加していません。その分だけそっくりそのまま利益率が改善したということがわかります。

上場前後でガラッと変わったバランスシートの中身

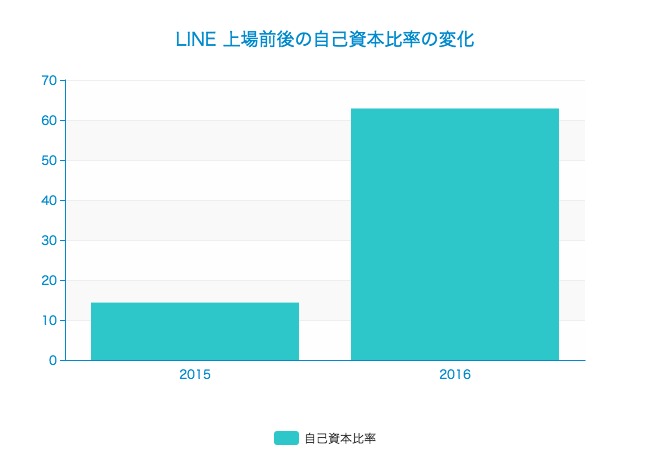

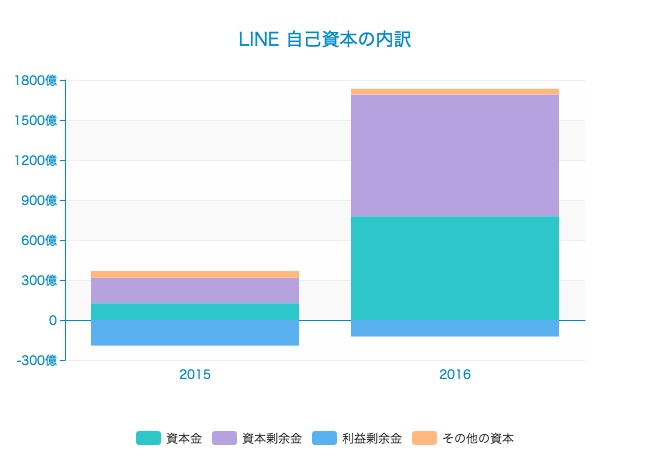

続いて、バランスシートから財政状態について紐解きます。LINEの自己資本比率を見ると、上場前後で次のように大きく変化しています。

インターネット企業で自己資本比率14%というのはかなり低い水準です。どうしてそんなに負債の割合が高かったのでしょうか?

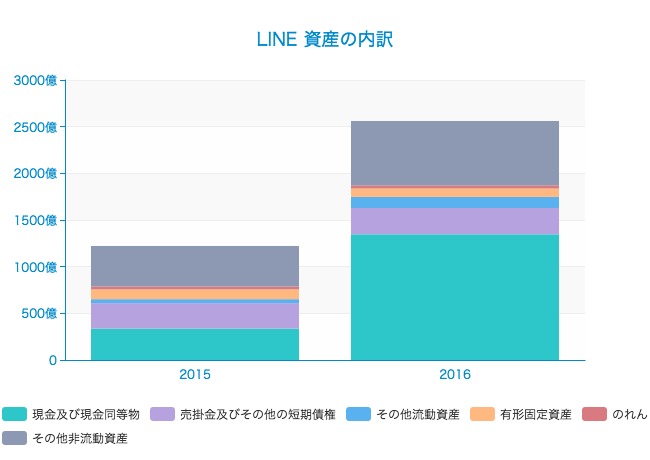

まずは資産の内訳を見てみましょう。

LINEの総資産は2015年末の1221億円から2016年末には2560億円に増加しており、その増加分のほとんどは現預金です。現預金だけで丸々1010億円分が増加しています。

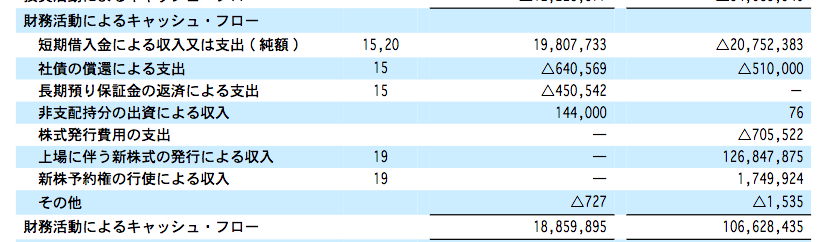

この莫大なキャッシュは、株式上場時に調達した軍資金です。LINEの財務キャッシュフローを見ると、上場によって1268億円もの資金を調達したことがわかります。

時価総額1兆円クラスの上場ともなると、市場から調達する資金も莫大ですね。

自己資本比率の改善は上場による巨額の資金調達のおかげ、ということがわかります。

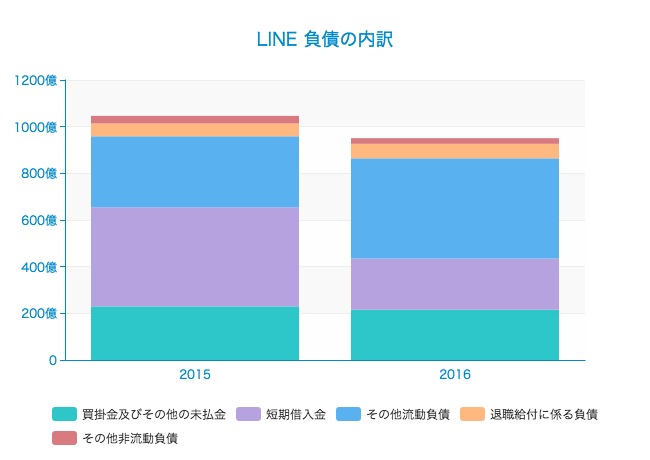

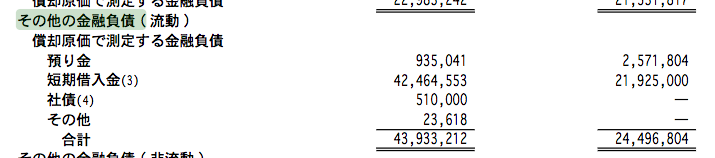

続いて、負債の項目もみます。

買掛金などの流動負債が負債のほとんどを占めています。流動負債とは、1年以内に返済される短期的な負債のことです。

ここで注目すべき点は、2015年末の短期借入金が424億円にも上っているということです。

1年以内に返さなければいけないお金を424億円も借りるとか、どんだけタイトな資金繰りしてんだよ。。という感じがします。

1年以内に1兆円規模の時価総額で上場することを前提として借り入れたということでしょうか。もし上場に失敗すれば返済できなかったのは明らかだと思うので、かなりアグレッシブな借入金だと思います。

もちろん、LINEはサービスとしてものすごい勢いで成長していましたし、親会社も大企業のNaverコーポレーションということで返済の目処は立ちます。というか、親会社からの借入だった可能性もあるような気がします(憶測)。

2015年末のLINEの現預金が336億円だったことを考えると、この借入金がなければLINEは倒産していたのかもしれません。

とはいえ424億円。。続いて、自己資本の内訳です。

利益剰余金は、2016年末時点でマイナス124億円となっていますが、このまま黒字が続けば1、2年でプラスに転じそうです。

あっという間に普及した感のあるLINEですが、2015年の利益剰余金がマイナス192億円であったことを考えると、数百億円規模の莫大な投資を行ったからこそここまで普及したのかもしれません。これは重要な視点だと思います。

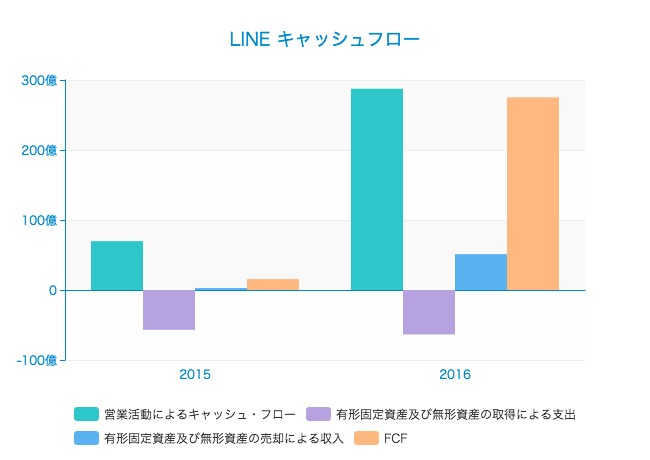

キャッシュフロー状況とFCF倍率

最後に、LINEのキャッシュフロー状況をみてみます。

2016年には事業から275億円ものFCF(フリー・キャッシュフロー)を生み出しています。

LINEの時価総額は現在、8953.59億円ですから、FCF倍率は32.5倍となります。

LINEには1346億円もの現預金がありますが、負債も950億円とそれなりにあるので、あまり見通しを変える要因にはなりません。

つまり、もしLINEが2016年のFCF(275億円)を毎年生み続けるとして、元を取るまでに33年かかるということです。

実際には、LINEが今後もっと成長して、稼ぎ出すFCFが増大すれば、もっと短期で元を取れることになります。

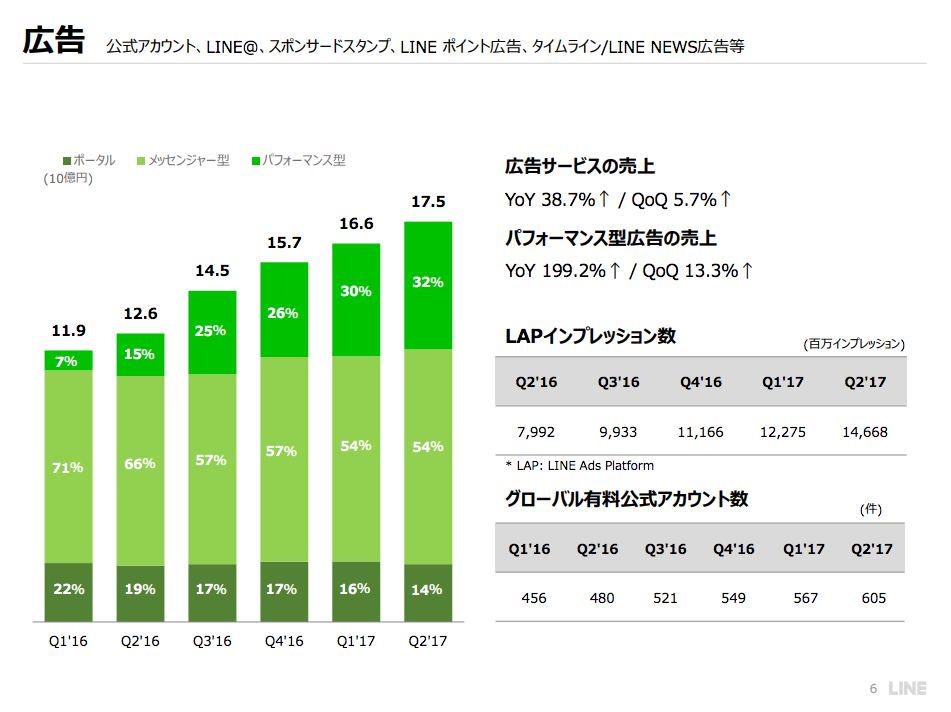

今後の見通し

直近2Qの決算説明資料を見る限り、広告による収益化は順調に推移しているようです。

特に成長しているのは「パフォーマンス型広告」で、FacebookやTwitter、Googleなどが提供しているものと同じ種類の広告ですね。やはり時代の潮流なのでしょうか。

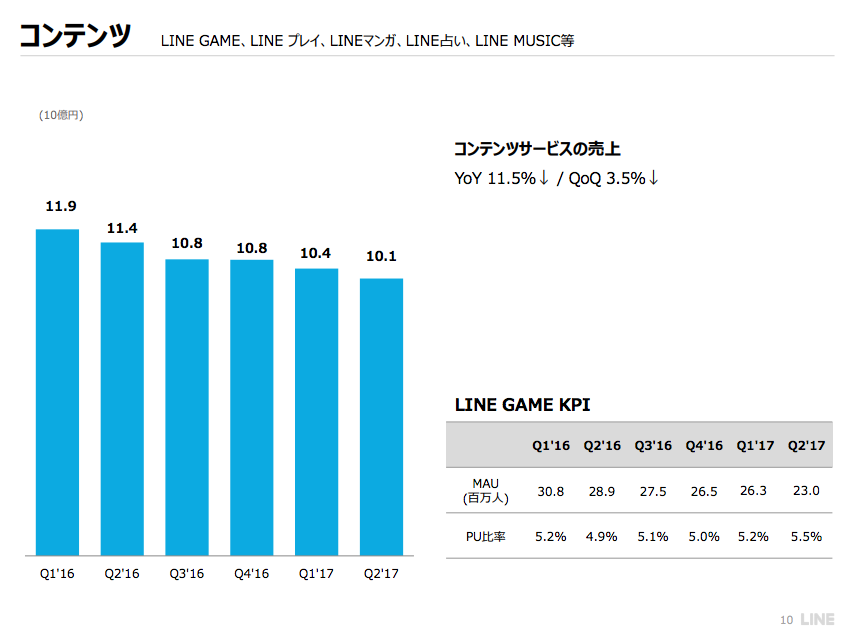

一方、コンテンツ課金による売上はむしろ減少しています。

コンテンツの中でも「LINE マンガ」や「LINE MUSIC」などの売上は増加しているようですが、ゲーム課金で継続してヒットが出ないために減少しているようです。まあこれは仕方のないことという気がします。。

LINEの一番の強みは「日常的に使うユーザーが億単位で存在すること」であり、それを活かせるのは結局のところ広告なのでしょう。

今後のLINEの戦い方は、FacebookやTwitter、Snapchatなどのそれにどんどん近づいていくのではないかと思います。

より多くのユーザーにより強く好まれるアプリを開発し、エンゲージメントの強いユーザーに対して広告を見せていく。

そういう意味で、真に重要なのは、今後も多くのユーザーがLINEを長期的に使い続けてくれるかどうか、ということなのかもしれません。月並みですが。

そう考えるとLINEにとって一番の脅威はやはりFacebookです。FacebookとTwitterがmixiに取って代わった時のように、Facebookメッセンジャーの存在感が今後、さらに強まる可能性は決して無視できません。

また、日常的な友人同士のコミュニケーションはむしろInstagramに押され気味な部分もあると思います。もし、LINEがInstagramに利用頻度などの面で負けてしまうと、広告媒体としての価値も下がってしまいます。

LINEは、利用者の量と質を長期的に維持・拡大していくことができるのでしょうか。引き続き注視していきたいと思います。