少し前のことになりますが、日本の仮想通貨取引所へのハッキングが大きな話題となりました。

また、今まさに西日本では大雨による災害が深刻なものとなっているように、ビジネスは大きなリスクから完全に逃れることはできません。

事業主にとってこれらの様々なリスクを正確に評価し、適切な対応を行うことはとても重要です。

Veriskは1971年に設立された企業で、アメリカのニュージャージー州に本社をおいています。

リスク評価モデル策定、リスク保険、リスク証券の引受、災害の特定、リスク最適化に関するコンサルティングなど、ビジネスリスクに関わる事業を幅広く展開しています。

(会社ホームページ)

もともとVeriskは、自然災害リスクの分析やリスクに対する資産の保険提供を行っていた地域、州そして国の機関が統合される形で誕生しました。

30年間ほどは自然災害リスクへの対応がメインだったのですが、2000年以降、30社ほどの買収を行うことで、新たな領域への進出を積極的に行い、事業の拡大を行っています。

現在、Veriskの主な事業領域は元々の自然災害リスクに加え、エネルギー業界や金融業界、IT業界でのリスクに対してもサービスを提供しています。

(ホームページ)

まず、会社の事業の推移を分析して見ましょう。

Veriskの売上は毎年10%程度の成長率で安定的に拡大しています。2017年には売上が20億ドルを突破。

営業利益率は35%以上という非常に高い水準を維持しています。

このような事業の安定性とその収益性が評価され、2015年にはS&P500に組み込まれました。

この記事では、Veriskのサービスとその財務分析、そして将来の業績について考えてみたいと思います。

リスクの評価・対策サービスで時価総額182億ドル

冒頭で述べたように、Veriskは「リスクを評価し対策を講じる」という、リスク対応に関する一連の流れをサービスとして提供しています。

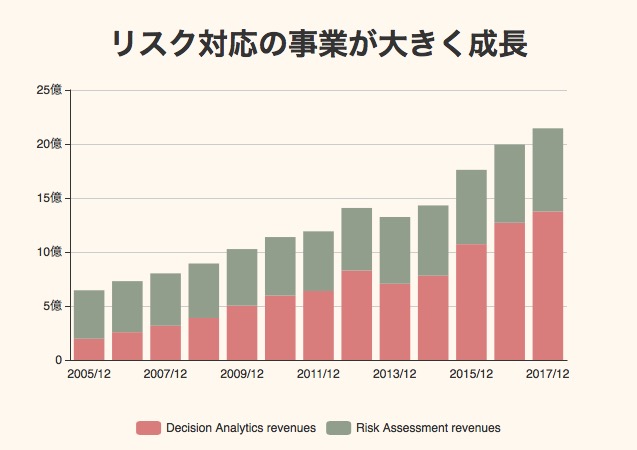

Veriskには大きく分けて2つの事業があります。

1つは、リスクの評価を行う「Risk Assessment」事業。

そしてもう1つがリスク対応への提言を行う「Decision Analytics」事業です。

まずそれぞれの売上高を見ましょう。

上図からもわかる通り、意思決定を手助けする「Decision Analytics事業」が大きく成長しています。

Veriskでは様々な子会社を持ち、それぞれの会社がこの2つの事業を行っているのですが、ここでは特に重要な4つのサービス(子会社)について見ていきたいと思います。

①AER (Atmospheric and Environmental Research)

AERは天候や気候の変動によるリスクに対応するためのリサーチを行い、各ビジネスに対し対抗策の提案を行っています。

(ホームページ)

AERは、特にビジネスの性質上天候に左右されやすい、エネルギー関連業、農業、航空業、製造業などに対し、天候の予測とそれに伴うリスクの変動や売上、需要の予測とこれらの要素への対抗策の提言などを行っています。

また、国民を自然災害から守るため、政府等の公共機関に対してもサービスを提供しています。

AERが天気予報士など他の機関と最も違う点は、その予測に基づいた意思決定の提案が優れているということです。

ビジネスや政府の視点からリスクを評価し、対抗策の分析とシミュレーションを行うことで、より正確かつ有効な手段を提案することができるのです。

②AIR

AIRは地震、洪水などの自然災害及び、テロやサイバー攻撃などの人的災害のリスク分析と事業へのインパクトの試算を行う、分析システムやツールを提供しています。

(ホームページ)

AIRでは自然災害や人的災害など、あまり予測し難いリスクへの対抗策をサービスとして提供しています。

まず、社内のITシステムの脆弱性や資産の集中度合い、地域などの情報から各災害リスクの露出度を試算します。

そして、万一災害が起きた場合、どれだけの被害が出るのかを推定し、被害を最適化するための様々な解決策をサービスとして提供しています。

③Geomni

Geomniは商業施設や住宅などの空撮イメージや地形、構造などから建物の状態(損壊具合や建設状況)を評価しています。

(ホームページ)

Geomniはまず、空撮イメージと住所を組み合わせ、各建物の形状や構造、状態などを判別します。

そして、このデータをパッケージ化し、保険会社や政府、研究者らが損壊状況やリスク、事業や開発計画の評価などの様々な目的に使えるよう、データの提供を行っています。

Geomniはただ損壊状況を顧客へ報告するのではなく、建物の構造を分析し、災害への耐久性なども分析することで、より大きな、他とは異なる価値を提供しています。

さらに、撮影は衛星、航空機、ドローンと人がカメラを使って行っており、常時複数の手段を使うことで、より正確な状態を判別することができています。

④Argus

Argusは銀行を始め、国家財務局、国際金融機関などの金融機関向けに、消費者や顧客の信用度の点数化や金融データの管理などの分析ツールやコンサルティングサービスを提供しています。

(ホームページ)

日本の銀行を含め、多くの金融機関はクレジットカードの支払い記録や預金額など、顧客の過去の行動をもとに信用度の点数化を行っています。

しかし、Argusはそれらのデータに加え、給与の振込記録などのデータからその人の将来の収支予測や犯罪リスクの測定を行い、それらの基づいて信用度の点数化を行っています。

さらに、それぞれのリスク評価をもとに、適正な利子率等を個別に判別することも可能にしています。

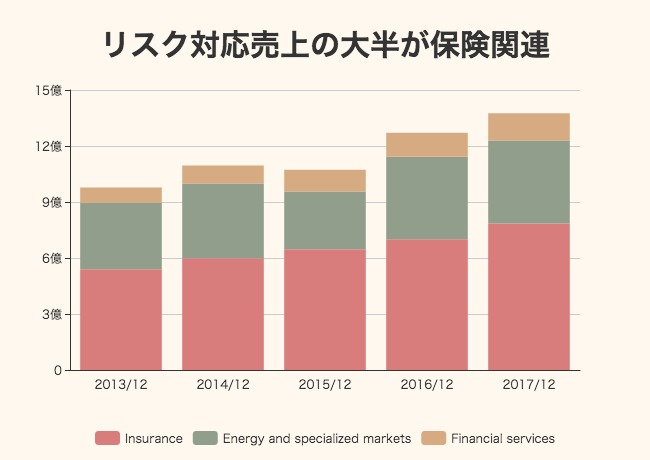

ちなみに、成長のもととなっているリスク対応事業(Risk Assesment)の売上はその多くが保険関連となっています。

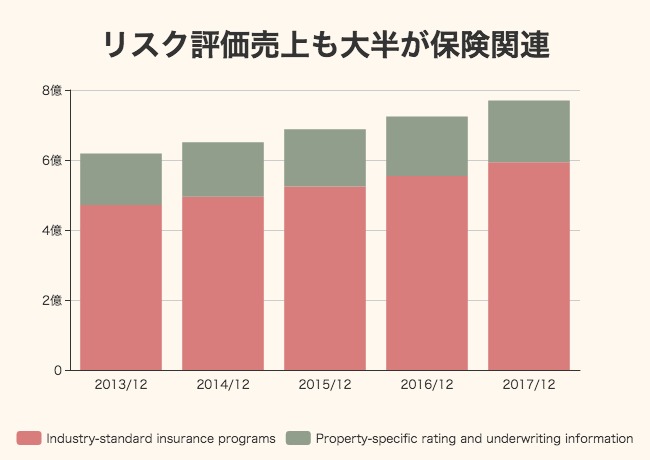

もう一つの事業である「リスク評価(Risk Assesment)」事業でも同じです。

積極的な買収と株主への還元

前述したように、Veriskの売上成長率は毎年10%程度で推移しており、営業利益率も37%程度を維持しています。

ここではその費用構造や貸借対照表の分析等を行いたいと思います。

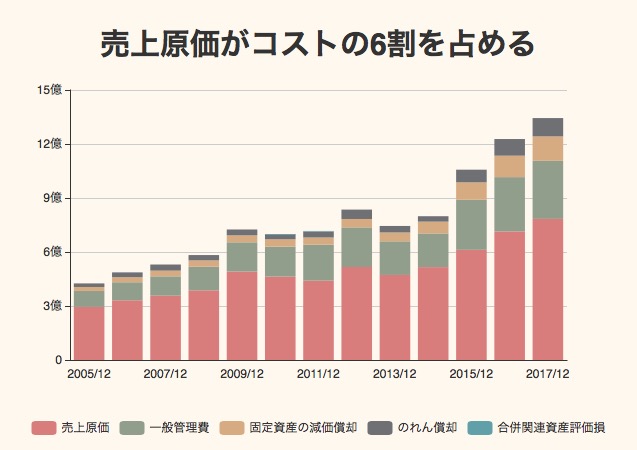

まず、費用について。

売上原価の総コストに占める割合が60%前後と高いのがわかります。

Veriskによると、2016年度から2017年度にかけて増加した売上原価6940万ドルのうち、4530万ドルは買収によるコストの増加です。

そして、既存ビジネスのコスト増2410万ドルのうち、3070万ドルは従業員への報酬となっています。

過去のコスト増加も同様な理由であり、Veriskは売上の増加を報酬として従業員へしっかり還元していると言えます。

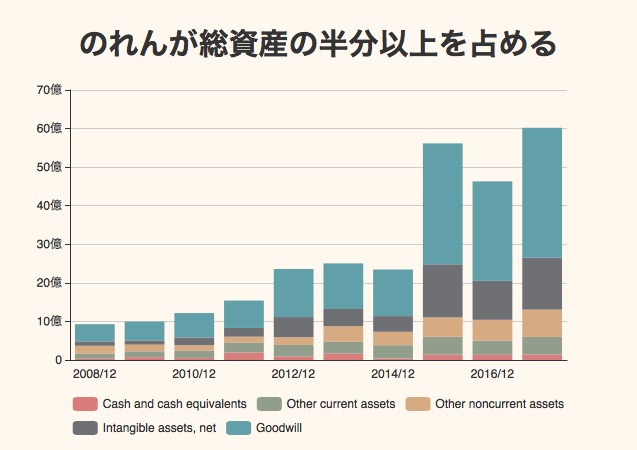

次に資産を見てみます。

Veriskは、より正確な分析、より多種類のリスクの分析、より詳細な将来予測を達成するため、2000年以降30社ほどの企業を買収するなど、積極的に投資を行っています。

そのため、資産に対するのれん額がとても大きくなっており、その一方で現金はとても少なくなっています。

これだけ少ない現金で、買収の原資をどのように調達しているのでしょうか?

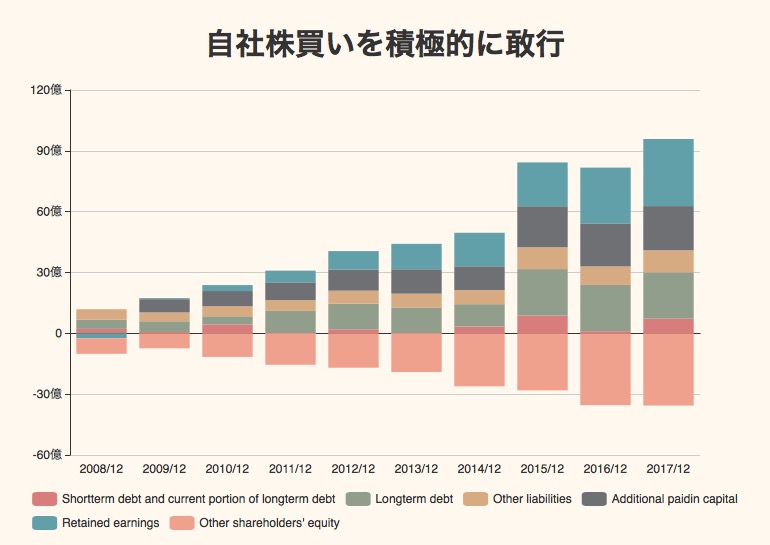

負債・純資産サイドの分析を行います。

内部留保(Retained earnings)と長期借入(Longterm debt)、追加資本(Additional paid in capital)が多いことがわかります。

買収における資金調達を「借入」「株式発行」「自社事業の利益」という三つの調達源をバランスよく活用しているようです。

大きなマイナスとなっている「Other shareholders' equity」ですが、ほとんどが自己株式の買い戻しにより発生しています。

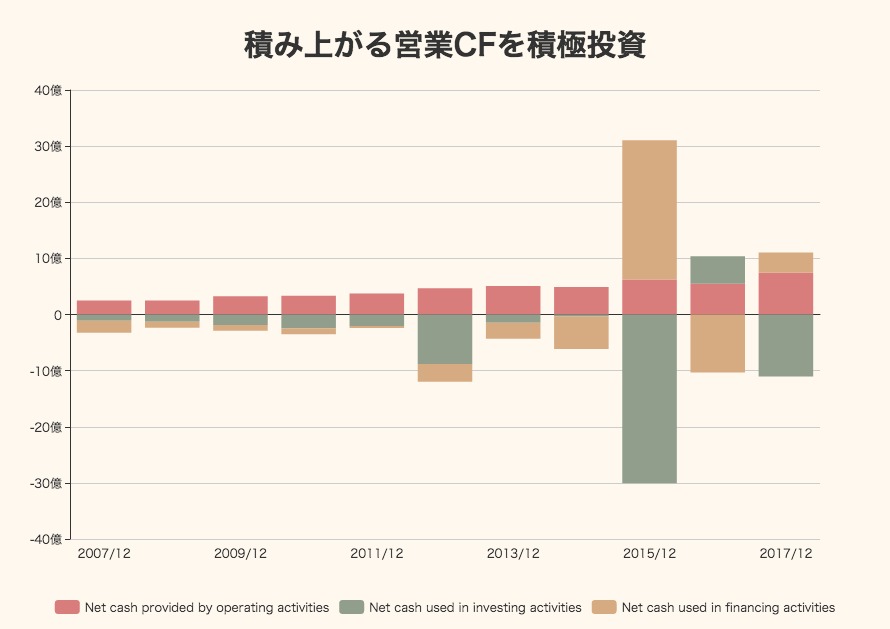

最後にキャッシュフローを見てみます。

Veriskは買収をここ数年加速的に行っていますが、この図からも同様のことが言えます。

営業キャッシュフローは年々、着実に積み上がってきており、2017年には7.4億ドルのキャッシュを生み出しています。

豊富なキャッシュフローを買収や自社株買いに費やしていることから、Veriskの手元現金はとても少なくなっていたことが分かります。

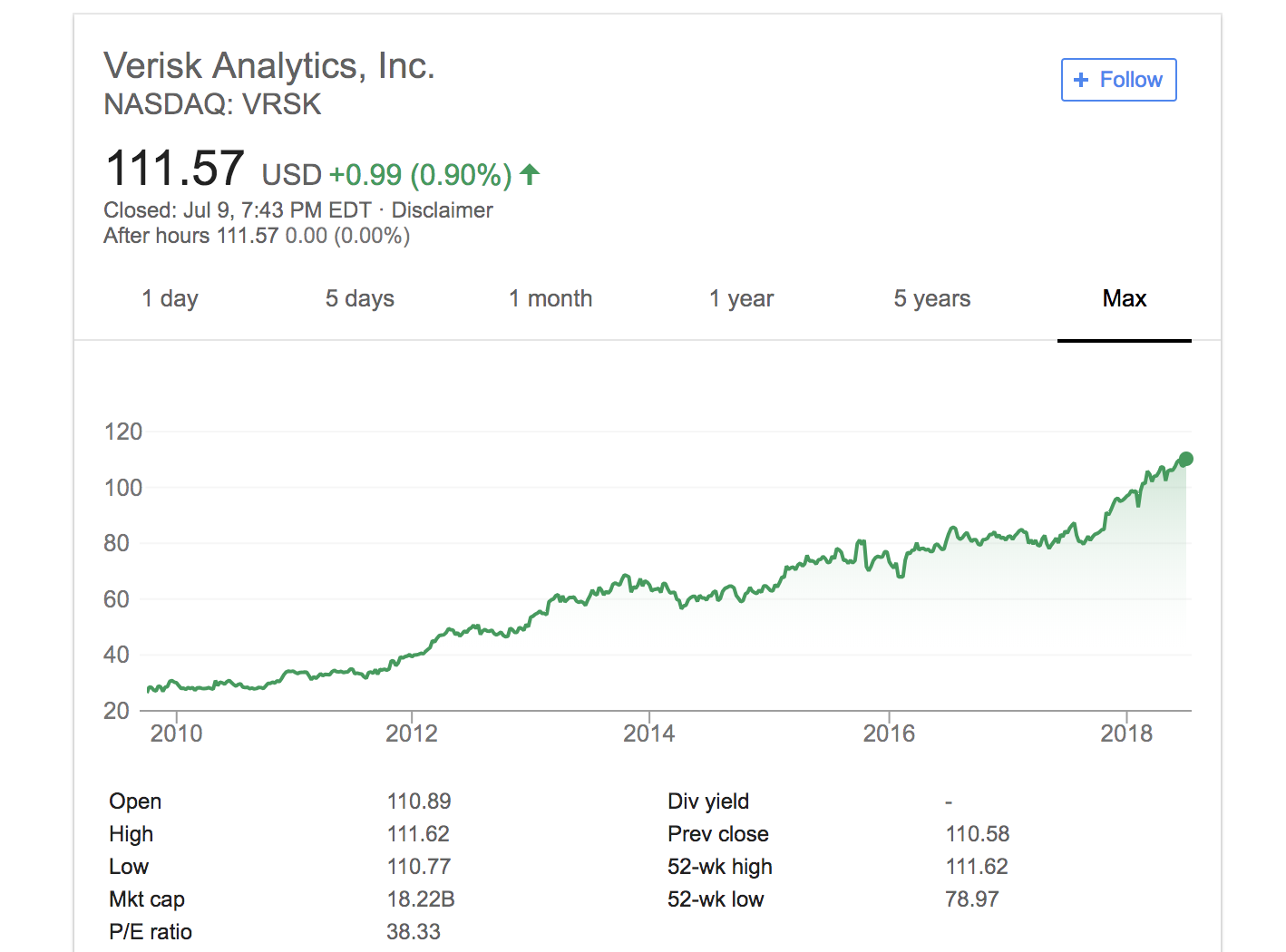

株価は上場以来、右肩上がりの上昇を続けており、時価総額は182億ドルに達しています。借入の合計が30億ドルほどあることを考えると、市場はVeriskに2兆円ほどの企業価値があると判断していることになります。

年間7億ドルもの営業CFを生んでいて、それが今後も拡大していくわけですから、決して馬鹿高い評価ということはありません。

Veriskが今後も成長し、毎年10億ドルのキャッシュフローを生むことができれば、20年程度で回収できる評価額ということになります。

2023年の市場規模は現在の3倍に

それでは、実際の将来性はどうでしょうか。最後に、市場環境をもとにVeriskの未来について考えてみたいと思います。

まず、世界的にこのリスクマネジメントに関する市場は拡大していくと予測されています。

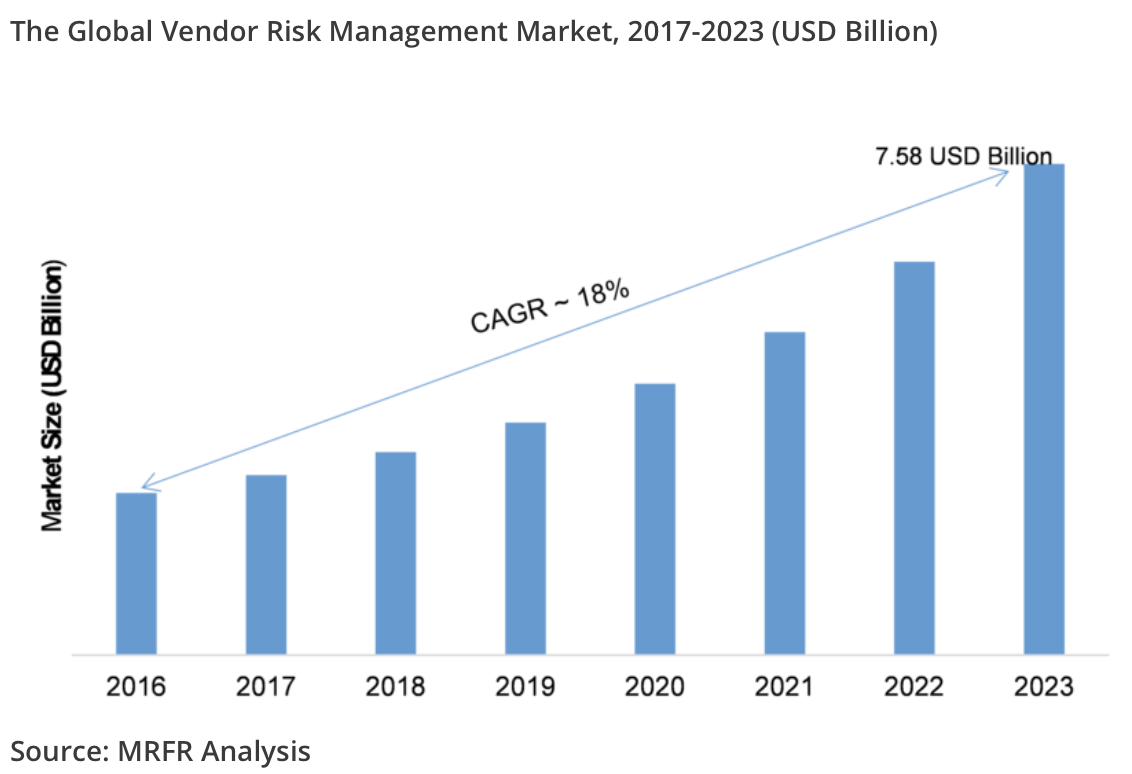

MRFR Analysisの分析によると、2017年に25億ドルだった市場規模は2023年までに76億ドルまで、年平均成長率18%で伸びていきます。

リスク分析市場には、「National Independent Statistical Service」などの統計分析会社や、Deloitteなどのテクノロジー系マネジメントコンサルティング会社などすでに多くの大手企業が参入しています。

今後はさらに競争が激化することが予想されますが、現在の競争下でも営業利益率37%を超えるVeriskの優位性が簡単に揺らぐことは考えにくいといえます。

競争の激しいレッドオーシャンではあるものの、信用や実績が重要な参入の難しい市場でもあり、継続して独自の価値提供を行うことで、確実に利益をあげていくことができそうです。

また、Veriskは海外展開を積極的に行っており、今後の成長マーケットでしっかりその地位を確立することで、今の成長を継続することを目指しています。

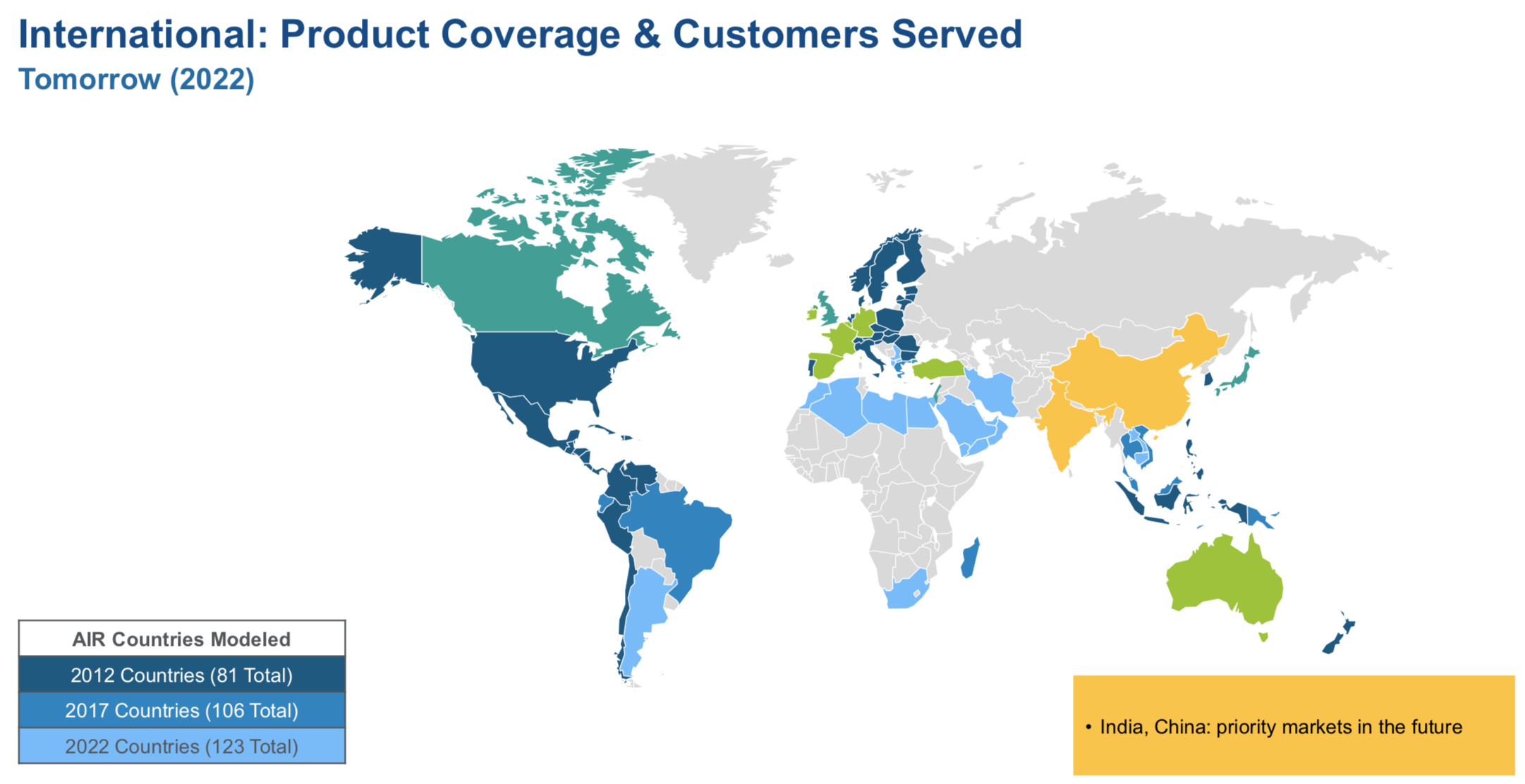

上図の水色で塗られた国々が今後5年以内に進出する国々です。

アフリカの国々や、東南アジアの国々に進出する予定であることがわかります。

そして、Veriskはインドと中国を今後の優先マーケットと位置付けており、今後この2カ国におけるサービスの提供を強化するとしています。

今後これらの新規マーケットや優先マーケットでの優位性を確保するため、さらに現地企業の買収を進めるでしょう。

私は、サービスのローカライズを通じて、ユーザー目線でより正確なリスク分析と予測を継続することで、レッドオーシャンでも揺るぎない地位を継続的に築いていくことができると考えます。