今回は、世界最大のアルコール飲料メーカー、アンハイザー・ブッシュ・インベブの事業数値を追ってみたいと思います。

同社の歴史については過去に調べています。

世界最大のアルコール飲料メーカー「ABインベブ」の歴史

ABインベブは、古くから存在する多くのビールブランドを保有するアルコール・コングロマリットとなっています。

中でも「レッフェ」は1240年、「ヒューガルデン」は1445年からという古さ。

経緯はかなりややこしいですが、本社はベルギーにあり、2016年に南アフリカのSABミラーを買収することで現在の形になりました。

合併する昔までさかのぼっての比較は難しいので、ここ2年間の事業数値をめっちゃ分析する、という方向にしようと思います。

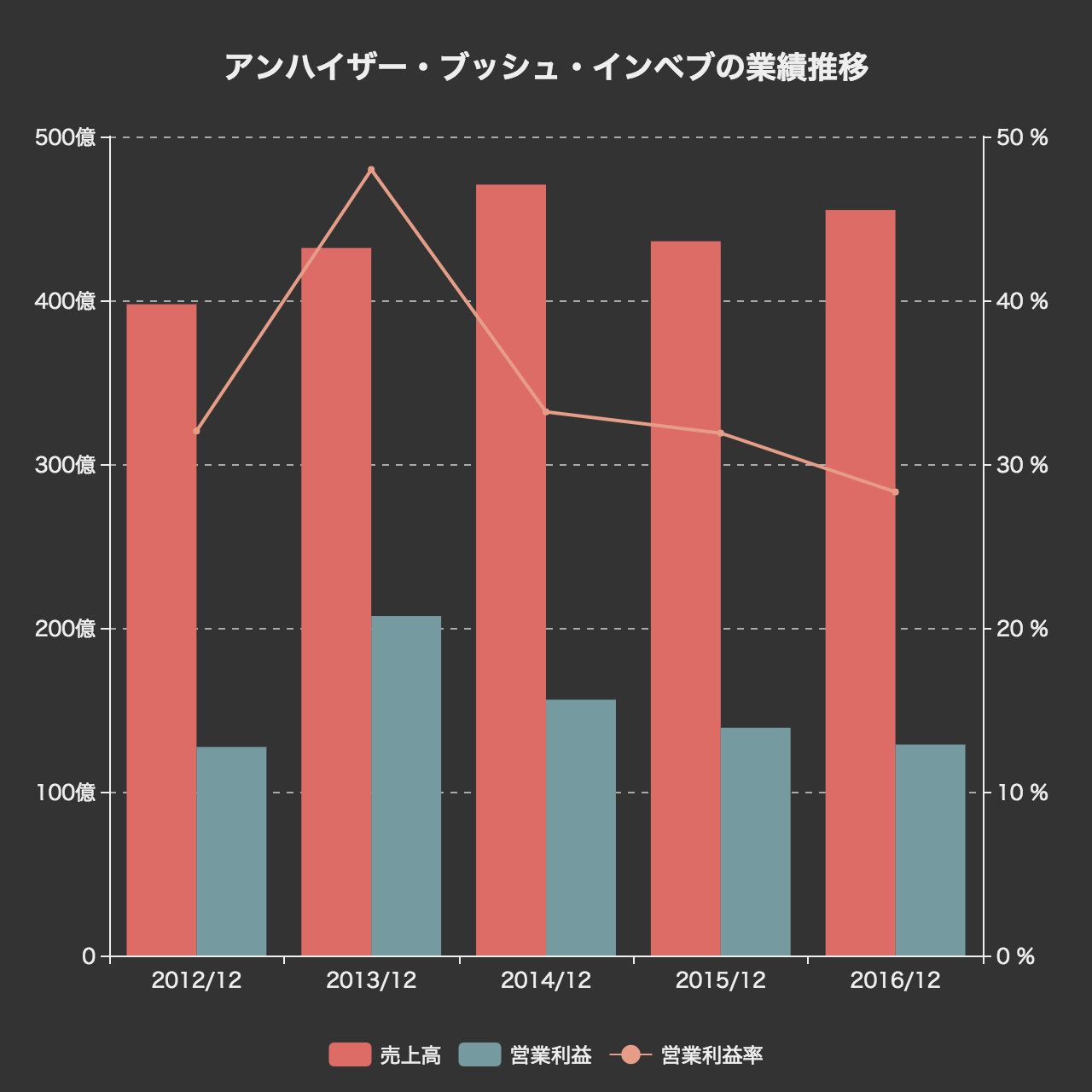

全体の業績

まずは全体の業績を見てみましょう。これは参考数値として5年前までが公開されています。

2016年の売上高は455億ドル、営業利益は128億ドルという規模です。

営業利益率は28%を超えており、かなり高い水準にあると言えます。

コスト構造

次に、コスト構造を調べます。具体的には、売上原価と主な営業費用の対売上比率をみます。

売上原価(Cost of sales)率が39%ちょっと、配送コスト(Distribution expenses)が10%弱、セールス・マーケティング費用が17%、管理費が6%前後となっています。

粗利率は60%とかなり高いですね。

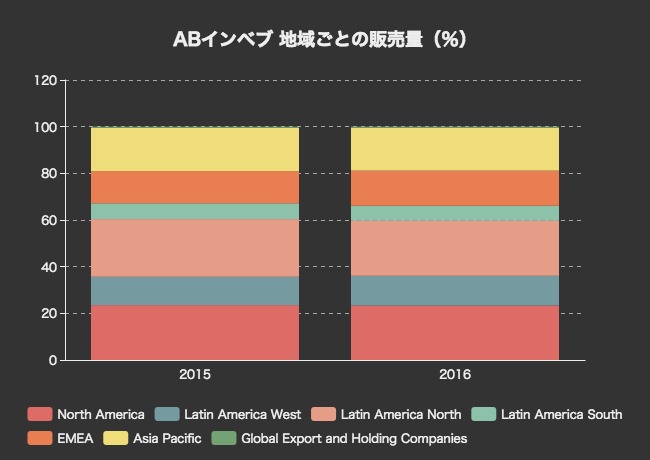

地域ごとの販売量

さて、ABインベブは世界最大のビールメーカーです。同社の製品が世界でどのくらい売れているかを調べてみたいと思います。

まず、地域ごとの販売量をみます。単位はヘクトリットルだそうでよくわかりませんが、単純に地域ごとの比率をみます。

最も大きいのはラテンアメリカ北部で、全体の24%ほどを占めています。ラテンアメリカは西部が13%、南部が6%ほどを占めており、3つ合わせると40%をこえ、かなりの部分を占めています。

北アメリカも23%強を占めているため、アメリカ大陸だけで6割を超えます。

そのほか、EMEA(ヨーロッパ・中東・アフリカ)が15%、アジア太平洋地域が18%となっています。

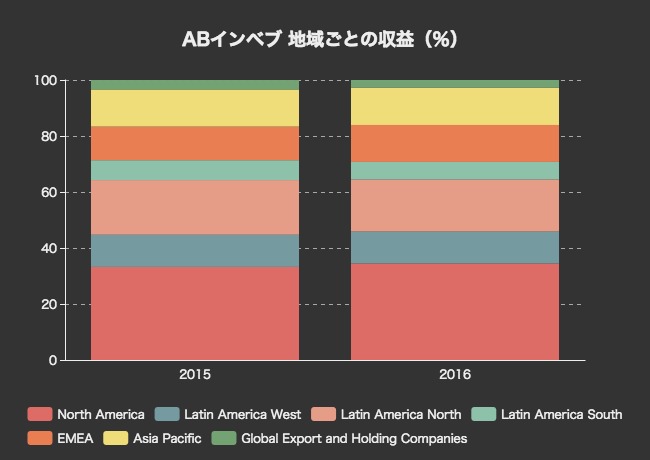

地域ごとの売上高

次に、地域ごとの売上比率をみます。

売上にすると、北アメリカ地域が34.5%と単体では最も大きくなります。

ラテンアメリカは西部が11.4%、北部が18.6%、南部が6.3%で、合計すると36%ほどで、北アメリカよりもわずかに大きいレベル。

EMEAとアジア太平洋地域はそれぞれ13%ずつとなっています。

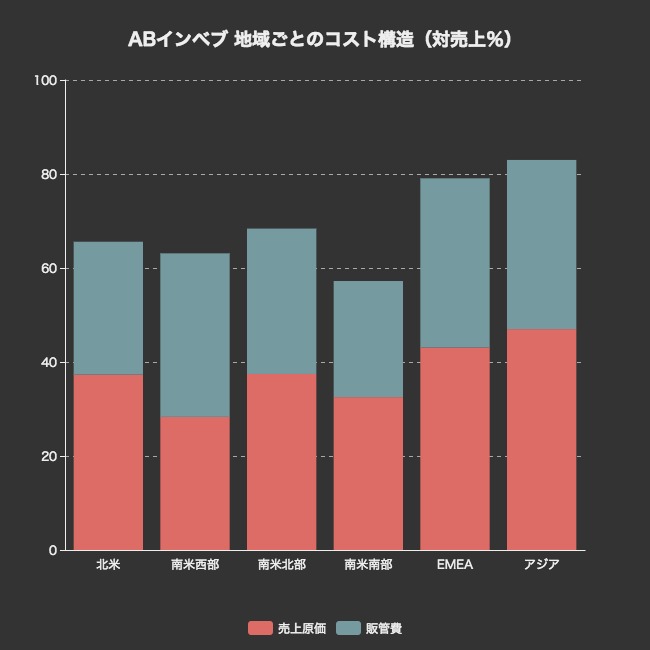

地域ごとのコスト構造

次に、地域ごとの収益性の違いを調べるために、再びコスト構造をみます。今度は地域ごとに2016年の値を比較します。

EMEAとアジアは売上原価率が40%を超えているほか、販管費率も36%とアメリカ大陸と比べてかなり高くなっています。

この二つ(原価と販管費)を引いた値が営業利益率となりますので、アメリカの多くの地域で30%以上の営業利益率を持っている一方、EMEAやアジアでは20%前後になっていることがわかります。

まあそれでも高いですが。。

財政状況

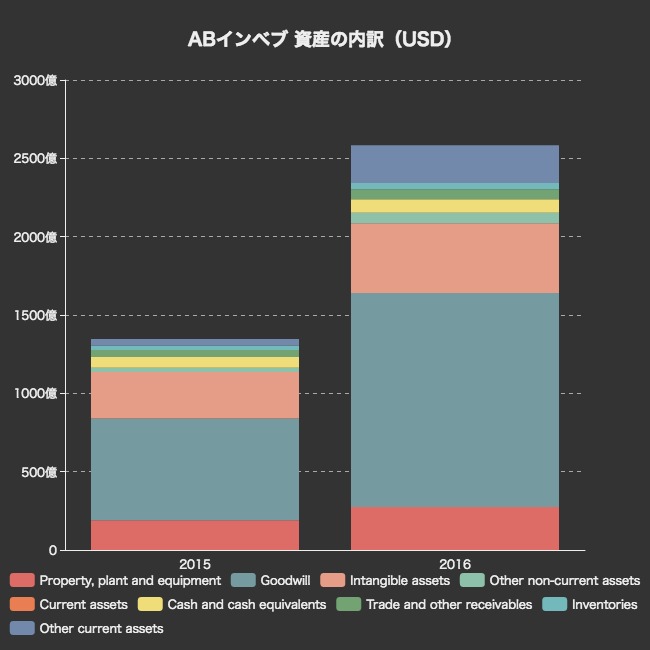

続いて、ABインベブの財政状況をバランスシートからチェックしてみます。

まずは資産の状況をみます。

資産の合計は1346億ドルから2583億ドルへと、1年で2倍近くに増加しています。

その多くはSABミラーの買収に伴うのれん(Goodwill)の増加で、650億ドルから1365億ドルへと大きく増加しています。

保有する現金同等物は85億ドル、固定資産が275億ドルとなっています。

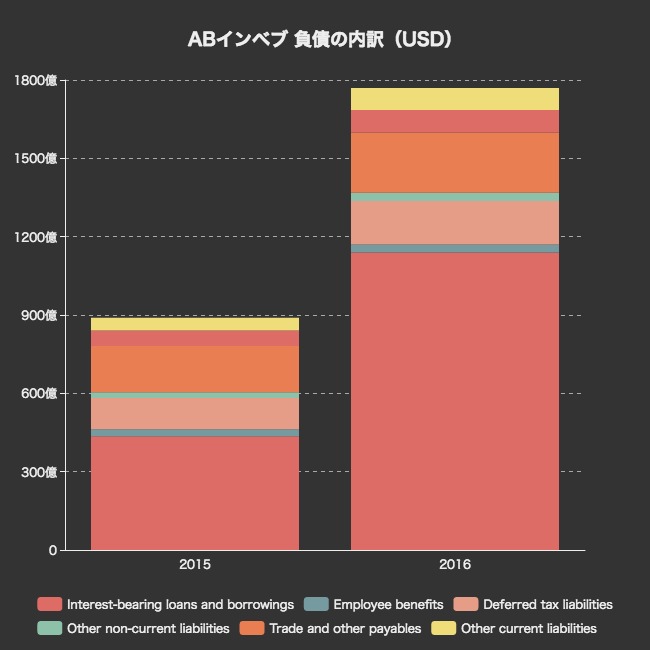

続いて、負債の状況です。

負債の総額も1745億ドルに達しています。

そのほとんどが有利子負債(Interest-bearing loans and borrowings)で、1139億ドルにも達しています。これは巨額ですね。。10兆円以上。

2015年から2016年までで、自己資本比率は34%から31.5%に変化しています。あまり変わらないですね。

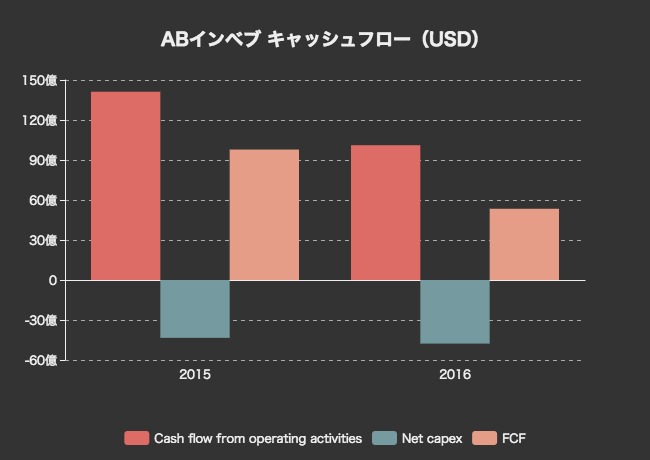

キャッシュフローの分析

最後に、キャッシュフローを分析してみます。2年分しかありませんが。。

営業キャッシュフロー(Cash flow from operating activities)は100億ドル以上、資本支出(Net capex)は50億ドル弱です。

結果としてFCF(フリー・キャッシュフロー)は98億ドル、53億ドルとなっています。

これだけの情報から将来を予測するのは危険ですが、仮に今後、毎年50億ドルのFCFを永遠に生み出す場合で企業価値を試算してみます。

| 年 | 2018 | 2019 | 2020 | 2021 | 2022 |

|---|---|---|---|---|---|

| 予測FCF | 50億 | 50億 | 50億 | 50億 | 50億 |

| 現在価値 | 48億6500万 | 47億3364万5000 | 46億583万6585 | 44億8147万8997 | 43億6047万9064 |

| 割引率 | 0.027 | ||||

| 永久成長率 | 0.0 | ||||

| 継続価値 | 1851億8518万5185 | ||||

| 企業価値 | 2082億3162万4831 | ||||

現在の時価総額は1964億ドルなので、それよりも高い数値となりました。

ただ、1139億ドルもの有利子負債があるので、その分をさらにディスカウントする必要がある気はしなくはありません。

今後、もし安定して100億ドルのFCFを生み出し続けるとしたらどうでしょうか。

| 年 | 2018 | 2019 | 2020 | 2021 | 2022 |

|---|---|---|---|---|---|

| 予測FCF | 100億 | 100億 | 100億 | 100億 | 100億 |

| 現在価値 | 97億3000万 | 94億6729万 | 92億1167万3170 | 89億6295万7994 | 87億2095万8129 |

| 割引率 | 0.027 | ||||

| 永久成長率 | 0.0 | ||||

| 継続価値 | 3703億7037万370 | ||||

| 企業価値 | 4164億6324万9663 | ||||

すると、企業価値は4164億ドルという値に。これなら有利子負債を考えても安い感じがします。

ただ、合併直後ということで予測がなかなかできないですね。利益率は高そうだし、バドワイザーは世界中で売れ続けるであろうから、そんなに間違いにはならない気がしますが。

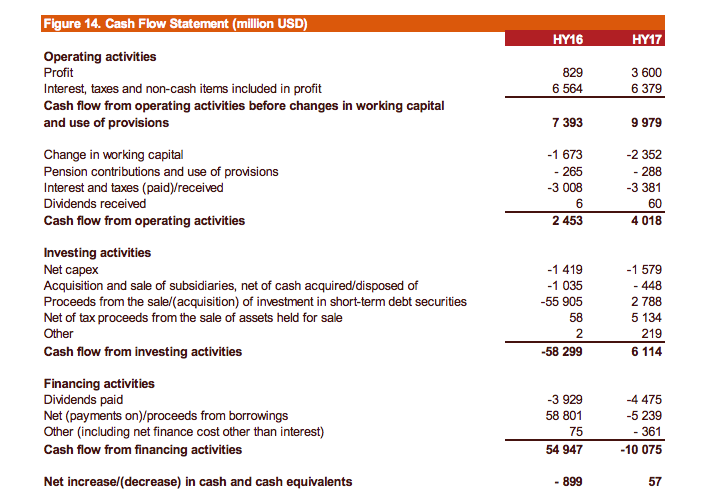

直近の半期のキャッシュフローをみてみましょう。

半年間の営業キャッシュフローは40億ドル、資本支出が16億ドルほどなのでざっと24億ドルほどのFCFですね。

このペースだと、年間FCFは50億ドル程度に収まりそうです。そう考えると、一つ目のケースの方が現実的かもしれませんね。