2011年から圧倒的な伸びで増え続けているインバウンド(訪日外国人客)。2017年には年間訪日客数は2800万人を超え、その勢いは留まることを知りません。

ニュースなどでも大きく報道されていた「爆買い」は一時よりも落ち着いた傾向にあるものの、インバウンドによる消費額は今だ高い水準を保っています。

その消費によって大きく影響を受け、業績が良化した日本企業は少なくありません。白物家電、なかでも美容健康機器に強みを持つヤーマン <6630> もその恩恵を受けた一社だと言えるでしょう。

今回は美容健康機器、特に「美顔器」においてシェアを高めているヤーマンをチェックしていきます。

ヤーマンの基本情報

まずはヤーマンの基本的な情報・沿革に関してです。

1978年 ヤーマンリミテッド株式会社として設立(後に現在の社名に変更)

1985年 「体内脂肪重量計」(足で測定できる体脂肪計)を開発、美容健康関連事業の確立に貢献

1992年 「身体インピーダンス測定用プローブ」(手で測定できる体脂肪計)を開発

2003年 「体内構成測定装置」(骨量計)を開発

2009年 JASDAQ証券取引所に上場

2011年 東証第二部に市場変更

2012年 東証第一部に市場変更

事業に関しては上記沿革にもあるような「美容健康機器の研究開発・製造・輸出入販売」に加え、「化粧品の輸入販売」「生活雑貨の販売」「先端電子機器の輸入販売」が主な内容となっています。

事業内容のページをチェックしてみると、やはり主たるところは美容健康関連事業にあるようです。同ページを見ても分かる通り、この事業はさらに細分化(セグメント化)されているのですが、面白いところは「販売チャネル」によってそれが区分されているというところです。

「通信販売」「店舗販売」「直接販売」とそれぞれのチャネルがあり、それぞれの特性を活かした販売戦略の展開を自社の強みの一つにも挙げています。

とは言え、販売チャネルだけでは実際にどんな商品・サービスを扱っているか掴みにくいので製品情報を詳しく見てみると、美顔器、家庭用脱毛器、水素水ボトル、スタイリング製品...などが各ブランドの主力製品となっていました。

中でも美顔器ブランド「RF Beaute」の『フォトPLUS』はかなりの人気製品のようです。

販売戦略に強み、と前述しましたが各ブランドのサイトはそれぞれ非常に凝った構成で、ブランドごとで異なったPR戦略をとっており、確かに訴求性は高そうだと感じました。

それでは次に、同社の業績の推移を見ていきましょう。

業績の推移

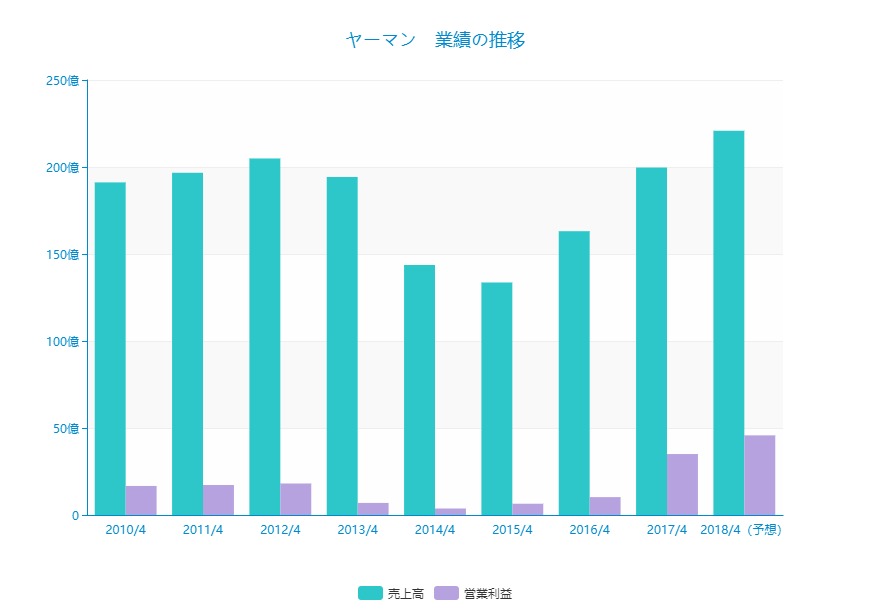

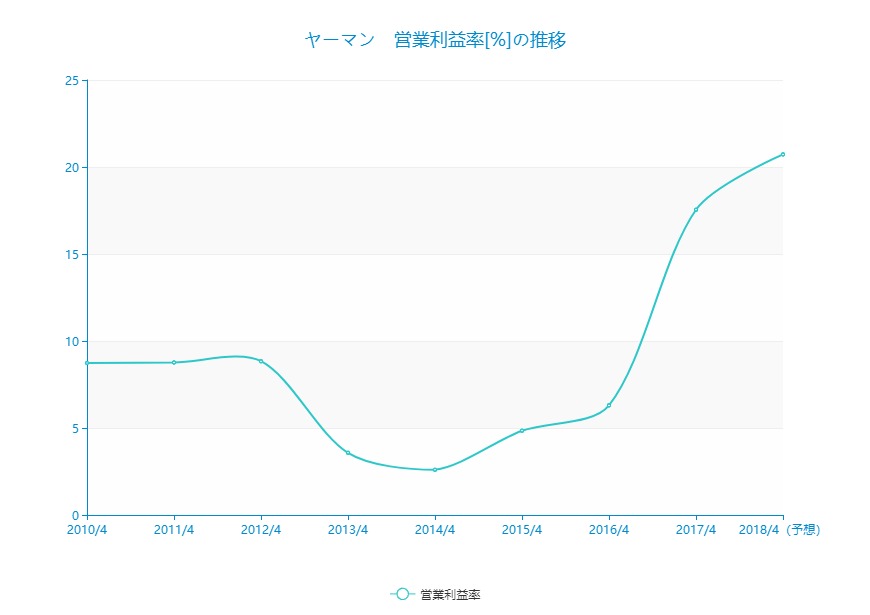

業績は2014年4月期、2015年4月期に落ち込んだ後復活を遂げたかたちになっていますが、その推移の中で目を見張るべきは営業利益率の改善です。

2012年4月期と2017年4月期においては、売上高にはほぼ違いがないものの、営業利益率は前者が8.8%、後者が17.6%と二倍近くになっていることが分かります。

決算短信や事業報告書を遡ってみると、直近における原価低減、コスト削減、効率的な経費支出が功を奏したのがその理由とのことです。

直近2018年4月期第二四半期の「プロダクト別」の売上構成においては、やはり「RF Beatue」シリーズはじめとした自社製品がそのけん引役となっています。

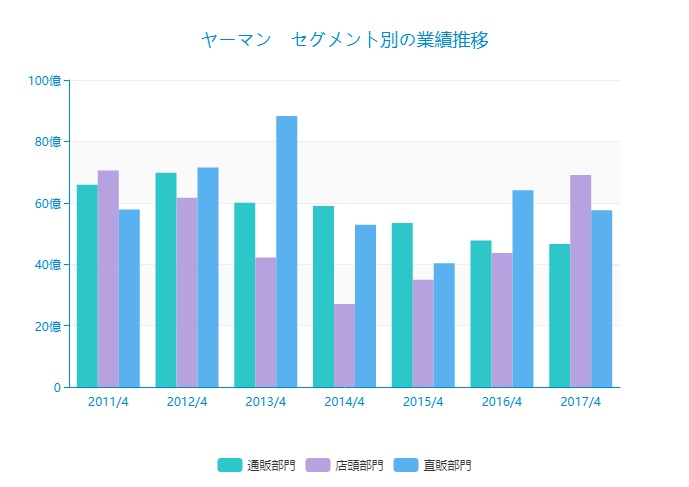

次に、事業チャネルによって区分されたそれぞれのセグメントの業績をチェックしてみます。

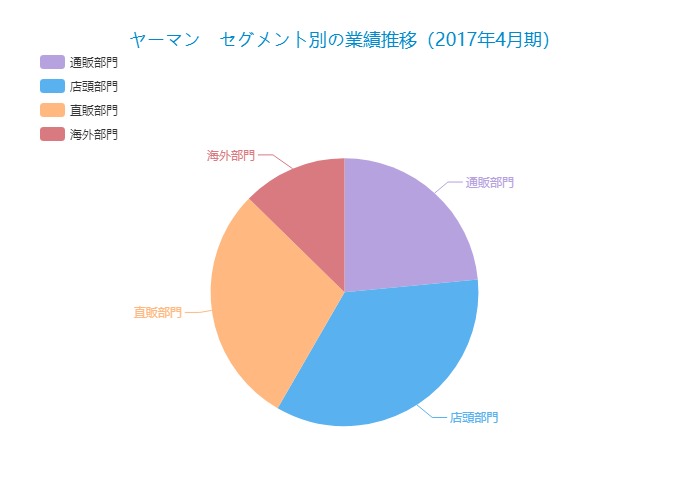

2017年4月期における各セグメントの割合は以下の通りでした。

海外部門での売上が短信に記録されているのは2017年4月期から(これまではその数字が小さかったため)でしたが、各セグメントにおける業績の推移を確認すると「店頭部門」が全体の業績にあわせて大きく伸びてきていることが分かります。

対して通販はやや減少傾向、直販は年によってブレが大きいことが見て取れます。

店頭部門の伸びが大きいことに関しては、家電量販店はじめとした免税店での伸びが好調だったことが一因です。

2017年の11月11日の中国「独身の日」に中国ECサイトでの売上好調、また海外向けの美顔器の販売も好調となっており、国内はもちろんやはり海外・インバウンド需要というのは根強いことが観測されます。

バランスシート・キャッシュフロー

次に財政状況、キャッシュフローについてもチェックしてみましょう。

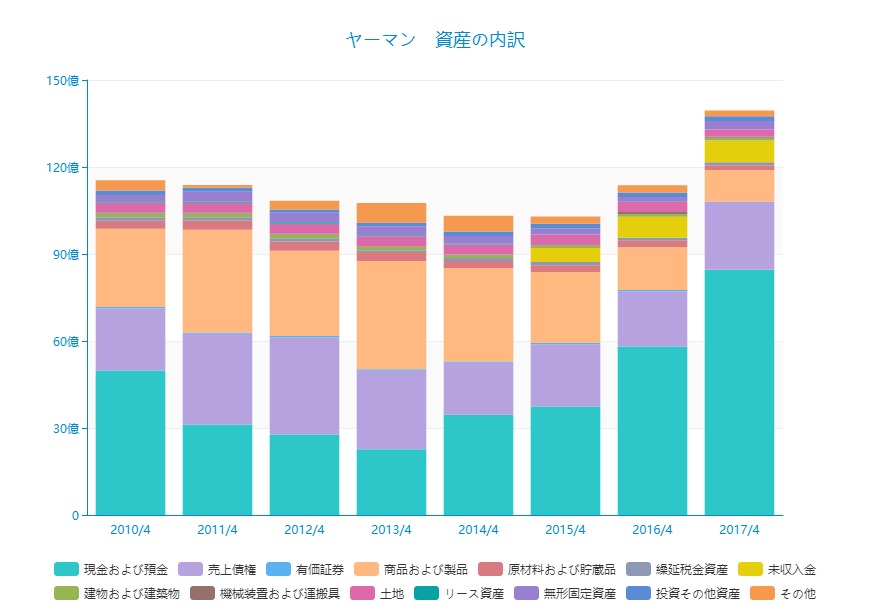

■資産の部

「商品および製品」の割合が減少、「現金および預金」の割合が大きく増加していることが分かります。

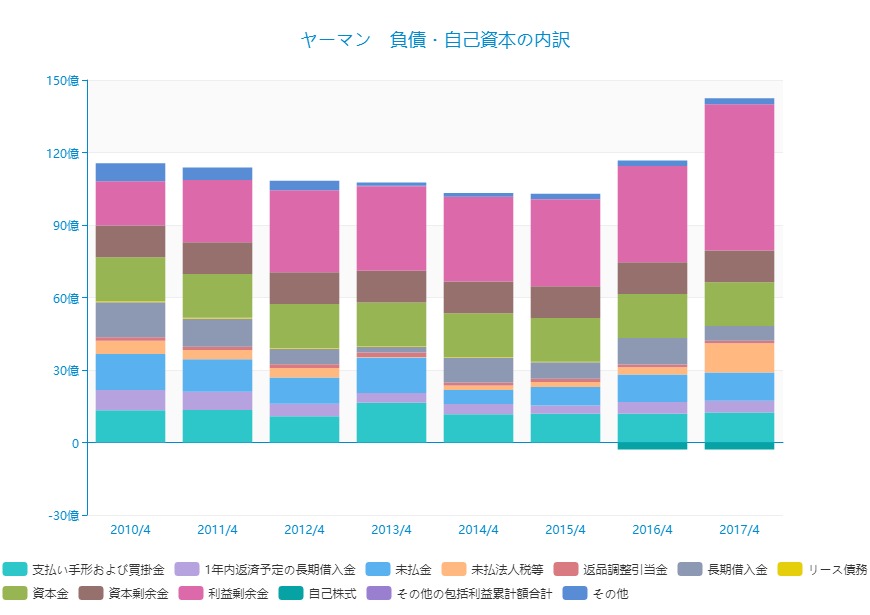

■負債・自己資本の部

業績の伸びとともに利益剰余金が積み重なっています。

また、2016年度・2017年度には自社株買いを実施しており、投資家に対する施策もきっちりととっていることが確認できますね。(2017年11月には株式分割も発表しています)

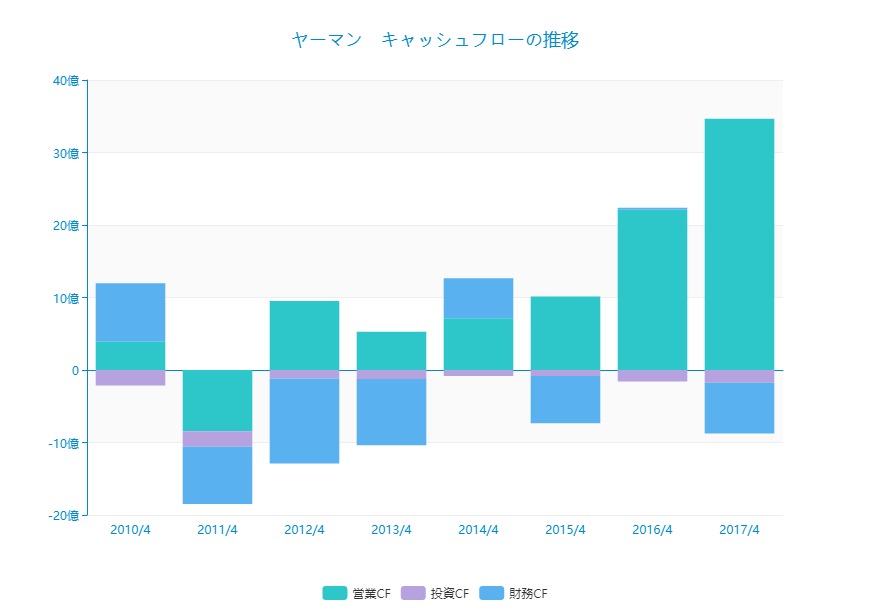

■キャッシュフローの推移

やはりこちらも、利益の増加とともに営業キャッシュフローに大きな好影響が出ているようです。

財務キャッシュフローに関してはプラスの年度は長期借入金を借り入れ、マイナスの年度はそれの返済にあたっています。

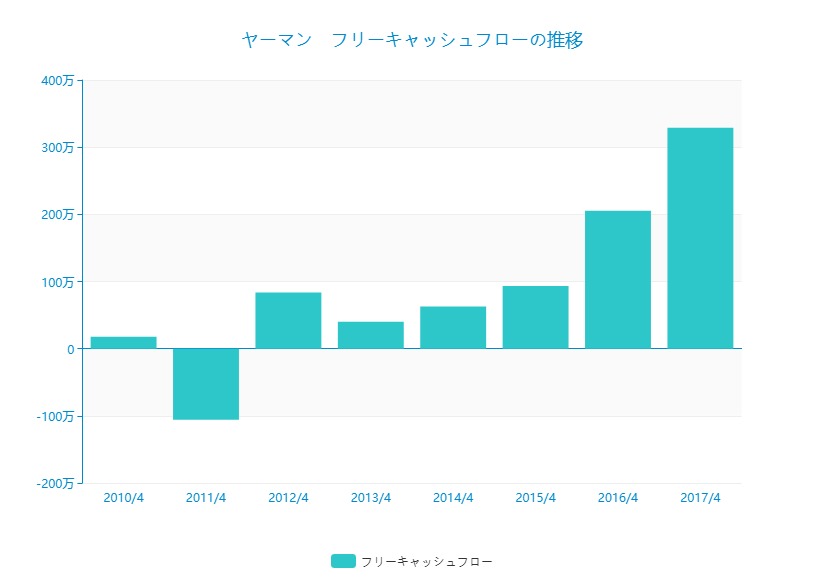

■フリーキャッシュフローの推移

フリーキャッシュフローは上記のような推移となっていました。

まとめ・これからの展望

業績がかなり波に乗ってきていると言えるヤーマンですが、これからの展望はどのようになっているのでしょうか。

直近の決算補足説明資料では、

・更なる利益改善の追求

・広告投資による認知

・販売拡大 ・新たな販売チャネル拡大

に力を入れていくとありました。

「インバウンド」「美容品」というとニーズは必ずある分野と言えますが、それだけにどう市場のシェアをとっていくのかは課題であると言えそうです。

ここのところの利益の積み重ねを広告投資に使うことで更なる販売促進が出来るかに注目です。

最近の物販というとどうしてもECが頭に浮かびがちなのですが、上記でも触れたようにヤーマンのEC比率は意外にも高くなく、直近で見ても店舗販売が最大となっています。中国「独身の日」のEC販売が成功したことも踏まえ、これからの取り組みの三点目にある「新たな販路拡大」が上手くいくことに期待したいですね。