ヨンドシーホールディングスは、ジュエリーブランド「4℃」を中心としたグローバルファッション創造企業。

1950年創業の「十和織物株式会社」が前身で、設立時は繊維製品の販売が主力事業でした。

業態を世の中の変化に応じて柔軟に変化させてきた優秀な企業だと言えます。

ちなみに4℃ブランドが誕生したのは1972年で、ブランドの歴史は40年以上です。

1.概要

1-1.概要

株式会社ヨンドシーホールディングス(8008)は、東京証券取引所第一部に上場する企業です。

事業内容は、ジュエリーを中心とするブランド事業とアパレル・バッグを中心とした企画・製造・卸売事業 小売事業です。

17/2期の売上高498億円、営業利益65億円の高収益企業です。 連結従業員数は1,862人。主要事業は以下の3つです。

①エフ・ディ・シィ・プロダクツグループ

主力のジュエリービジネスでは、19歳の誕生日にプレゼントされると、幸せな人生を送ることができるという伝説を生んだ「4℃」が有名です。

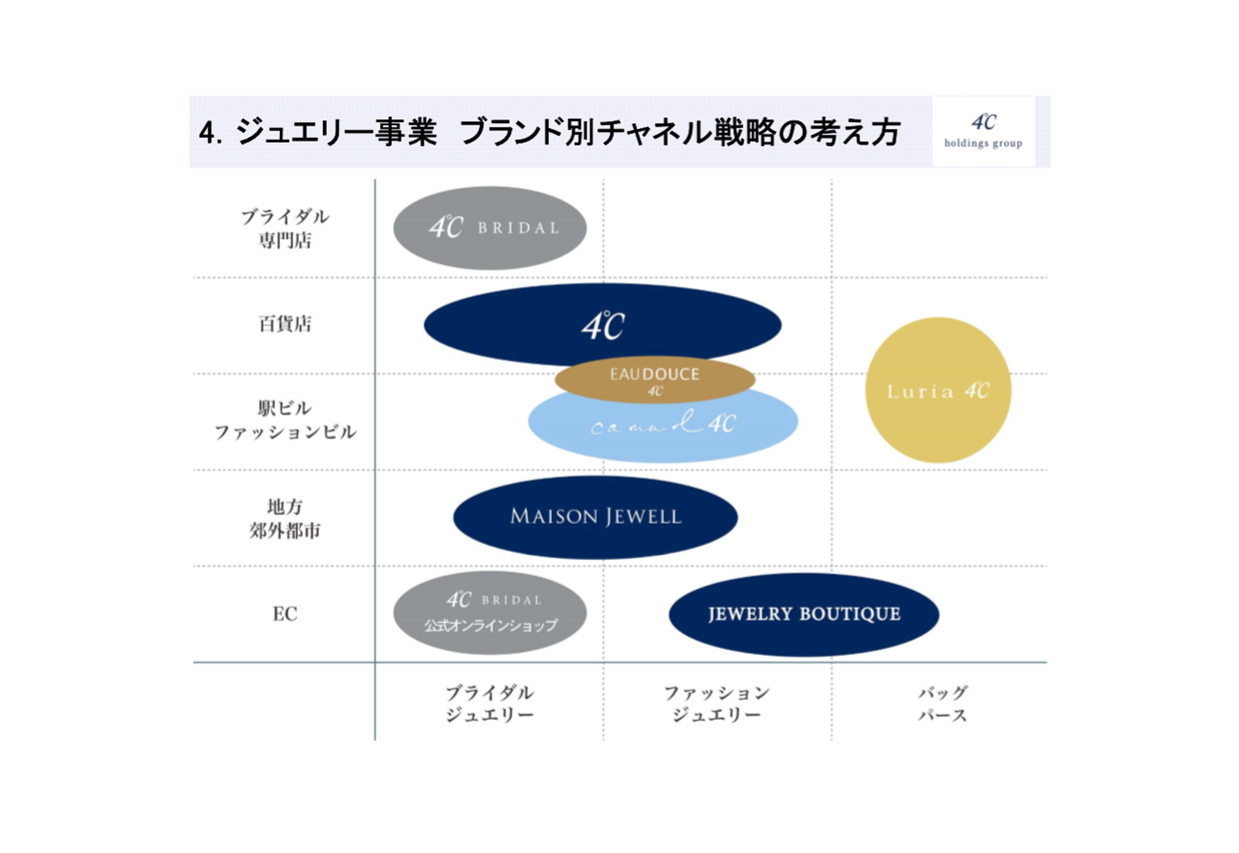

その他にはブライダルリング専門店の「4℃BRIDAL」、クラシカルテイストの「EAUDOUCE4℃」、普段使いしやすいアイテムを幅広く展開する「canal 4℃」等などのブランドがあります。

商品企画・デザインから製造・販売までを一貫して手がけるSPA事業を強みに、販売チャネルの多様化と海外展開を進めることにより、「オンリーワンブランド創造企業」として国内No.1を目指しています。

②アスティグループ

アスティグループは、企画機能と生産機能を併せ持つアパレル及びバッグメーカーです。

地方マーケットを基盤としたホールセール、企画・生産機能を持つ子会社グループなどで構成されています。

衣料品やバッグを通してエンドユーザーの生活・文化に貢献し、存在価値を認められる企業グループを目指しています。

③(株)アージュ

総合衣料専門店「パレット」のチェーン展開を行なっているデイリーファッション事業を中核に事業展開しています。

「4℃」ジュエリー・バッグの販売代行事業も行っております。

コア事業である「パレット」の本部機能を強化するとともに、「パレット」の関西地区ドミナント出店を中心に拡大を図っています。

「アージュ」はフランス語で、『時代』という意味です。

1-2.沿革

1950年5月 :繊維製品の販売を目的として資本金200万円にて広島市稲荷町に「十和織物株式会社」を設立

1972年4月 :4℃ブランド誕生

1986年4月

:子会社として「株式会社エフ・ディ・シィ・プロダクツ」設立

2000年3月

:「株式会社アスティ」東証2部に上場

2000年10月

:「株式会社エフ・ディ・シィ・プロダクツ」が東証2部上場

2004年8月

:「株式会社エフ・ディ・シィ・プロダクツ」が東証1部に指定替え

2006年9月

:「株式会社アスティ」・「株式会社エフ・ディ・シィ・プロダクツ」の共同持株会社 「株式会社F&Aアクアホールディングス」へ商号変更、東証1部銘柄へ指定

2013年9月

:「株式会社F&Aアクアホールディングス」を「株式会社ヨンドシーホールディングス」に商号変更

認知度の高い「4°C」の名前に社名が変更されたのは、最近の2013年なのですね。

2.業績推移

2-1.売上高、営業利益

まず、過去5年の売上高、営業利益などの収益性を見てみましょう。

順調に業績を拡大しています。

17/2期には売上高が減少しているように見えますが、子会社の「株式会社三鈴」をライザップを運営する健康コーポレーションに売却した影響を除くと、3.7%の増収です。

営業利益率も5年連続で改善傾向で推移しています。

どういう背景があるのでしょうか?

売上構成比では、ジュエリーの比率が上昇傾向です。

ということは、ジュエリーの利益率が高いということが推察できますね!

実際はどうなのでしょう?

ジュエリーとアパレルの利益率の差はとても大きいことが分かります。

直近の17/2期だとジュエリーは18.0%なのに対して、アパレルは3.0%です。

結果として、売上構成比では33.4%のアパレルですが、利益の構成比ではたったの7.6%になってしまいます。

ヨンドシーホールディングスの利益率改善の背景には、利益率の高いジュエリーの売上構成比の上昇があったということが分かります。

今後も、この傾向が続けば更なる利益率の改善は可能と思います。

2-2.事業環境

同社の主力ジュエリー事業の事業環境の状況を見ていきます。

右肩下がりです。経済環境の悪化や少子高齢化で新たな購買層となるはずの若者層の市場が拡大していないことが背景にあると考えます。

ここ数年は市場の縮小傾向に歯止めがかかっているように見えますが、これはいわゆる訪日外国人による購入である「インバウンド需要」の寄与があったためで日本人自体の購買力が回復しているというわけではなさそうです。

このような厳しい環境下で、増収増益を達成してきたヨンドシーホールディングスは業界内で健闘していると言ってよいと言えると思います。

背景には、市場で進展する2極化に適切に対応してきたという戦略面でヨンドシーホールディングスが優れていたということがあげられます。

リーマンショック後には、市場では高価格商品の売れ行きが鈍化し、需要は2万円以下の低価格商品へとシフトしました。

ただ、2012年からは円安となったことによる景況感の改善や「インバウンド需要」の拡大で高価格商品の需要が回復傾向となりました。

つまり、ここ数年の市場の需要構造は、低価格商品と高価格商品が売れるという2極化市場となっていたのです。

ヨンドシーホールディングスは2極化対応にいち早く取り組んだことで好業績を続けてきたと言えます。

3.バランスシート、キャッシュフロー

3-1.バランスシート

総資産は、600億円程度でこの3年間は同水準で推移しています。

直近3年間は増収決算であったことを考えると(17/3期子会社売却の一時要因を除く)、資産は効率的に使われているとみてよいでしょう。

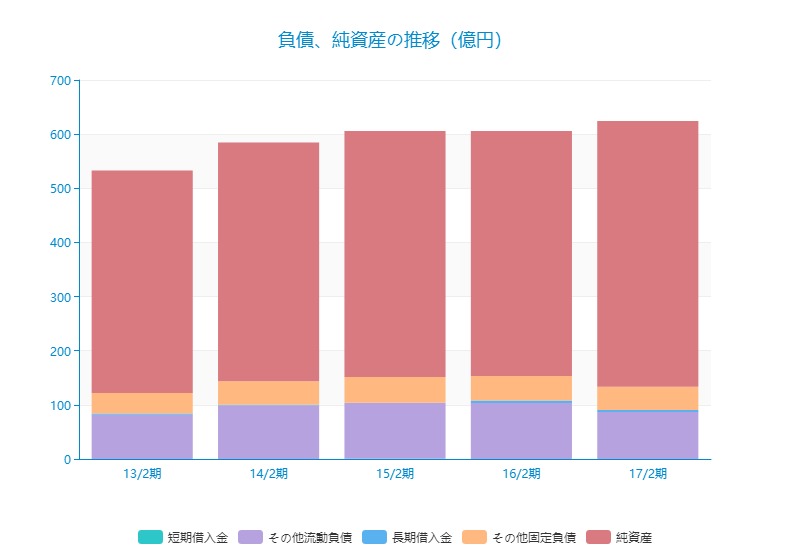

次に、負債・純資産サイドを見ていきます。

自己資本比率は17/2期には78.6%で高水準で、有利子負債も3.8億円でほとんどないと言ってよい水準です。

資金の調達面でも特段問題はなくむしろ優良企業だと言ってもよいと思います。

3-2.キャッシュフロー

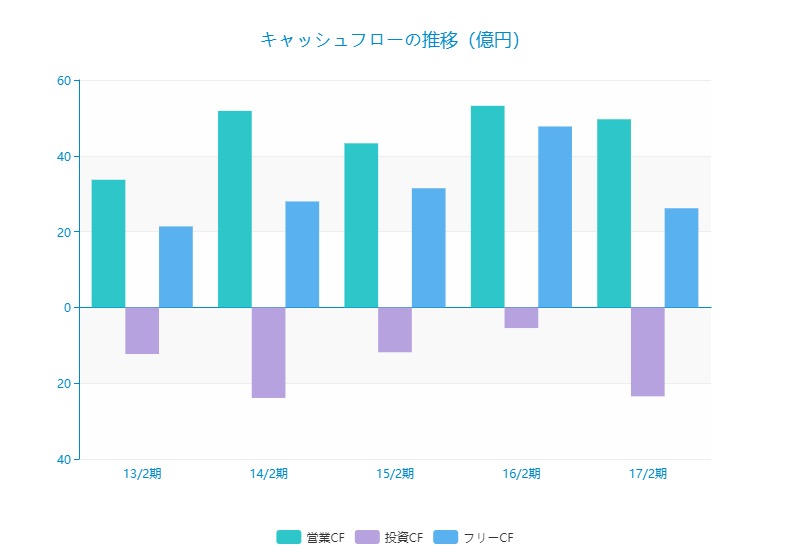

営業CFは、安定的に拡大しています。

その範囲で投資活動を行っている結果、フリーキャッシュフローは安定的にプラスとなっています。

フリーキャッシュフローは主に配当や自己株式の取得に当たられています。

利益率改善と、積極的な株主還元の実施で収益貢献しない現金同等物を積み増すことによるROA(総資産利益率)低下を回避できている状況です。

この状況から、同社のROEは改善していることが予想されます。

では次にROEの推移を見てみましょう。

3-3.ROE(自己資本利益率)

ROEは見事に大きく改善しています。

ROEは3つの要素に分解できます。

ROE (当期純利益/株主資本)= 財務レバレッジ × 資産回転率 × 売上高利益率、ですね。

ヨンドシーホールディングスのROE改善の背景には、2-1.売上高、営業利益の項目で示した通り、利益率の改善が大きく寄与しています。

財務レバレッジや資産回転率は大きくこの期間で変化していません。

ただ、財務レバレッジに関しては自己資本比率78.6%(17/2期)は十分に高いレベルであり、もう少し借り入れを積極的に行うなどして財務レバレッジを高めROEを高める余地はあると考えます。

4.18/3期決算では10年ぶりの減益決算となる見通し

4-1.過去最高益更新は5期連続でストップ、18/2期の会社計画は減益見通し

18/2期3Q(9-11月)決算の公表時に、ヨンドシーホールディングスは18/2期通期業績見通しを下方修正しました。

営業利益予想を従来は68.5億円としていましたが、61.5億円へと引き下げ、前年の65.3億円を下回る見通しとしました。

これにより6期連続で過去最高益を達成するはずの18/2期決算は減益決算となる見通しとなり、最高益更新は5期連続でストップします。

4-2.既存店売上高の苦戦

背景には、ネットによる宝飾品流通の拡大による店舗流通の苦戦があるとみられます。

上のグラフは主力のジュエリー事業の中核会社(株式会社エフ・ディ・シィ・プロダクツ)の既存店売上高の前年同月比の推移ですが、低下傾向で推移していますね。

2016年後半より、100%を下回る月が増えてきています。

18/2期の通期業績予想を下方修正を行った背景には2017年12月の既存店売上高が大きくマイナスになったことがあったとみられます。

なぜ、店舗での販売がこれほど長期的に悪化しているのか?

これは宝飾商品の流通が大きくネットにシフトしていることが理由だとみられます。

実際、宝飾品においても家電などと同じくネットであらかじめ情報を十分に得た後、初めて店舗に来る顧客が増加しているといわれ始めています。

従来は店舗に来て、店員と相談しながら購入する商品を決めていくというケースが多かったため、ヨンドシーホールディングスは店員の接客教育を重視してきました。

この接客能力の高い店員の存在がヨンドシーホールディングスの好業績を支えてきたとも言えます。

しかしながら、顧客があらかじめネットで情報を得て、あらかた購入する商品を決めて来店したのでは、この接客能力の高い店員の出る幕はありません。

実際、2015年からネットオークションなどのサイトに宝飾品の出店が増加しています。

4-3.ネット戦略

当然、ヨンドシーホールディングスでもネット対応に注力しています。

直近では、主力のジュエリー事業ではEC事業への経営資源の投入を拡大させています。

17/2期のEC経由の売上高は前期比30.5%の大幅増となっています。

2016年8月には4°C BRIDAL公式オンラインショップをスタートさせています。

5.株価

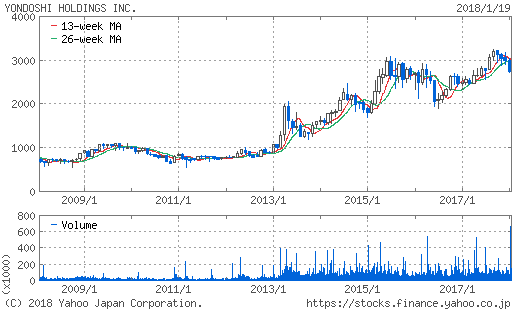

ヨンドシーホールディングス(8008)の株価の推移を見てみましょう。

2016年からは既存店売上高の低迷を受けて、株価は上値が重くなってきています。

直近では3,000円を超えましたが、株価は本格上昇というよりは一進一退といった感じです。

ジュエリーの流通市場でネットが存在感を増す中、店舗販売が中心のヨンドシーホールディングスの将来の業績拡大に対するリスクを織り込みつつある状況と言えましょう。

店舗中心から、ネット流通の高成長をいかに取り込んでいくのか?

今後のヨンドシーホールディングスのネットへの取り組み、戦略には注目していきたいところです。

2018年3月には、瀧口昭弘専務が新しい社長に就任します。

ネット戦略の構築は新しい社長にとって重要な課題だというのは間違いないでしょう。