はじめましてぶんせき君です!Stockclipで記事を書かせていただくことになりました。わくわくしています!

特に役割分担はありませんが、国内のさまざま企業の分析を中心に書きたいと思っています。

私の最初の記事は、インバウンドの恩恵を最も!?受けている可能性のある、コンドームの相模ゴム(5194)の分析をしたいと思います。

訪日外国人数の推移

まず、インバウンド、訪日外国人の推移を見てみましょう。

(出所)日本政府観光局よりぶんせき君作成

政府の積極的な後押しもあり、2011年に621万人だった訪日外国人数は2016年には2403万人と約4倍!になっています。直近のデータを見ても、2017年も9月までで2016年比で18%増加しており、引き続き増加傾向にあるようです。

多くの外国人が日本に遊びに来てくれていますが、それはホテル、飲食店、ドラッグストア、化粧品、家電製品など様々な分野に恩恵をもたらし、関連する多くの企業の業績が改善しています。今回の記事で取り上げるコンドームメーカーである相模ゴム(5194)もその恩恵を受けてか業績が大きく改善しています。

11/3期は売上高43億円、営業利益4億円ですが、17/3期はそれぞれ57億円、17億円と営業利益は4倍以上となっています。

相模ゴム(5194)歴史

さらっと同社の歴史を振り返ってみてみましょう。

1934年アサヒラテックス化学研究所を創立、日本最初のラテックス製コンドームの製品化に成功し、製造・販売を開始。

1940年に中国北京に進出し、1944年に相模ゴム工業と改名。1952年に塩ビ加工事業に進出し、1961年東証二部に上場。1976年には医療用カテーテルを開発し、1983年にフランスの企業を買収しヨーロッパ進出の足掛かりを作ります。

1991年に世界的なコンドーム需要の増加に伴い本社である埼玉県厚木市に工場を建設。1998年には、国内初であるポリウレタン製コンドーム・サガミオリジナルの製造・販売を開始。2005年には薄膜化技術の進展により、サガミオリジナル0.02の販売を開始し、2014年には先端技術を利用しサガミオリジナル0.01の販売が始まります。

このように歴史を振り返ると、戦時中から中国に進出している点や、コンドームの薄さを追求した姿が見えてきます。

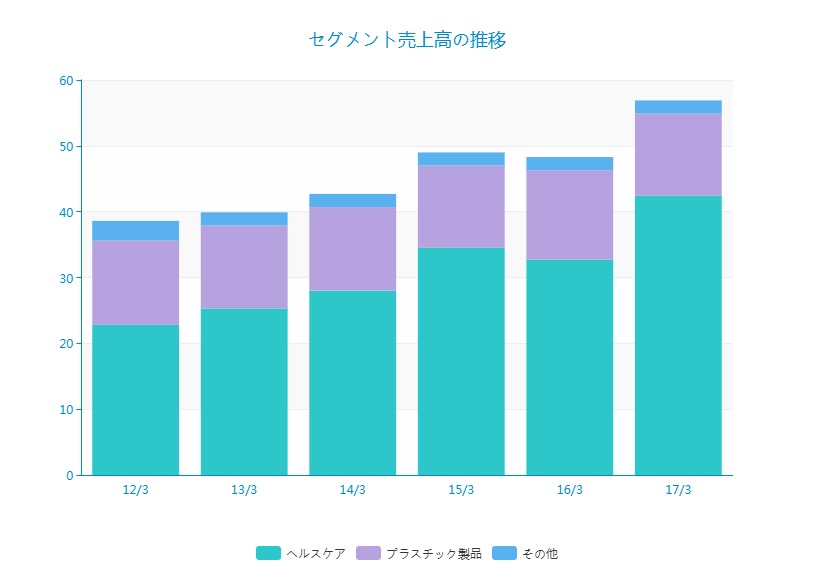

セグメント売上高

同社のセグメントは主に3つです。

1:ヘルスケア事業

コンドーム、医療用ゴム製品及び生活自助具等の製造・販売

2:プラスチック製品

食品用包装フィルム及び事務用ファイル等の製造・販売

3:その他

介護事業、介護食事業など

これらのセグメント毎の売上高の推移を見てみましょう。

12/3期から17/3期の売上高増加の原因はコンドームが含まれるヘルスケア事業です。12/3期に22億円だった売上高は42億円まで増加しています。プラスチック製品は12-13億円程度で推移し、その他事業は2億円程度で推移しています。

主力のヘルスケアの売上高と営業利益も見てみましょう。

コンドーム含むヘルスケアの営業利益は12/3期の3.2億円から17/3期の18億円と伸長。それに伴い利益率も14%から43%と大幅に改善しています。特に16/3期から17/3期にかけての伸びが著しいですね。17/3期の決算短信によれば「ヘルスケア事業においては、サガミオリジナル0.01(ゼロゼロワン)が潜在的な顧客を発掘する一方、サガミオリジナル0.02(ゼロゼロツー)が中国をはじめとする海外市場で伸長しました。」とあり、激薄新製品のゼロゼロワンの発売、インバウンド需要の恩恵なのか中国での販売が好調なことが挙げられています。

コスト構造の変化

次はコスト構造を見てみます。

コスト構造をより理解するためこのグラフを使ってみました。このグラフは売上高を売上原価、販売管理費、営業利益の3つに分けたものです。本社、管理費用などの販売管理費は12億円程度で推移しており、大きな変化はありませんでした。

売上原価は26億円から31億円で推移しており、16/3期までは売上高が増えれば売上原価も増加する傾向があるものの、昨年17/3期は売上高が増加しても売上原価が増加していない点が気になります。おそらく、高付加価値品と思われるサガミオリジナル0.01(ゼロゼロワン)や0.02(ゼロゼロツー)といった薄型コンドームの需要が増加し、売上単価の上昇や、1個当たりの材料費が減少したことなどが効いているのでしょうか。もしそうなら、コンドームを薄くできると付加価値は上がるし、材料費のコストが減少するし良いことばっかりですね。

キャッシュフローの推移

次にキャッシュフローの推移を見てみましょう。

営業キャッシュフローは利益の増加に伴って増加傾向にありますね。ただ、17/3期の営業キャッシュフローの伸びが利益の伸びほどではありません。それは売上高の増加に伴って運転資本(売掛債務、棚卸資産)が増加することによるものなので、特に問題無いと思います。資本的支出は、14/3期から徐々に増加し16/3期には13億円に至っています。

決算短信、有価証券報告書を見ると、機械設備などが増加し、コンドームが含まれるヘルスケアセグメントで資産が増加しておりますので、生産能力拡張などを行っていると思われます。インバウンド需要や、サガミオリジナル等の新製品に手応えを感じ大きな投資に踏み切ったのでしょうか。

今後の業績を考えてみる

これまで、同社の歴史、業績の推移等を見てきました。特に直近の業績改善はめざましいものがありますね。

近年の業績改善はインバウンド、中国市場の開拓、薄型新製品の立ち上がり等がドライバーとなっているようです。ぶんせき君の分析によると、相模ゴム(5914)の収益構造は、売上高が10億円増えたら、9億円の営業利益が増加する体質になっていると考えておりますので、売上高が増加さえすれば利益・利益率はまだまだ伸長すると思います。

こういった状況を鑑みて、次の決算(11月13日予定)を見てみるとおもしろいかもしれません。

ではでは!