マイニング事業の赤字が拡大!「GMOインターネット」2018年3Q決算まとめ

「GMOインターネット」(証券コード:9449)の決算が発表されたので早速見ていきたいと思います。

売上は459億円まで拡大、増収率は20.6%

今四半期の売上は459億円と堅調に増加しています。

GMOインターネットでは2Qから3Qにかけて売上が減少する季節性があるようです。

営業利益は55億円です。

増収率は2Qと比べてやや下がっていますが、20%以上を維持しています。

GMOインターネットの事業領域は「インフラ」「広告・メディア」「金融」「仮想通貨」「インキュベーション」「その他」の6つに分けられます。

全体の半分を占めているインフラ事業の売上は255億円と堅調に増加しています。

また、仮想通貨事業は売上がほとんどない状態から1年間で26億円規模にまで成長しています。

未上場企業へ投資を行う「インキュベーション事業」と「その他」の売上は1億円ほどと全体に占める割合はかなり小さいです。

セグメント損益はインフラ事業と金融事業が大部分を占めています。

「メルカリ」などの上場で2Qに大きな利益を出したインキュベーション事業も今四半期は赤字となっています。

営業利益の増減を見てみると、インフラ事業が前年度から9億円増加で大きく貢献していることがわかります。

また、仮想通貨事業と金融事業も増加しており、広告・メディア事業とインキュベーション事業は減少しています。

ネット接続(『とくとくBB』)のアクセス事業が44.8%増収で成長を牽引

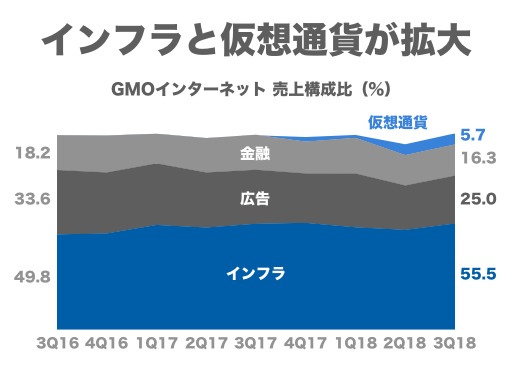

売上構成比を見てみると2年間で少しずつ変化してきています。

インフラ事業と仮想通貨事業の占める割合が増加してきており、堅調にこの2事業が伸びていることがわかります。

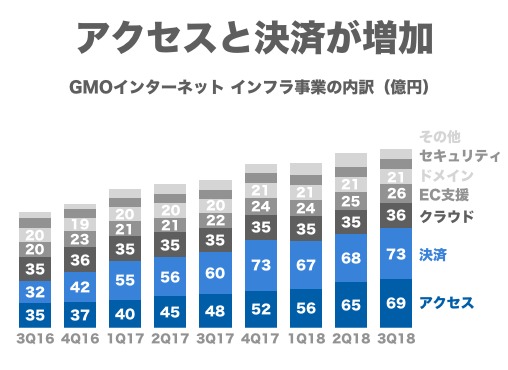

売上の拡大を続けているインフラ事業の内訳を見てみると、「GMOペイメントゲートウェイ」を中心とする決済事業が73億円と堅調に増加しています。

また、個人向けインターネット接続(『とくとくBB』)を提供している「アクセス事業」の売上は69億円です。

少しずつ売上を伸ばしているEC支援には「GMOペパボ」のハンドメイドマーケット『minne』が含まれています。

全体的に売上が伸びているインフラ事業ですが、中でもアクセス事業と決済事業の伸びが大きいです。

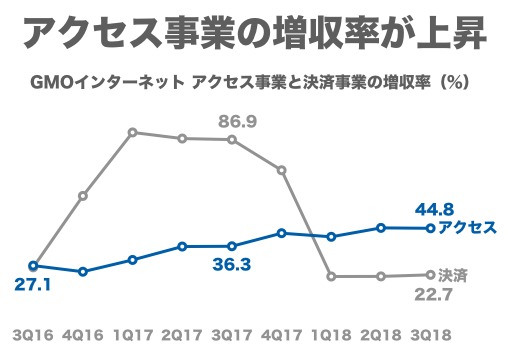

決済事業の増収率は20%近くで安定していますが、アクセス事業の増収率は40%を超えて上昇傾向にあります。

最近の増収を支えているのはアクセス事業であることがわかります。

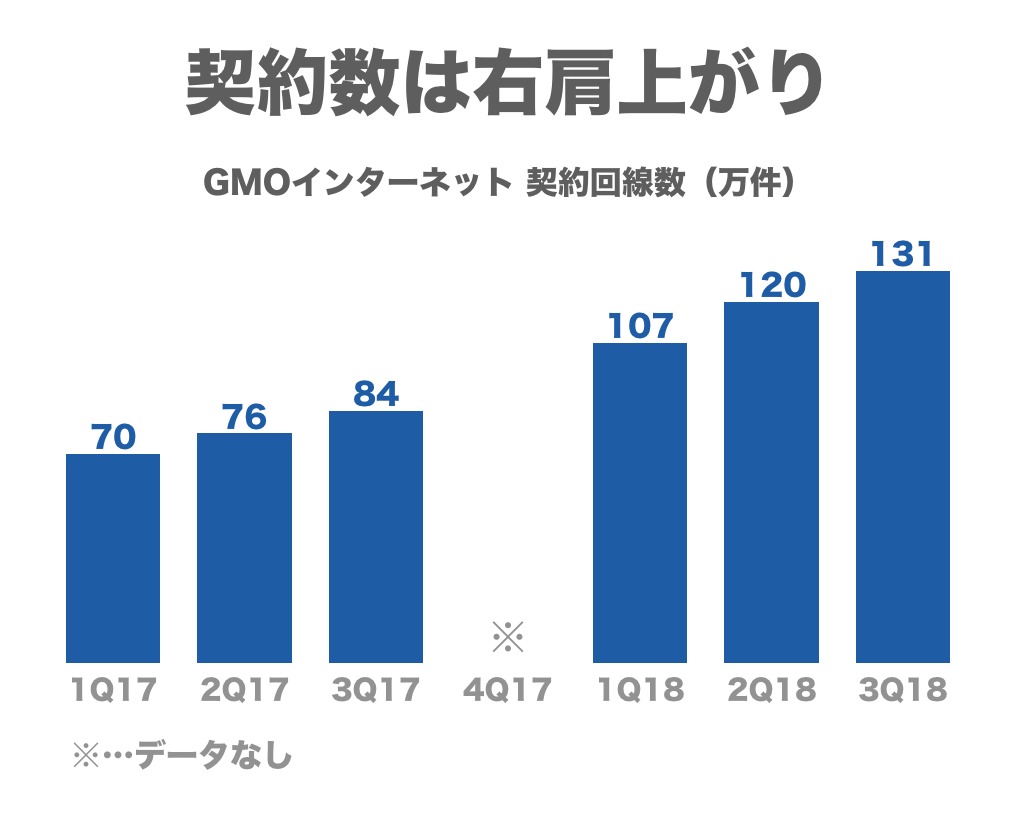

アクセス事業の契約数は右肩上がりで増加しており、今四半期は131万件です。

前年同期からの増加率は55%と驚異的な勢いで契約数が増えています。

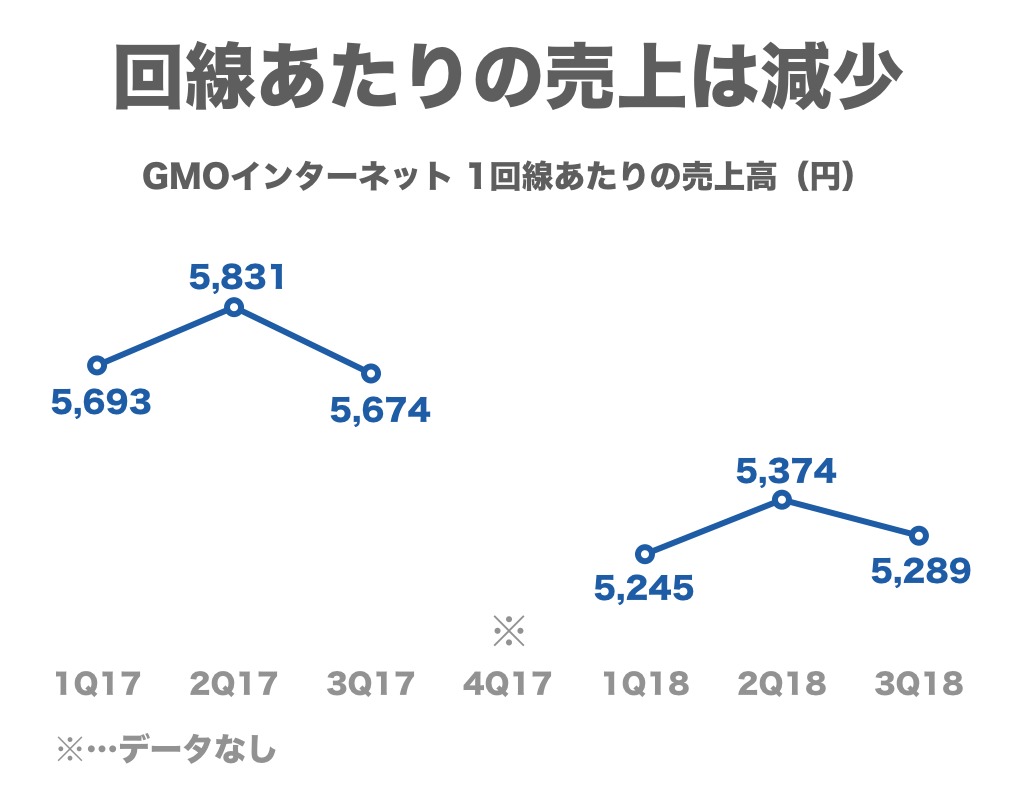

アクセス事業の売上を契約回線数で割った「1回線あたりの売上」は前年同期から400円ほど減少した5,289円です。

アクセス事業の増収は契約数の増加によるものであることがわかります。

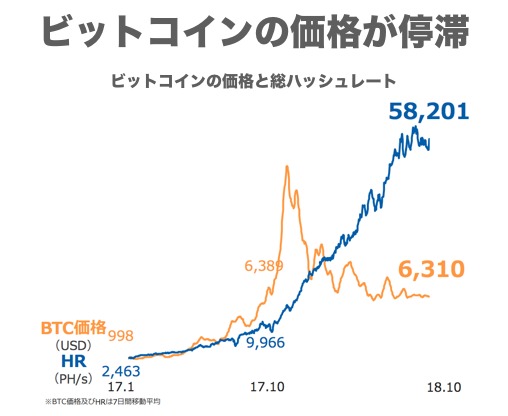

ビットコインの価格停滞と総ハッシュレートの増加によりマイニングの赤字が拡大

続いては少しづつ存在感を示してきている仮想通貨事業です。

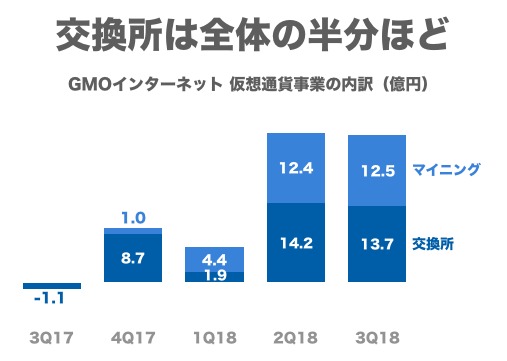

『GMOコイン』などの交換所事業は13.7億円、自社で仮想通貨の採掘を行なうマイニング事業は12.5億円と売上は半分ずつに分かれています。

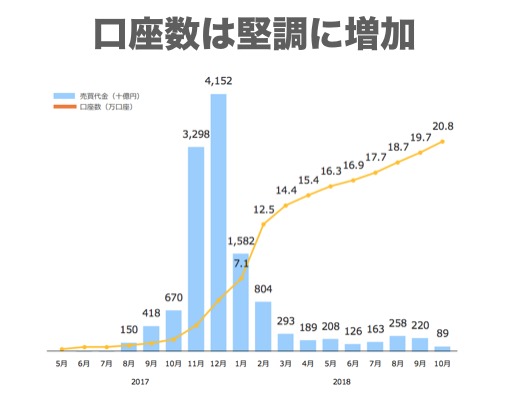

『GMOコイン』の口座数は着々と増加を続けており、2018年10月末時点において20.8万口座です。

仮想通貨熱が落ち着いてきた3月あたりからも1ヶ月に1万口座のペースで増やしています。

減少傾向にあった売買代金(仮想通貨の取引金額)は3Qにおいて5,670億円と2Qよりも700億円ほど増加しています。

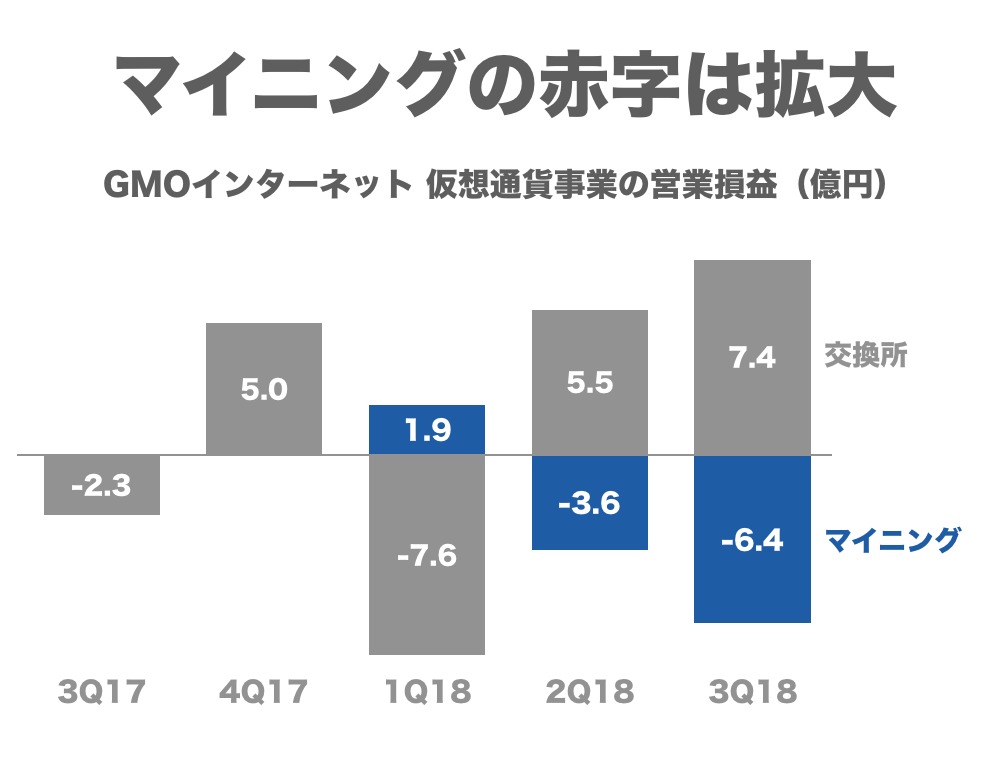

交換所事業の営業利益は堅調に増加して7.4億円ほどありますが、マイニング事業の損失も拡大しており6.4億円の赤字です。

交換所事業の利益をマイニング事業が食いつぶしているため、仮想通貨事業の利益は1億円ほどとなっています。

GMOインターネットではマイニング売上のほとんどがビットコインですが、ビットコインの総ハッシュレートは上昇を続けています。

総ハッシュレートはマイニングに参加しているハッシュレート(採掘速度)の合計値です。

ざっくり言ってしまうと総ハッシュレートが高いほど競争が激しくなり、性能を上げるためのコストがよりかかるということになります。

一方、マイニングの報酬であるビットコインの価格は停滞しているため、コストだけがどんどん増えていき収益性が悪化しています。

この状況が改善しないうちはマイニング事業の赤字は続くというわけです。

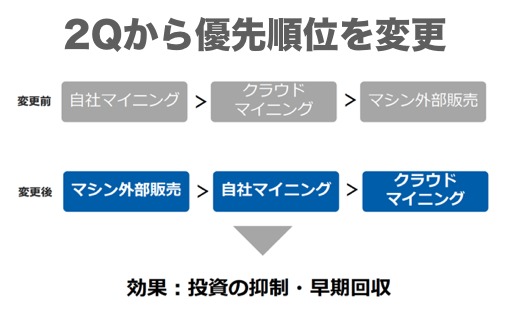

このような状況なので、2Qからマイニングよりもマイニングマシンの外部販売を優先する計画に変更しました。

しかし、電子部品の調達が難航したため『GMOminerB3』の出荷が延期となっており、うまく進んでいないようです。

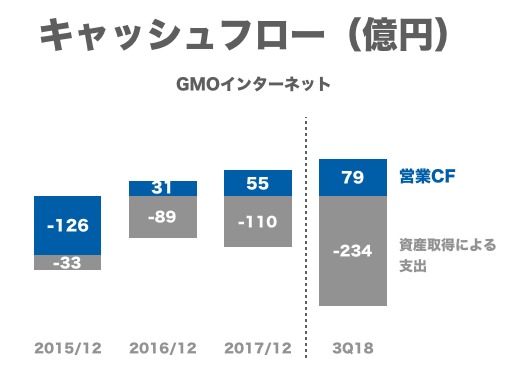

営業CFは79億円あるが、マイニング機器の購入で183億円の支出

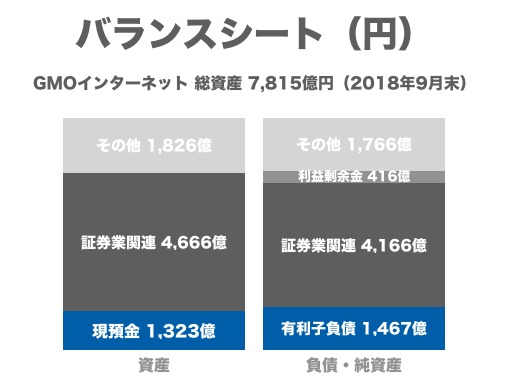

バランスシートを確認しておきましょう。

2018年9月末時点において、総資産7,815億円のうち現預金は1,323億円です。

他には預託金などの金融事業関連の資産が4,666億円あります。

資産の源泉である負債・純資産を見てみると有利子負債が1,467億円ほど。

また、金融事業関連の負債は4,166億円、利益剰余金は416億円です。

3Qまでの営業キャッシュフローは79億円、資産取得による支出は234億円なのでフリーキャッシュフローはマイナスです。

マイニング機器などの購入に183億円ほど費やしているので、資産取得による支出は大きくなっています。

現在の時価総額は1912億円なので、現預金と有利子負債を考慮した企業価値は2,065億円です。

年間の営業キャッシュフローを105億円と仮定すると、企業価値は約20年分の評価を受けていることになります。