配食サービスで626店舗!超高齢社会の食を支える「シルバーライフ」2018年通期決算まとめ

高齢者向け配食サービスを展開している「シルバーライフ」の2018年7月期決算が発表されたので見ていきたいと思います。

現在の代表取締役である清水貴久氏は警視庁を経て、経営コンサルティング会社のベンチャーリンクに入社。

フランチャイズ営業の担当を行なっていました。

登場したばかりの配食サービスに注目し、2002年にフランチャイズオーナーとして有限会社を設立。

清水氏が自らバイクで弁当を配達することで、フランチャイズ300店舗の中でトップに上り詰めました。

しかし、「外食に比べて美味しくなく、営業の仕組みもできていなかった」と本社に対して不満があったそうです。

2007年、清水氏のもとでアルバイトとして働いていた戸井丈嗣氏が飛び出してシルバーライフを設立。

2009年、シルバーライフに清水氏が開発部長として入社。

2012年に代表取締役へと就任しました。

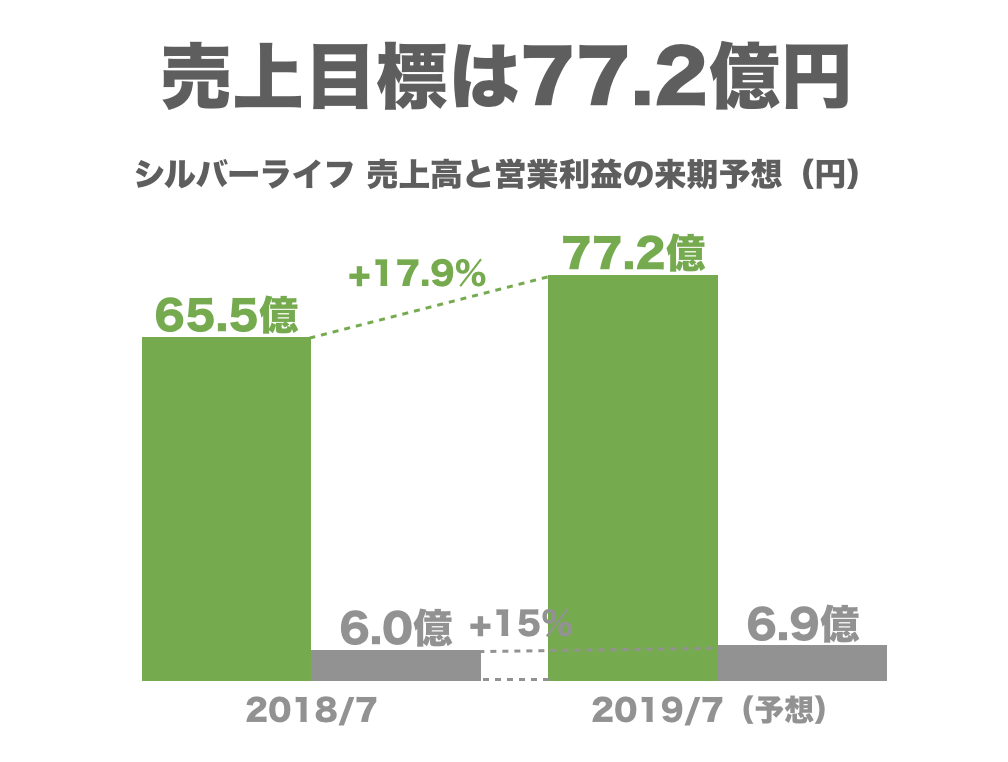

売上の推移を見てみましょう。

2018/7期の売上は65億円と堅調に増加しています。

営業利益は6億円、営業利益率は9%ほどです。

成長を続けているシルバーライフの事業内容をまとめていきたいと思います。

フランチャイズ向けの食材販売が成長を牽引

シルバーライフの事業は大きく3つに分けられます。

①フランチャイズ店舗

配食サービスチェーン「配食のふれ愛」「まごころ弁当」を展開しています。

この2ブランドはともにお弁当の配達を行なっており、価格は300円から600円程度とリーズナブルです。

高齢者向けということもあり、電話での注文に対応しています。

(配食のふれ愛)

調理済みの食材を本社から購入しているので、各店舗ではお米を炊いて盛り付けるだけです。

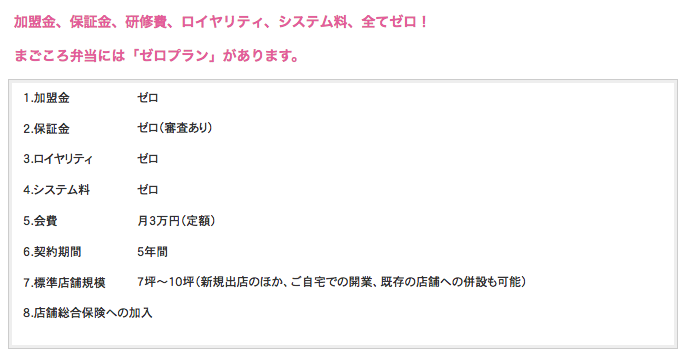

フランチャイズには通常のロイヤリティプランとゼロプランの2つのプランがあります。

ゼロプランでは初期費用の一部とロイヤリティが無料で、シルバーライフに支払うのは月額3万円の会費と材料代のみです。

(有価証券報告書)

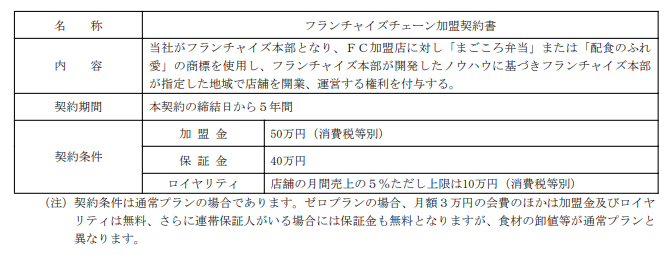

ロイヤリティプランでは加盟金50万円、保証金40万円、ロイヤリティは月間売上の5%です。

ゼロプランとロイヤリティプランでは食材の卸売価格が異なるとの説明があるので、ゼロプランでは食材の価格が高いのかもしれません。

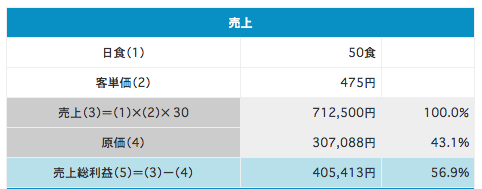

シルバーライフではフランチャイズオーナー向けのシミュレーションを公開しているので見てみましょう。

1日50食を平均単価475円で販売すると毎月の売上は71万円。

原価が30万円なので売上総利益は40万円ほどです。

そこから諸々の経費を引くと、営業利益は23万円ほど。

営業利益率は32.8%なので、かなり高いです。

ちなみに、1日200食だと営業利益は72万となっており、頑張り次第では年間1,000万もいけそうな感じです。

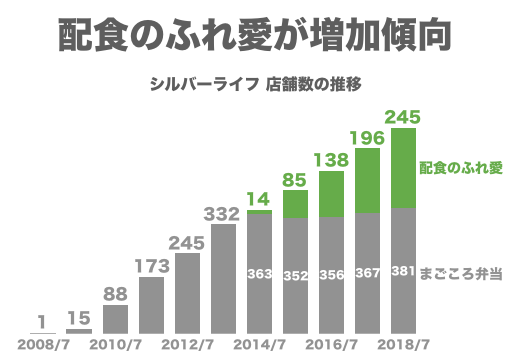

店舗数の推移を見てみると、2018年7月末時点でまごころ弁当が381店舗、配食のふれ愛が245店舗あります。

2014年に配食のふれ愛が登場してからは配食のふれ愛を積極的に増やしていることがわかります。

2ブランドの合計は626店舗と、配食サービスで1位の店舗数です。(シルバーライフ調べ)

ちなみに、ワタミが行なっている配食サービス『ワタミの宅食』は516店舗です。

②高齢者施設など

老人ホームや障害者施設向けに調理済みの食材を販売しています。

食材をフランチャイズ店舗に配送して、そこから老人ホームなどに配達しています。

シルバーライフがフランチャイズ店舗に配送を依頼していることになるので、フランチャイズ店舗に配送委託料を払っています。

大量に展開しているフランチャイズ店を物流ネットワークとして活用しています。

③他の弁当配食事業者(OEM)

他の弁当配食事業者に向けて、相手先ブランドにて販売される冷凍弁当を自社工場で製造し、卸販売しています。

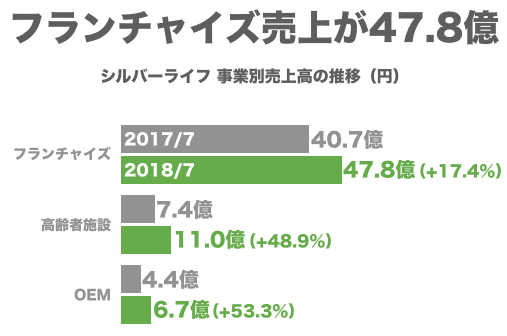

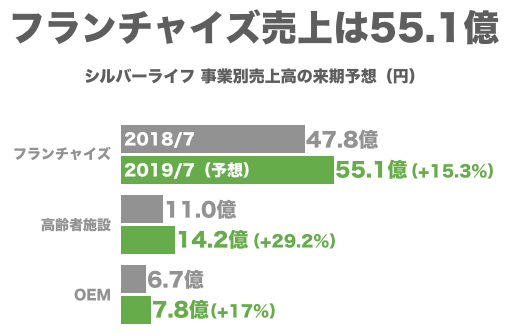

それでは事業ごとの売上を見てみましょう。

フランチャイズの売上が大部分を占めており48億円。

高齢者施設向けやOEMの売上はフランチャイズに比べると小さいものの、どちらも50%近く売上が増加しています。

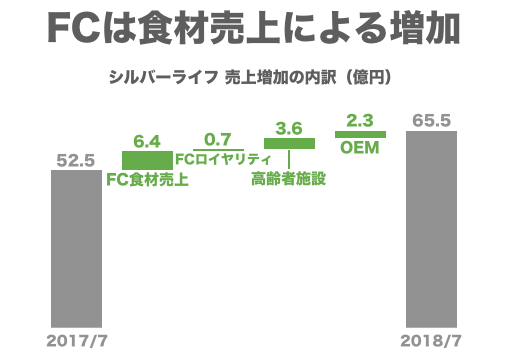

売上増加の内訳を見てみると、フランチャイズの売上増加のうち6.4億円が食材販売によるものです。

フランチャイズではロイヤリティによる売上は小さく、食材販売で売上を伸ばしていることがわかります。

(決算説明資料)

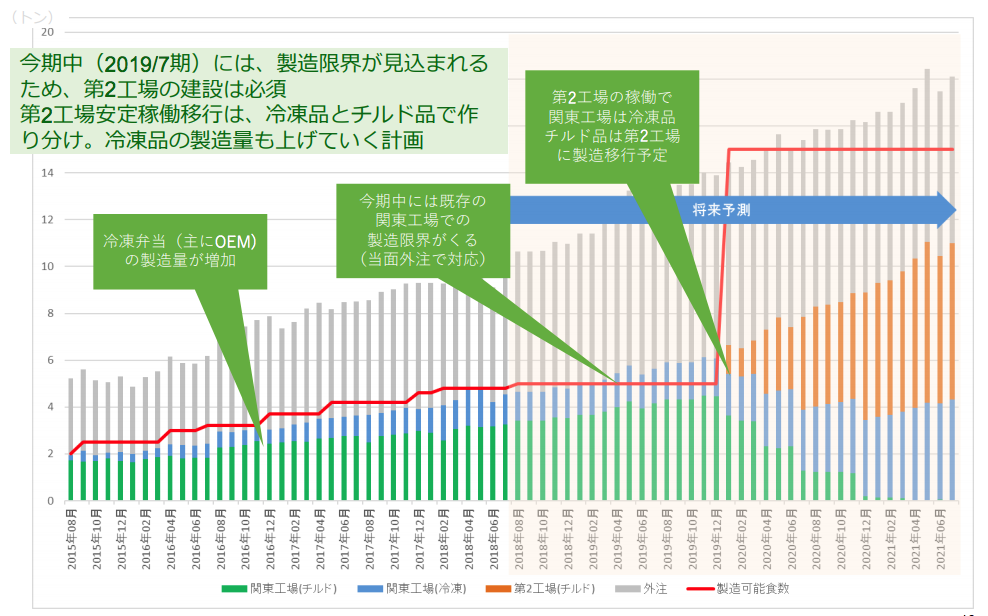

食材を自社工場で調理しているシルバーライフですが、2019/7期中に製造のキャパシティが限界に達すると見込まれています。(赤線が製造可能食数)

上場の際に調達した資金で第2工場を建設しており、第2工場の生産能力は第1工場の4倍ほど。

2019年中の稼働を目指していますが、第2工場稼働までは外注で対応する予定です。

また、現時点で外注(灰色)は半分ほどあります。

物流センター稼働により販管費率は上昇

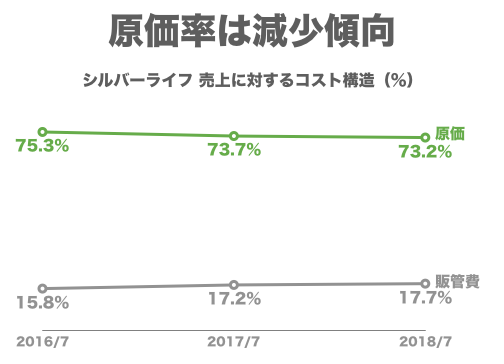

コスト構造も見てみましょう。

主に食材などの原価率は減少傾向にありますが、販管費率は増加傾向となっています。

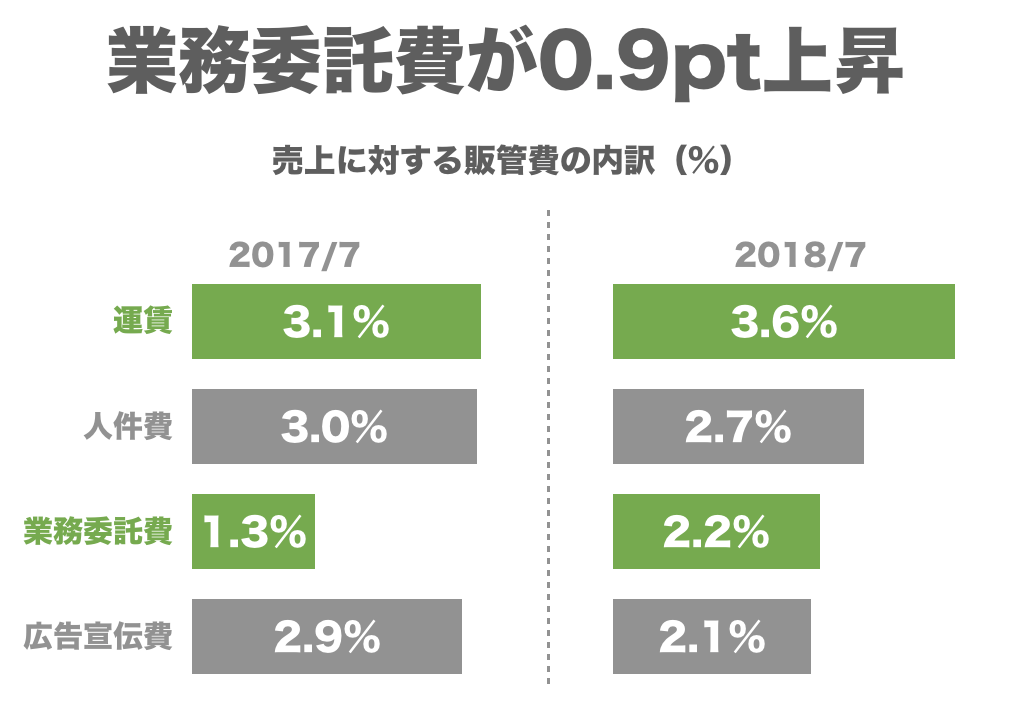

販管費率の内訳を見てみると、宣伝広告費率は減少していますが、業務委託費率が大きく増加していることがわかります。

これは2017年10月に新しくオープンした赤岩物流センターの運用により運賃と業務委託費が増加しています。

財政状態:設備投資によりフリーキャッシュフローはマイナス

バランスシートも確認していきましょう。

2018年7月末時点において、総資産39.4億円のうち、現預金16.9億円。

食品加工工場があるため、有形固定資産は11.8億円です。

資産の源泉となる負債・純資産を見てみると、資本金と資本剰余金の合計が13.9億円。

借入金はほとんどなく、利益剰余金は16.3億円と積み上がっています。

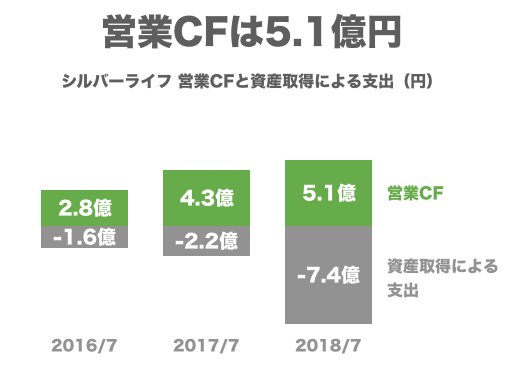

営業キャッシュフローは5.1億円。

第2工場などに設備投資をしているため、2018/7期のフリーキャッシュフローはマイナスです。

株価は増加傾向にあり、時価総額は309億円。

現預金を考慮した企業価値は292億円なので、営業キャッシュフローの約57年分です。

目指すは配食サービスの製造インフラ

最後に中期経営計画を見てみましょう。

まずは市場の変化から見てみます。

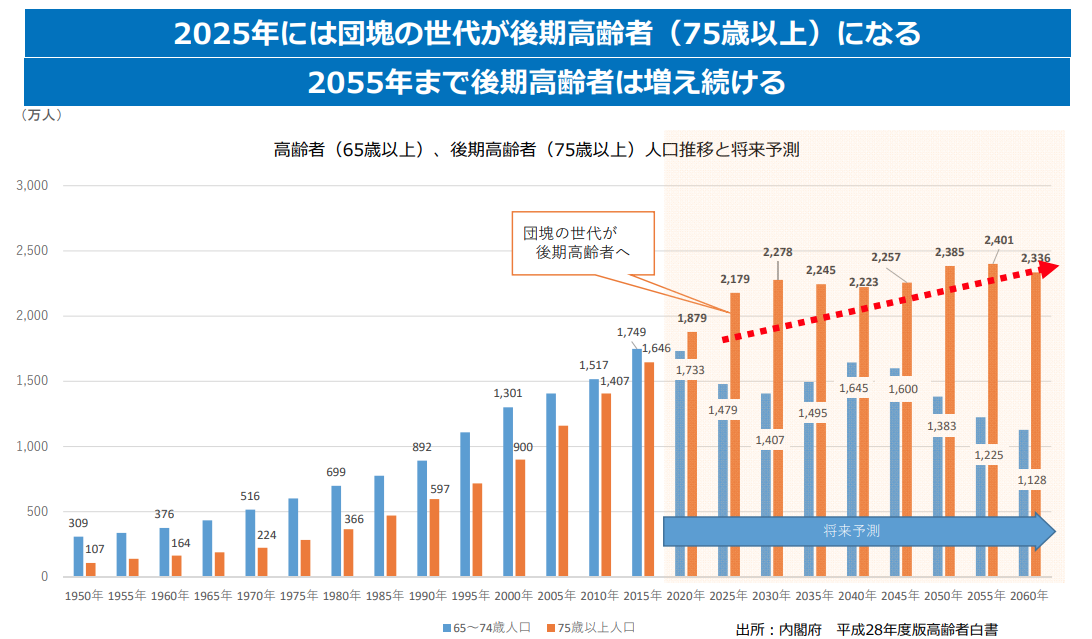

今後も高齢者人口は増加傾向にあり、2025年には団塊の世代が75歳以上の高齢者になります。

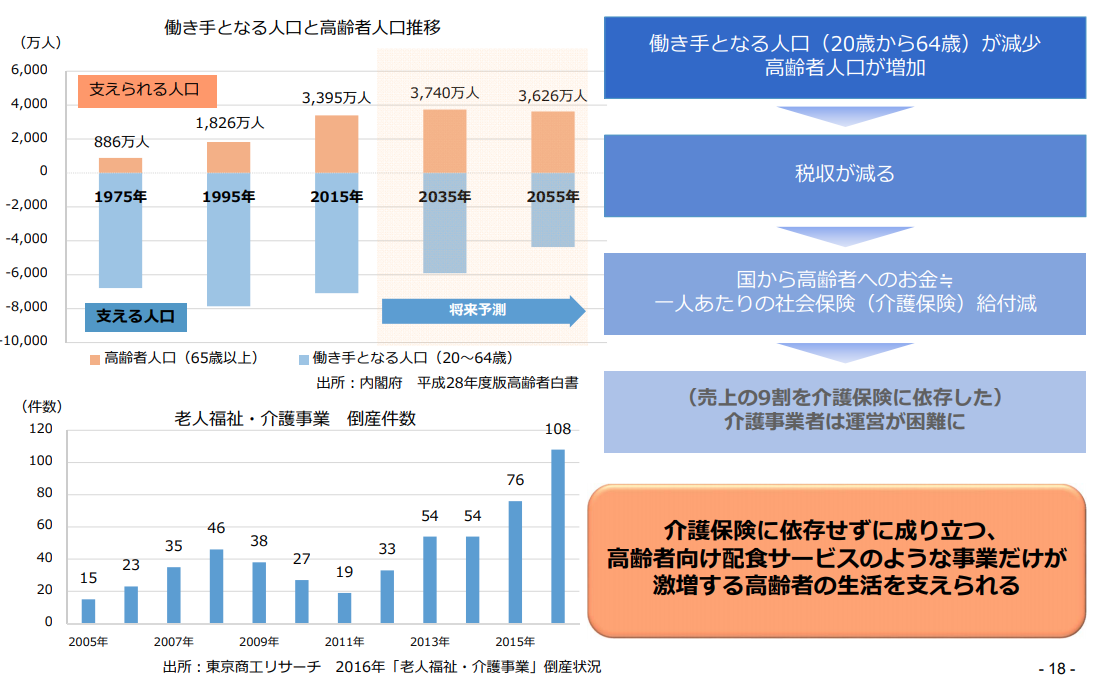

一方で64歳以下の成人人口は減少傾向にあり、税収が減り高齢者への介護保険の給付額も減少していくと考えられます。

売上の大部分を介護保険に依存している介護事業者は運営が苦しくなっていくと予想しています。

老人福祉や介護事業の倒産件数も増加しており、2016年には108件です。

そのため、介護保険に依存していない高齢者向け配食サービスは激増する高齢者生活を支えられると考えているようです。

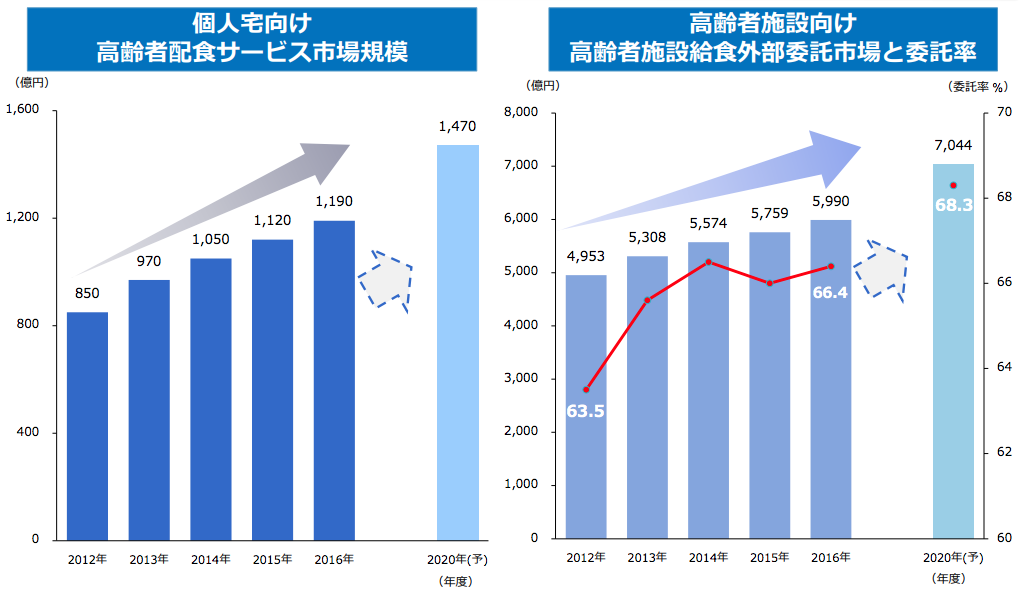

個人向け高齢者配食サービスの市場規模は年々拡大しており、2020年には1,470億円まで成長すると予想しています。

市場規模はそこまで大きくないので、大企業が新規参入してくる可能性は低いと考えられます。

また高齢者施設向け給食の委託市場も拡大しており、2020年には7,044億円まで成長すると考えられています。

委託率も66.4%から68.3%に増加すると予想されているので、シルバーライフにとっては追い風が続きそうです。

(決算説明資料)

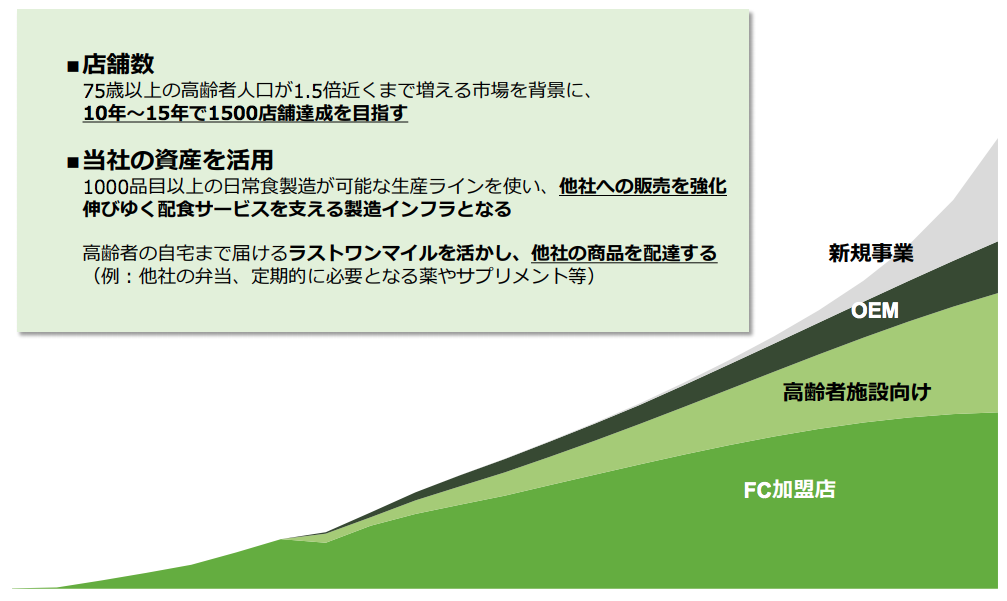

具体的な売上などは公表していませんが、店舗数は10年から15年で1500店舗と現状の3倍ほどを目指しています。

1500店舗だとフランチャイズによる売上は115億円ほどになります。

また、1000品目以上の日常食製造が可能な生産ラインを使って、他社への販売を強化していく計画です。

他社への販売強化の意図として、配食サービスの製造インフラになることを狙っています。

大量のフランチャイズ店舗という物流ネットワークを活用した弁当や薬など他社製品の配達も視野にいれています。

中期経営計画を踏まえた来期の目標を見てみましょう。

2019/7期の予想は売上高77億円、営業利益6.9億円を目指しています。

2019年7期は高齢者施設向け販売の売上を30%近く増加、フランチャイズとOEMを15%ほど増加させることを目標としています。